找到财新的一篇报道,比较全面介绍private credit。

私募债权作为美国另类投资的产品类别之一在上世纪已经存在,但是它的真正发展是从本世纪开始。特别是在2008/09年金融危机之后,私募债权作为一种主要另类资产投资类别获得了绝大多数主流投资机构的认可。一方面,由于著名的多德 – 弗兰克法案 (Dodd Frank Act)和巴塞尔协定 (Basel III),大多数银行把重心都放在了传统业务上,缩紧了对中小企业的杠杆融资(leveraged loan) 和特别项目融资(specialty finance)。另一方面,衰退之后的经济得到回复,而中小企业在此时特别需要贷款和资金以求发展。最后,由于利率的长期走低,大多数投资机构和个人都在寻求非传统的投资以获取更高的利润回报。由于这些因素的结合,私募债在危机之后获得了空前发展。

美国贷款市场在金融危机之后发生了很大的改变。在金融危机发生之前,超过70% 的贷款是由传统的银行给出的,但在金融危机之后,这个比例下降至40%。同期,非银行机构的贷款比例从30%增加到60%。美国中型企业(middle market companies)是私募债的主要借款机构。美国中型企业是指销售额在一千万美金和十亿美金之间的企业。在美国,这类企业大概有超过二十万家。美国中型企业的经济总和仅次于中国,相当于全球第三大经济体。美国中型企业的表现优于美国经济整体表现。从2007年至2010年,在金融危机期间,美国中型企业仍然创造了超过200万个就业机会。

顾名思义,私募债是指通过非银行和公开债券市场进行的融资活动。私募债的形式是多种多样的,可以是直接融资(direct lending),也可以通过辛迪加贷款(syndication)的形式进行融资。私募债的收益一般根据风险而定。通常情况下,私募债的收益会高于公开上市的债券,但略低于私募股权。优先级私募债的年化收益率在5%和10%之间,夹层债或劣后级私募债的年化收益率在10%和15%之间,而不良私募债的收益率可以达到20%。当然,不良私募债的投资分险也是最高的。

I.私募债的主要用途:

公司业务扩张

公司在发展的过程中,无论是购买先进的技术设备或拓展销售渠道都需要资金。中型公司在获取这些资金的渠道有限。因此私募债市场提供给中型公司除银行之外的最佳融资渠道。

私募基金的杠杆收购

美国大部分的大型公司和相当数量的中型公司都由私募基金(private equity)控制。私募基金通过举债的方式收购这些公司。私募基金一般通过银行过桥贷款和公开市场发行债券来收购大型公司,而对中型公司收购所需的资金则一般通过私募债权市场来获得。

企业的债务重组

无论企业是由私人还是机构投资者拥有,它都有可能进行债务重组。有的债务重组是为了降低债务成本,有的是为未来的扩张做好战略准备。私募债权市场为债务重组提供了募资的渠道。

企业的收购和兼并

中型企业的兼并和收购在美国发生频率很高,而兼并和收购都需要大量的资金。私募债权市场就给中型公司的收购和兼并提供了很好的融资渠道。

II.美国私募债的特点

体量庞大,需求旺盛

美国中型企业的经济总和是全球第三大经济综合体,企业数目超过20万家。虽然美国中型企业的表现优于经济的总体表现,但是由于监管的原因,融资并不顺畅。这就提供给投资人一个很好的投资机会和成熟的投资产品。目前,私募基金是投资中型企业私募债的投资主力,包括黑石,凯雷, Apollo 和高盛都设立了投资中型企业私募债的基金,有的已经成功上市。

利息和美联储升息成正比

很多给予美国中型企业的私募贷款基于 Libor,而Libor 和美联储的窗口利率成正比。因此,大多数私募债的利率是浮动的,根据美联储窗口利率的上升而上升。多数情况下,利率在 Libor 加 4% 和 Libor 加 10% 之间。

投资行业,结构和抵押物的多样性

由于绝大多数单个投资在一千万美金和一亿美金之间,一个十亿美元的私募债基金加上杠杆可以投资超过一百个项目或标的。因此,投资非常分散,降低了分险。另外,投资结构可以是优先,夹层和劣后级,基金可以根据项目的分险来设计特定的贷款。并且,很多贷款都有抵押物。抵押物包括机器设备,应收帐款,不动产和仓储库存。

收益高于同等风险的公开发行的债券

中型企业私募债的收益在历史上一直高于传统的银行贷款和公开发行的债券。一方面,中型企业获取债券的渠道有限,另一方面,中型企业私募债的流动性要低于银行贷款或公开发行的债券。由于这两方面的原因,中型企业私募债的收益平均比同等风险的公开发行债券的收益高出25%。

III.美国私募债投资形式

私募债投资公司 (Business Development Company)

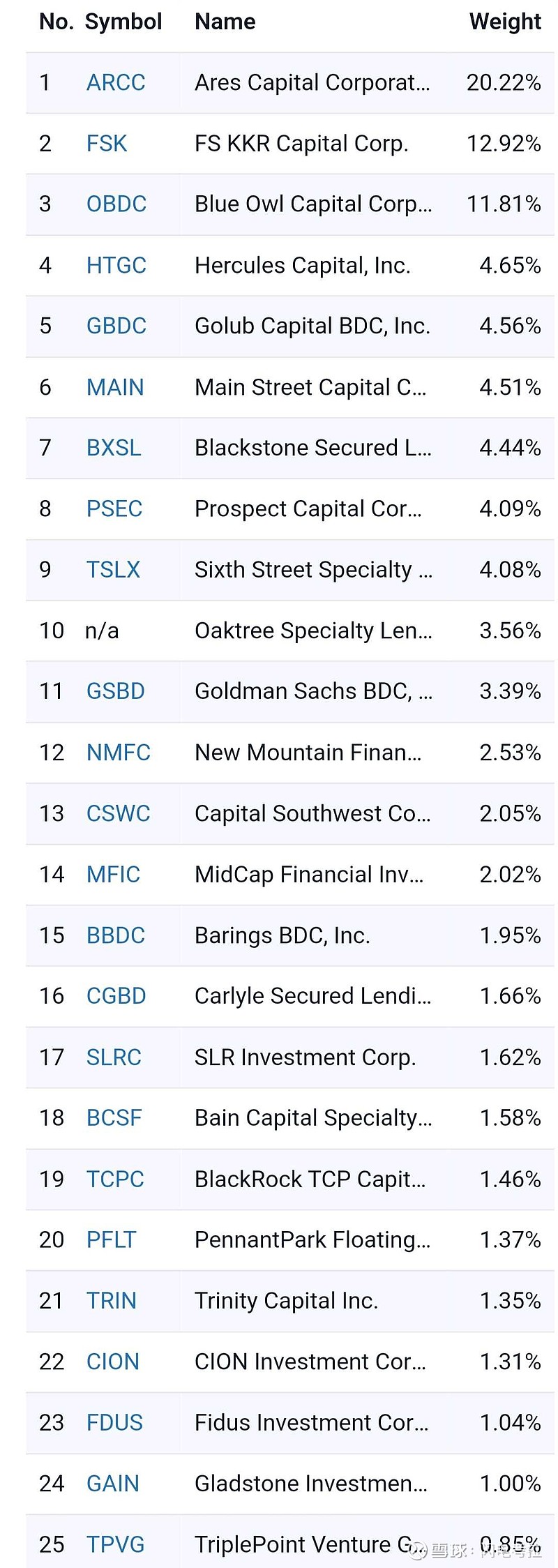

私募债投资公司 (“BDC”) 是投资美国中型企业私募债的主要形式。它的结构和房地产信托相似。首先,它是公司,其次它分为公募和私募两种。BDC 在1980年由美国国会批准成立。公募 BDC 是上市公司,股票在股票市场交易。而私募 BDC 是非上市公司。一般 BDC 都是由私募开始,在金额达到一定规模之后,整体上市。比较著名的已经上市的 BDC 包括高盛 BDC (纽交所代码:GSBD),凯雷BDC (纳斯达克代码:CGBD),曾经由黑石现由 KKR 管理的 FS BDC (纽交所代码:FSIC) 和 Ares BDC (纽交所代码:ARCC)。无论是公募还是私募 BDC,它们都具有以下特点:

- BDC 是专注于投资美国中型企业私募债的公司。几乎90%以上的投资是私募债,有些会比较灵活,可以投资优先股,可转换债券, 结构性债券和股票。比例通常根据不同 BDC 的分险承受能力而不同。

- BDC 通常会参加辛迪加贷款来获取投资机会,有的是领投,有的是跟投。除辛迪加之外,BDC也会拓展自己的投资渠道,和公司建立起直接的投资关系。如果是直投,通常分险较低,而利润也会更高。

- 如果一个公司要成为 BDC,首先它需要是 RIC (Registered Investment Company),其次它每年需要将 90%以上的盈利分配给投资人。这一点和房地产信托非常相似。BDC存在的目的就是能够让中小投资者有可能投资他们之前由于金额小而无法投资的产品。

- 无论是公募还是私募 BDC 自身都可以贷款进行再投资,但是贷款比例受法律严格限制。在最近出炉的2018年预算提案中,川普同意将 BDC 的贷款比例从100%调高至200%,这料将提高 BDC 的盈利能力。目前,BDC 的平均贷款比例大约是70%。

- 因为是股票,公募 BDC的流动性非常好。私募 BDC 根据其不同的设计,有的提供每月赎回的可能,有的提供年度赎回的可能。但赎回总量一般都有限制。

期间基金 (Interval Fund)

期间基金 (Interval Fund) 是一种新型的投资基金。期间基金一般每日都可以申购,永续发行但不在证券交易所交易。相对于开放式基金 (open-end fund),期间基金的价值并不受股票市场的影响。相对于私募基金 (private fund)高起点投资金额 (通常超过五百万美金),期间基金的起头金额较低。相对于封闭式基金 (close-end fund),期间基金能够提供给投资人更高的流动性。期间基金允许回购,但每年的回购额一般不能超过总发行量的20%。如果回购要求超过总发行量的20%,则超出部分将延期至下一年回购。根据历史经验表明,绝大部分基金的每年回购一般都不超过5%。即使在08/09年金融危机中,基本面好的基金的回购也没有超过20%。

贷款抵押债券 (CLO)和其它类型的债券类基金 (Credit Fund)

贷款抵押债券(Collaterized Loan Obligation) 是资产证券化家族中的重要组成部分。它以投资杠杆债权(leveraged loan)为主,然后进行资产证券化。而中型企业私募债是贷款抵押债券的一个重要投资标的。其它投资固收类产品的基金也可以投资中型企业私募债。根据基金类别和投资标的的不同,此类基金投资私募债的比例也会不同。

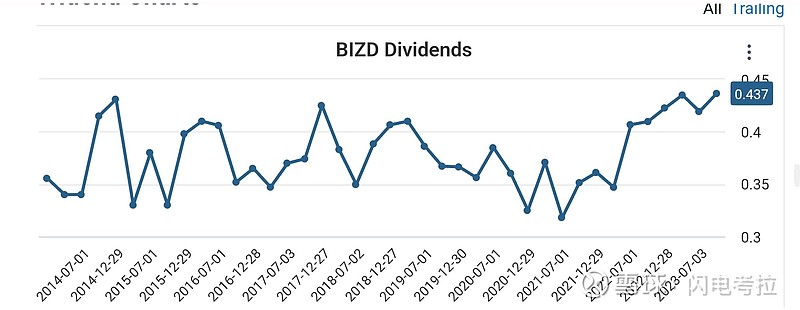

二级市场参与private credit策略的一种方式

如果经济红红火火,这些私募债都没有问题,但是如果经济衰退,私募债的风险是很高的,有可能出现大面积的坏账!估计这些贷款基本上都是信用贷款,没有抵押物或者抵押物很少,至少是抵押物不足额