叮咚叮咚,知行黑板报准时抵达,请查收。

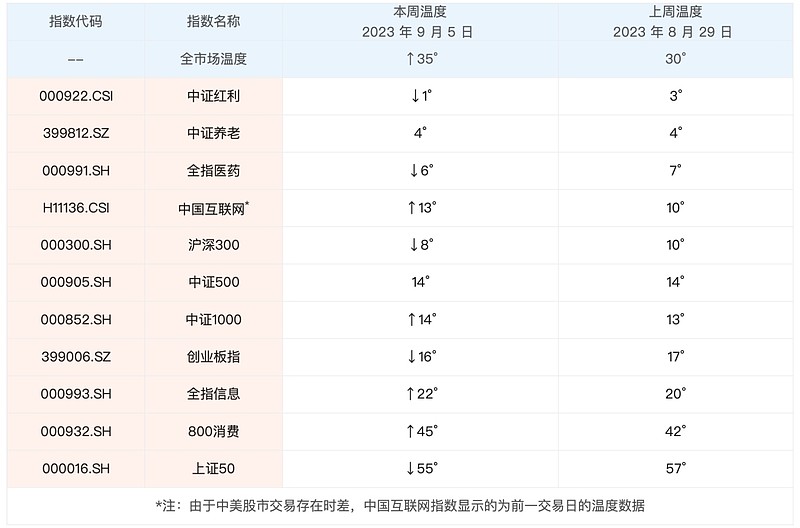

最近一周股市受益于密集出台的政策支持,整体出现反弹行情。之前市场快速下跌带来的低迷情绪有所缓和。随着市场整体反弹,最新的全市场温度来到了 35°,跟上周同期相比,出现了上涨。本周我们看到,$长钱账户(TIAA001001)$ 没有做任何的操作,之前买入的用户,继续持有就好。

很久不说债市情况了,今年以来股债跷跷板的现象很明显。最近随着一系列稳增长措施的出台,市场对于经济复苏的预期有所加强,股市迎来了反弹,而债市却出现了小幅度调整。

长钱账户里持有了两只债券基金,分别是易方达中债1-3年国开行债券指数A和富国信用债A。这两只基金从投资品种、投资期限、风险收益特征方面都有所不同。一般来说,后者的收益弹性更大。

上面这张图显示了这两只基金,从 2021 年年初到今年 9 月 4 日的涨跌幅情况。图里很明显能看出来,富国信用债A和易方达中债1-3年国开行A比,长期业绩会更好一些,但波动也更大一些。之前看有用户留言,嫌弃易方达那只基金业绩不好。单纯比业绩,尤其是对比债市上涨中的业绩,它确实很难比得过,主要原因是它投资于期限较短的金融债。

但硬币的另一面是,一旦债市有较大幅度的调整、信用债存在暴雷风险时,这类基金的回撤也会更小一些。经历去年年底债市回调的人应该会有所体会。风险和收益相伴而生,长钱账户选择在债券基金上进行分散配置,在获得债券基金收益的同时有控制风险的考虑。

今年股市债市呈现的跷跷板效应,长钱账户作为股债配置的产品,自然有所受益。今年沪深300、中证500等品种出现小幅下跌的情况下,长钱账户在控制回撤的同时还获得了正收益,债券基金的配置功不可没。未来无人知晓,我们盼着股市能好起来,如果股债跷跷板继续延续的话,债券基金阶段性的震荡回调,也是需要承担的。好在债市的回调周期不像股市那么长,回调幅度也不大,长期来看,债券基金收益创新高的概率很大,大家也不用过度焦虑。

说完债市的情况,我们再回到股市。

站在A股全市场的角度来看,股市最近一周整体出现了反弹,但站在具体指数的角度来看,分化还在延续。最近一周全指信息、800消费、上证50表现很好,全指信息涨了 2.28%。全指医药、创业板指则表现欠佳,全指医药下跌了 0.83%。

观察具体指数的涨跌幅和温度变化情况,大家会发现,有些指数是对应不上的。原因就在于不论是全市场温度还是指数温度,都考虑的是其估值的变化情况。估值指标不论是市盈率(每股股价/每股净利润)还是市净率(每股股价/每股净资产),都意味着其变化不仅与股价变动有关系,还与上市公司的经营业绩有关系。

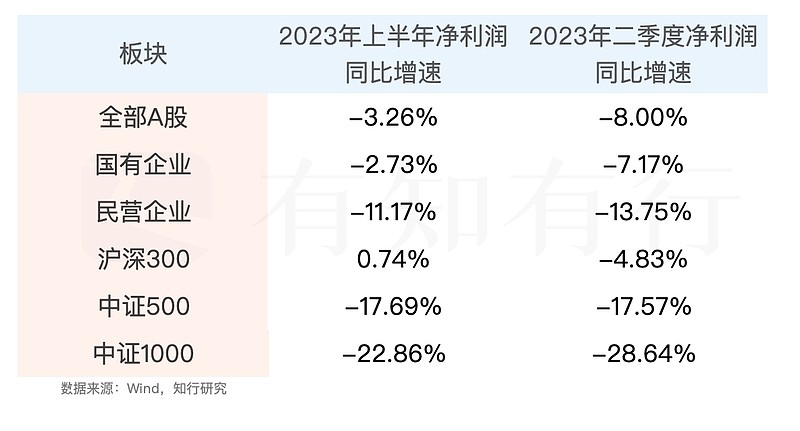

8 月中下旬,上市公司的 2023 年半年报集中发布,最新的净利润数据和净资产数据,会对估值造成或多或少的影响。今天我们简单看看,2023 年上半年和 2023 年二季度,上市公司的盈利变化情况。

这里我们选用的指标是「归属母公司股东的净利润」,下面统一简称为净利润。为了看出净利润的变化,我们计算了净利润同比增速。

先来看全部A股 2023 年上半年净利润的同比增速:相比于 2022 年上半年,2023 年上半年全部A股上市公司同比增速为 -3.26%,上市公司的盈利回落还是很明显的。如果单看 2023 年二季度单季度的净利润同比增速,为 -8%,数据更差一些。两个数据一对比,意味着相比于一季度,今年二季度上市公司的盈利回落更为明显。

除了全部A股,我们也可以看一下不同类型上市公司的情况。

首先来看一下国有企业和民营企业的情况。不论是 2023 年上半年净利润同比增速,还是 2023 年二季度净利润同比增速,国有企业都好于民营企业。这意味着,相比于去年同期,民营企业的经营困境更为凸显,国有企业的抗风险能力会更强一些。

另外,我们也会发现,全部A股的数据更靠近国有企业的表现,是因为A股上市公司里,国有企业的净利润在全部A股中占到 67%,而民营企业仅占到 18%。这是否意味着民营企业不重要呢?显然不是。这恰恰说明,如果推动经济复苏,提高民营企业的经营业绩,效果会更为明显。本周一发改委宣布将成立民营经济发展局,消息一出,股市也给出了正反馈。

除了对比国有企业和民营企业,我们还看了沪深300、中证500、中证1000里包含的成分股的盈利情况。需要说明的是,这里仅仅是把指数里包括的成分股作为一个整体进行了统计,并没有针对每个成分股在指数里的权重进行加权计算。

从数据结果来看,沪深300相比于中证500、中证1000来说,净利润同比增速会好很多。作为大盘龙头企业的集合,沪深300里包含的公司,其盈利状况会更为稳定一些。相比之下,中小公司的抗风险能力会差一些。

看完数据,是不是有些灰心?写这篇文章的时候,还在考虑要不要呈现这部分的数据,坏消息也没人愿意看。但实际上,这些数据都是统计结果,想必大家在过往生活工作中的体验会更为明显一些。例如很多人都感受到今年的经济压力会比去年还要大。

我们把每一年中报的净利润增速情况都进行了统计,做了对比,放在下面这张图里了。

从图里能明显看出来,上市公司盈利是呈现周期性波动的。今年中报的数据处于周期的底部,比去年同期还要低,上次这么低还是 2020 年疫情刚爆发的时候。

如果你认可经济的周期性波动,公司盈利有复苏的可能性,现在在公司盈利的底部进行配置,会有很大概率享受经济复苏、公司盈利增长带来的好处。当然,如果你觉得未来几年经济复苏的可能性不大,长期投资可能并不适合你。

今天做完上面这张图,不得不感慨,市场还是有效的。这几轮的牛市、熊市基本跟公司盈利周期能对应上,上市公司盈利的增长如果再匹配上入市资金带来的估值的提升,市场就会带来一波明显的上涨,例如 2020 年。反之,如果上市公司盈利下滑,投资者纷纷卖出股票类资产,会导致盈利、估值双杀的局面,市场下跌幅度会很大,例如 2021 年下半年至今。

我们盼望着公司盈利能从底部走出来,盼望着均值回归的尽早到来。下周见。

本文所载内容仅供参考,不构成任何投资建议。市场有风险,投资需谨慎,投资者应独立作出判断。本文所涉基金及/或基金投顾组合相关数据来源于基金销售机构及/或基金投顾机构公开披露信息。有知有行提示您,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益并不构成业绩表现的保证。如需转载引用,请注明来源并取得有知有行的授权。