作者/星空下的牛油果

编辑/菠菜的星空

排版/星空下的香菜

2022年12月23日,国内资产规模最大城市商业银行——$北京银行(SH601169)$ 理财子公司——北银理财有限责任公司(简称:北银理财)开业仪式在京举行。北银理财的成立,标志着北京银行理财业务向市场化、专业化、多元化、特色化的资产管理公司转型迈出重要一步,进一步加快北京银行大零售、轻资本战略转型。

下文我们从2022年三季度报出发,看看北京银行交给市场的答卷。

一、资产规模保持领先

数据显示,目前A股共有17家上市城商行。截至三季度末,从资产规模看,北京银行位列17家之首,稳坐领头羊地位。紧随其后的是:$江苏银行(SH600919)$ 、$上海银行(SH601229)$ 和宁波银行(002142)。

数据来源:同花顺iFinD

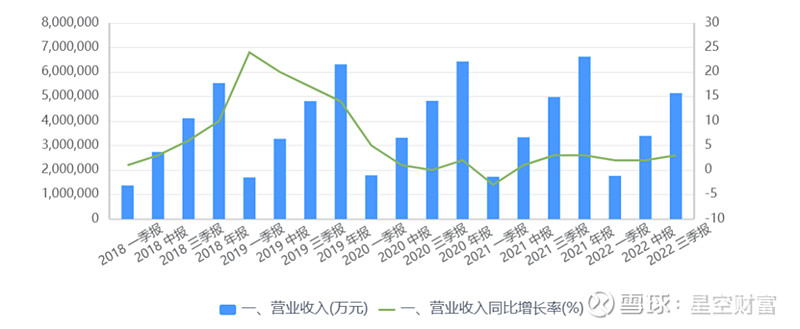

纵向来看,自2020年以来,北京银行营业收入一直维持5%以内小幅增长。2022年前三季度,北京银行实现营收513.9亿,净利润194.86亿,同期增长16.07亿和11.6亿,营收涨幅仅3.23%。

数据来源:同花顺iFinD

横向对比北京银行、江苏银行、上海银行和宁波银行前三季度营收和净利润的增速,前三季度,北京银行营收和净利润同比增速低于江苏和宁波银行。

数据来源:同花顺iFinD-同业比较

二、盈利能力稳步提升

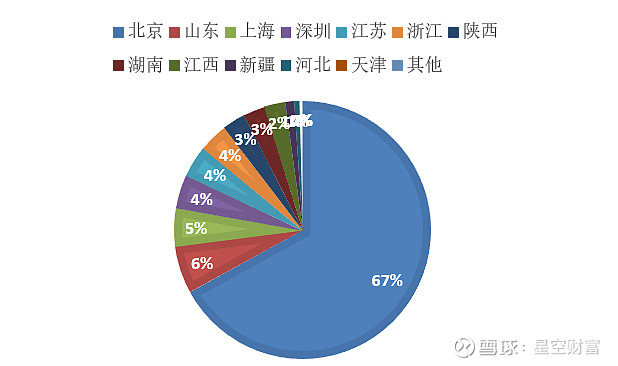

一方面,北京银行作为一家持有全国性牌照的商业银行,近七成的营收来自北京,虽在山东上海等地设立分行,但并未充分发挥效力,对营收的贡献度很低。

数据来源:同花顺iFinD数据

另外,作为一家传统的商业银行,北京银行的主要营收来源主要为:利息净收入、中间业务产生的手续费及佣金收入和投资收益。2022年前三季度,利息净收入占总营收75.95%,是北京银行的主要营收来源;手续费及佣金收入占比11.19%,投资收益占比12.45%。结构上看,较其他家银行无重大差异。增长情况来看,涨幅分别为1.94%、27.05%和14.23%,手续费及佣金收入涨幅明显。

为了更好地理解,我们举一个例子来理解。

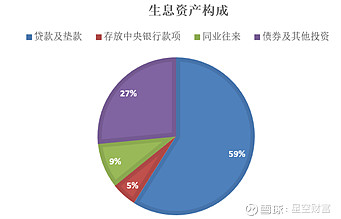

银行放贷,首先要获得资本。具体渠道包括:吸收存款、向央行借款、同业拆借、发行债券等。未来这些需要还本付息,我们称之为生息负债。获得资金除发放贷款外,还可存放央行、同业拆出、购买债券,未来会带来利息流入,我们称之为生息资产。生息资产带来的利息收益率(类似毛利率)与生息负债支付的利率(类似于资本成本)之差,就是利息业务的净利率,称之为净利差。

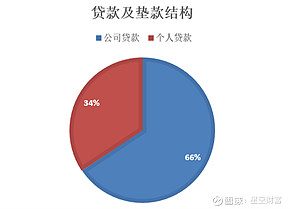

公司半年报显示,生息资产同比上涨4.55%,生息资产中59%为贷款,贷款业务中66%为公司业务,个人贷款占比仅为34%,公司贷款同比增速为4%,个人贷款增速虽为12.21%。

财报显示,上半年净利差为1.70%,同比下降0.13%。原因主要有两个方面:

上半年受政策和市场影响,一年期以及五年以上LPR下降,新放贷款利率下降;

近年公司虽向高收益的零售业务转型,但零售贷款业务占比在同类银行中占比相对还是较低。

三、行业风险整体可控

银行业区别于其他企业,其业务模式简而言之就是“以储户之钱生钱”。因此,在评价一家银行时,除了关注资产规模、营业收入以及净利差等,更要关注资产的质量,这也是监管机构监管的重点。不良贷款率控制不好,不仅会影响银行的利息收入,还会造成现金流压力,使得储户无法兑付,像多米诺骨牌一样坍塌。

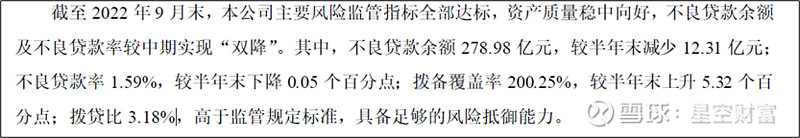

公司在三季度报中披露:截至三季度末,不良贷款余额及不良贷款率较中期“双降”,拨备覆盖率和拨贷比“双升”,资产质量稳中向好。

数据来源:公司财务报告

结合中期报告分析,公司不良贷款行业分布较为分散,系统性风险较低。另外,不良贷款率较高为房地产行业及信息传输和信息技术服务业。考虑北京银行主要业务集中在北京,北京房价较为稳定,且随着经济恢复信息技术服务稳中向好,整体行业风险可控。

数据来源:中期财务报告

北京银行总资产虽遥遥领先,但面对竞争对手的厚积薄发,将加快业务调整的步伐,完善信贷风险管理,推动各项业务稳中求进。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。