昨日(6.13),瑞银证券发表对中国证券行业的最新研判,表示未来10年中国证券行业中将成长出具备国际竞争力的航母型券商,行业集中度有望进一步提升。同时,瑞银预计2023年~2030年,中国证券行业收入远高于日本“失去的30年”,营收复合年均增长率有望达到10%。

原因包括:宏观经济方面,中国经济的潜在增长率仍然较高,发展尚未达到成熟状态;资本市场方面,相比上世纪90年代的日本,中国在市场证券化率、人均金融资产、机构投资者占比等方面更低,还有很大的增长空间和增长动能;最后分业务来看,中国的财富管理、资管、衍生品的运营环境更好,收入增长潜力更大。

此外,瑞银认为,“国九条”明确了支持头部机构通过并购重组、组织创新等方式提升核心竞争力,将进一步推动中国证券行业的集中程度。对于未来券商并购重组的演进趋势,瑞银预测,或有三方面值得关注。

一是在政策引导下,预计未来券业并购重组的速度和过去几年相比会显著加快;二是一些腰部券商将通过并购重组步入头部券商行列;三是未来可能会有一些政策出台来支持头部券商的并购,或者由监管层牵头推动头部券商的并购重组。

实际上,今年以来,伴随着券商行业政策主线日趋清晰,已有多家机构提示,关注行业并购重组机遇。

如广发证券表示,“1+N”政策体系提速推进,未来并购重组制度改革、科创融资支持有望逐步深化,低估低配下,券商板块对贝塔利好更加敏感,建议持续关注政策及事件催化下的并购重组主线。

国海证券也表示,在经历了一季报的阶段性较大压力之后,上市券商业绩基本面也或将迎来拐点,同时随着更多并购重组与股东变更等事件的发酵,券商板块或将开启新一轮行情,后续需重点关注相关事件演进。

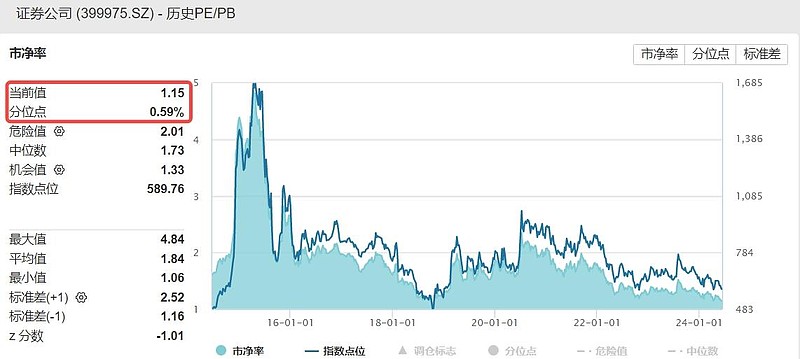

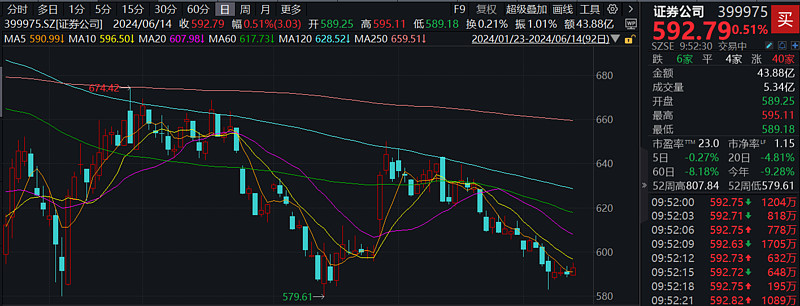

二级市场方面,近期券商板块震荡回落,板块代表ETF——$券商ETF(SH512000)$ 下行至所有均线下方,但本周以来调整幅度已明显放缓,短期或仍处于震荡筑底阶段。截至最新,券商ETF(512000)跟踪的$证券公司(SZ399975)$ 指数市净率PB仅1.15倍,位于近5年0%分位点和近10年1%分位点下方的历史绝对底部。

券商ETF(512000)基金经理丰晨成在复盘指数15年多的历史数据后指出,通过测算不同点位买入的胜率,在600点以下介入,正收益概率较大。

近期券商ETF(512000)申购额明显提升,显示已有部分资金借势低位潜入。上交所数据显示,券商ETF(512000)近10日有9日获资金增仓,合计净流入7.99亿元。

公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

数据来源:沪深交易所、Wind。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。