今日(8月1日)券商股上演了一出冲高回落的戏码,早盘券商股延续强势,太平洋6天5板,财达证券直线涨停,然而大约10点10分以后,市场突然遭遇打压,券商股纷纷跳水,封单庞大的太平洋亦被砸盘。截至收盘,个股表现分化,财达证券涨停,太平洋收涨7.5%,哈投股份涨逾4%,华泰证券则跌超2%,中信证券、光大证券、中国银河等均跌逾1%。

板块代表ETF——券商ETF(512000)早盘低开后快速上攻,场内价格一度涨逾1.4%,随后震荡翻绿,收跌0.92%,全天成交额13.94亿元。

冲高回落的背后,意味着本轮券商行情结束还是蓄势待发?从复盘历次券商大级别行情,看当下券商板块行至何处。

【一、历史复盘,本轮券商行情与2012和2019年政策推动的大级别行情较为相似】

复盘2004年以来的7轮券商股大级别行情,每轮行情驱动因素大有不同,但可以归纳为:宏观环境(宏观经济触底或修复,流动性充裕或边际宽裕)、利好政策落地、行业估值处于近5年历史低位三大核心催化因素。

而从当前宏观环境、行业政策和估值三要素看,本轮券商行情有望对标2012年和2019年一季度这两轮政策推动的较大级别行情。

1、宏观环境

2012年和2019年外部受欧债危机和中美贸易摩擦干扰,国内GDP增速放缓以及房地产去杠杆趋势明确,经济处于底部位置,但多轮降准降息下流动性充裕或边际宽裕,稳增长表态明确。

2023上半年宏观经济弱复苏,7月PMI逐步企稳回升,3月和6月先后降准降息,上半年末社融规模存量数据同比增长9%,超出市场预期,流动性保持充裕。

2、资本市场及券商行业环境催化

2012年券商创新大会的举办推动了券业一系列创新产品、创新业务蓬勃发展;2018年10月股票质押出台纾困政策,10月底政治局会议提到规范制度和激发活力,11月科创板试点注册制拉开注册制大幕。

2013年7月24日政治局会议首提“活跃资本市场”,对资本市场的表述发生了重大变化,信号意义极强,后续跟进政策值得期待。

3、板块估值

通过复盘发现,历史上多轮牛市起点,券商板块(申万二级证券行业指数)PB估值多位于近5年历史低位,如2008年、2012年、2014年和2018年。

2020 年以来券商股估值抬升后板块牛市启动点估值水位较此前偏高,但当前机构持仓和头部券商估值基本处于较低水平。截至7月24日本轮行情启动前,板块市净率PB仅为1.17倍,位于近5年10.11%分位点。

总结来看,本轮券商行情与2012年和2019年一季度这两轮较大级别行情较为相似,值得一提的是,这两次也是较为明显的政策驱动行情,从首次政策发声到后续工具箱的不断落地、券商板块整体在过去两轮行情录得兼具空间和持续性的可观收益。

【二、当下券商股具备牛市三大要素,行情重点关注】

当前券商板块大级别行情的三大核心催化已经具备:流动性保持充裕,重磅会议点名活跃资本市场、行情启动时估值处于历史低位。

后续“活跃资本市场”政策有望在投资端、融资端、交易端等多维度落地,可重点关注活跃资本市场政策、稳增长宏观政策和交易量趋势,利好券商ROE提升。

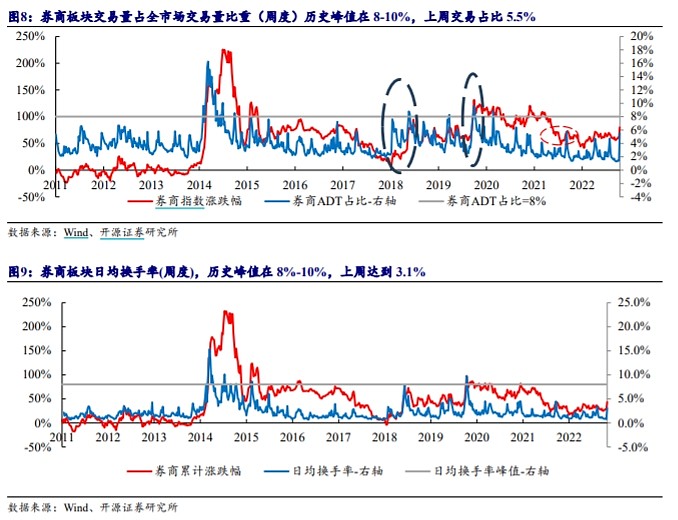

同时券商ADT占比和日均换手率数据可借鉴前瞻行情峰值,根据华创证券测算:复盘历史牛市阶段50只券商股ADT(周度)占全A交易额周度占比发现,ADT占比代表短期交易表现,占比较高代表短期交易过热,较券商股涨幅更早见顶。8-10%为2018年以来行情峰值,上周(7月24日-7月28日)ADT占比为5.5%。同时日均换手率(周度)历史峰值为8%-10%,上周为3.1%,距离峰值仍有空间。据此测算,行情或远未结束。

展望后市,在板块估值处于低位、业绩回暖、政策信号以及市场风险偏好的正反馈催化下,多家机构认为,券商板块的弹性及修复空间明显,有望实现估值和盈利修复的“戴维斯双击”。

公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。