【海外资讯】

美国三大股指全线收涨,终结多周连跌走势。道指涨1.76%报33212.96点,标普500指数涨2.47%报4158.24点,纳指涨3.33%报12131.13点。

随着美股市场周五延续反弹势头,三大指数本周累计涨幅均定格在6%以上,其中道指累涨6.24%,标普累涨6.58%,纳指累涨6.84%。这也意味着道指自1923年以来的最长周线连跌纪录(八周)至此画上句号。标普500指数和道指同样也创下2020年11月以来最大单周涨幅。

美联储青睐的通胀指标4月放缓。美国商务部数据显示,4月份美国核心PCE价格指数同比上涨4.9%,较3月数据5.2%回落0.3个百分点,为2021年11月以来最低增幅。4月整体PCE价格指数同比上涨6.3%,较3月创下的40年高位纪录6.6%回落0.3个百分点。

据央视新闻,全球粮食安全问题日益引发关注。印度、马来西亚、印度尼西亚等国接连发布粮食出口禁止令。国际货币基金组织(IMF)总裁格奥尔基耶娃表示,随着食品价格持续上涨,全球范围内人们对能否以合理价格购买食品担忧已经达到顶峰。

【国内热讯】

ETF互联互通来了,A股再引“活水”。中国证监会和香港证监会原则同意两地交易所将符合条件的ETF纳入互联互通。投资者通过互联互通投资ETF,仅可在二级市场进行交易,不允许申购赎回。

沪深港交易所明确ETF纳入互联互通标准:内地市场ETF过去6个月日均资产规模达15亿元人民币,且成份证券以沪深股通标的股票为主;香港市场ETF过去6个月日均资产规模达17亿元港币,成份证券以港股通标的股票为主,且不含合成ETF、杠杆及反向产品。同时,此次纳入标的的ETF须满足上市6个月、标的指数发布已一年等要求。原则上,纳入标的ETF每半年调整一次。

证监会办公厅、发改委办公厅联合发布通知,推动保障性租赁住房REITs业务规范有序开展。通知严格落实房地产市场调控政策,在发起主体、回收资金用途等方面构建有效的隔离机制,压实参与机构责任,切实防范REITs回收资金违规流入商品住宅和商业地产开发领域。

中央财政提前下达第三批支持基层落实减税降费和重点民生等转移支付资金预算4000亿元,支持地方落实好留抵退税和其他减税降费政策,有效弥补政策性减收,缓解财政收支矛盾,促进县区财政平稳运行。

【券商ETF(512000)最新资金面情况】

市场人气风向标券商ETF(512000)微幅下跌0.36%,报收0.839元,成交6.26亿元。午后下跌过程溢价明显,资金加速流入,level-2行情显示,全天净申购额超900万元。

【券商ETF(512000)分时图】

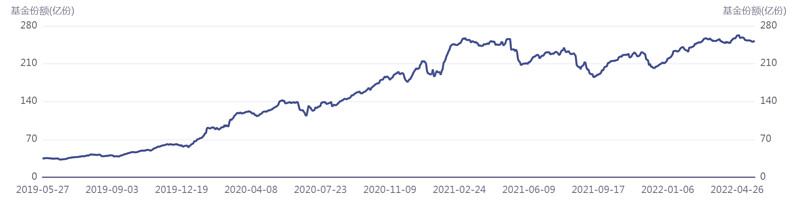

年内券商板块持续调整,资金借道券商ETF(512000)踊跃布局。数据显示,截至5月27日,券商ETF(512000)年初以来份额增长40.07亿份,合计资金净流入37.94亿元。

【券商ETF(512000)份额变化】

两融方面,券商ETF(512000)5月27日融资买入额1.09亿元,最新融资余额17.32亿元。

【券商行业业绩连续三年高增,2021百亿净利券商家数创记录】

资本市场建设处于前所未有新高度:在资本市场深化改革新周期下,监管层将持续提升直接融资比例作为资本市场改革的主要目标之一。全面注册制提速,北交所的落锤成立,进一步印证资本市场建设处于前所未有的新高度,有利于我国多层次资本市场的建立,大幅提升直接融资规模也为券商带来更广阔的业务空间和想像力。

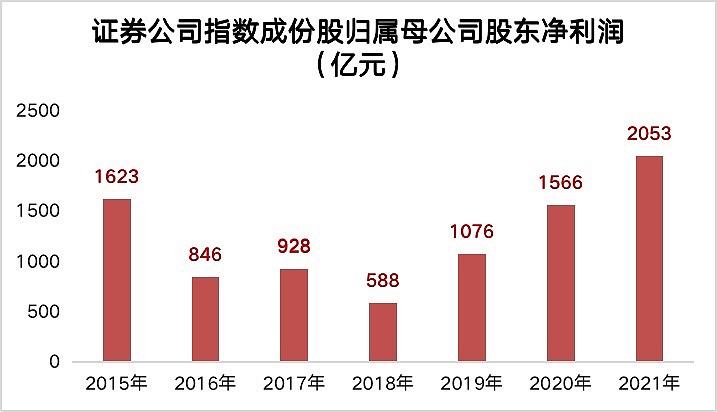

业绩连续三年高增验证高景气,2021年净利润创历史新高:券商ETF(512000)成份股已全部披露2021年度业绩数据,49家券商合计归母净利润2053亿元,创历史新高,同比增长超31%,连续3年高速增长。

2021年百亿净利券商正式扩容至10家:头部券商表现尤为出色,共有10家券商归母净利润超百亿,较2020年增加5家,继续刷新历史记录。“券业一哥”中信证券2021归母净利润超200亿,达到229.79亿元,同比54.2%。

中小券商业绩亮点纷呈:中小券商表现出较强的业绩弹性,其中,“高含基量”东方证券全年净利润53.72亿元,同比大增97.27%;中原证券2021年归母净利润同比增幅高达385.57%,净利润5.06亿元;光大证券、方正证券、国联证券净利润增幅达到或超过50%;太平洋、国盛金控实现扭亏为盈。

目前券商板块最新市净率跌至1.3倍,为近2年多新低,低于过去5年90%以上的时间区间。处于历史底部区域,与近年业绩背离程度较大。

【主流机构最新观点】

西部证券非银团队指出,5年期LPR下调15BP,略超市场预期。2022年5月LPR报价下调:1年期LPR报3.70%,维持不变;5年期LPR报4.45%,下调15bp。复盘经验表明,在流动性宽松的环境下,券商板块作为贝塔属性较为明显的板块,将有较明显的超额收益。年初至今券商板块估值持续回调,申万证券指数的估值处于2011年以来的后5%区间内,已无限接近于2018年三季度历史底部区间。目前上市券商的估值低于或者接近于1倍PB,已经反映前期收入端(自营)大幅下降的悲观预期。

天风证券非银团队强调,券商并非顺经济周期,而是顺政策周期。在经济预期越差的时候,往往容易催化券商板块大级别行情。政策利好+宽松预期双向催化,重点推荐券商板块。我们判断,券商板块正在孕育"以守转攻"的beta行情。目前券商板块估值安全边际较高(PB处于历史后5%估值区间),防御价值显著;资本市场改革政策利好频出,叠加货币政策宽松发力,有望成为板块重大利好。

华创证券指出。券商板块PB估值低于过去7年以来93%的估值分位,左侧布局时点已至。从历史表现出发,板块触及估值低点后的上涨概率较大,但后市走向是投资策略选择的关键:若市场景气度持续低迷,年内财富管理特色券商难以实现明显的业绩增长,头部券商业绩超预期的可能性更大;若市场景气度得到明显回升,财富管理仍然有望成为市场选择的主要配置方向。

东北证券非银分析师统计,目前超五成券商股价跌破首发价格,并认为券商股破净和破发现象增多,说明目前估值已经跌至底部,虽然券商板块一季度业绩低于预期,但目前估值与盈利水平仍存在明显错配。受益于资本市场改革以及财富管理管理转型带来的成长价值,估值修复空间较大。

华西证券指出,目前行业估值乃至全市场估值处于历史偏低位置,行业业绩有望筑底回升,短期监管层降低交易结算费率表明资本市场政策底确立,个人养老金政策的推进以及公募基金的高质量发展有利于长线资金入场。长期国际板推出、注册制全面推进均需要一个健康的资本市场,看好资本市场与证券行业长期发展。

【券商ETF联接基金:券商股投资互联网直通车】

券商ETF设有联接基金(A份额代码006098/C份额代码007531),同样跟踪中证全指证券公司指数(指数代码399975),为互联网上的投资者提供了一键买卖49只券商股的高效投资工具。无场内证券账户的投资者可在互联网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

【风险提示】券商ETF跟踪的标的指数为中证全指证券公司指数(399975),中证全指证券公司指数基日为2007年6月29日,发布于2013年7月15日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。