刘国清18601206568/钱建江18868723210/曾博文/崔文娟/徐也,欢迎电话交流!

事件

公司发布2020年业绩预增公告,预计归母净利润将增加14790万元左右,同比增长56.83%左右;扣非净利润增加16050万元左右,同比增长68.47%左右。

点评

公司中报业绩超预期,主要是二季度国内市场快速增长:2020H1公司实现归母净利润4.08亿,同比增长56.85%,二季度单季度实现净利润2.86亿元,同比增长79.82%,单季度业绩创新高,超市场预期。业绩高增长主要系第二季度国内市场快速增长,国内高空作业平台为新兴市场,保有量小,渗透率低,今年上半年下游租赁商特别是大租赁公司不断扩大设备规模,市场增速加快。

受益下游大租赁商加速扩产,预期行业扩产仍将持续:宏信建发是国内建设领域最大的设备综合运营服务商,拥有6大产品线,其中,高空作业平台租售作为核心业务,今年宏信首次进入Access 50全球10强。根据宏信建发公众号,7月6日宏信高空车设备数量突破4万台,较4月30日突破3万台仅过去两个多月,扩产加速。公司于2018年3月开始与宏信建发合作,直接受益于宏信扩产。5月16日,宏信与浙江鼎力签订臂车采购协议,双方合作有望持续深化。

国内臂式产品占比低空间大,公司四期工厂即将投产规模放量:全球来看,臂式设备保有量占比达到30%以上,例如美国占比达38%,欧洲十国占比为37.8%,而中国市场臂式设备保有量仍比较低,约10%,具有较大的发展空间。公司正积极推进募投项目“大型智能高空作业平台建设项目”的建设工作,该项目主要厂房已建成,预计将在2020年8月投产。项目投产后可新增3200台大型智能高空作业平台,有效提升公司臂式产品产能,我们看好臂式产品推动公司的新一轮成长。

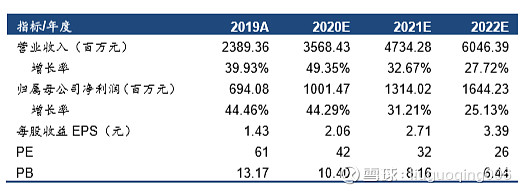

盈利预测与投资建议

我们上调公司2020-2022年净利润分别为10.01亿、13.14亿和16.44亿,对应PE分别为42倍、32倍和26倍,维持“买入”评级。

风险提示

竞争加剧导致利润率下降,臂式产品推广不及预期等