$中金公司(SH601995)$ $中国银河(SH601881)$ $申万宏源(SZ000166)$

中金收购中投证券,申万合并宏源,全是汇金操刀的,接下来呢???

中金公司为什么要收购中投证券?会带来哪些影响?

作者 / 新财富plus

其实对于中金收购中投,在市场中早有传闻。7 月初,就有消息曾惊炸证券圈:中金公司正与中投证券就潜在并购商谈。但中金公司于 7 月 4 日发布澄清公告,称与中投证券就战略合作及业务机会进行讨论,但目前处于非常初步阶段,尚未达成任何意向或者签订任何具有约束力的协议,并将不断优化业务结构挖掘合作机会。然而,4 个月后的 11 月 4 日,中金公司突然停牌,宣布收购中投证券,收购传闻尘埃落地。

对于中金公司为什么要收购中投证券?

首先先从中金公司的历史说起,中金公司成立于 1995 年,全称是掷地有声的“中国国际金融股份有限公司”。是中国首家中外合资投资银行,其主要发起人为建设银行、摩根士丹利、中国投资担保有限公司,个个背景显赫。因为既有国际投行的经验背景,又有中字头的品牌效应和国企关系链,中金常被形容为“衔金匙而生”。

2004 年,建设银行分立为中国建设银行股份有限公司(简称“建设银行”)和中国建银投资有限责任公司(简称“建银投资”),中金公司 43.35%的股份由建银投资承继。2010 年,为达到“一参一控”(一家公司只能参股一家且控股一家证券公司)的要求,这部分股权又被划拨至中央汇金公司。

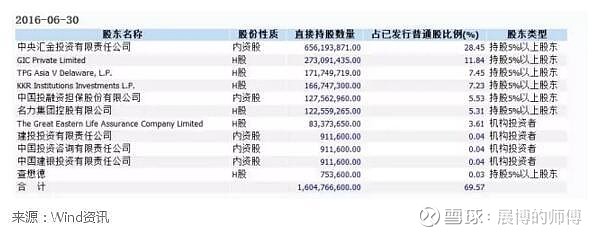

2010 年 12 月 9 日,中金公司宣布,摩根士丹利所持的中金 34.3%股份已获中国证监会批准转让给 KKR(科尔伯格——克拉维斯——罗伯茨)、TPG(德太集团)、GIC(新加坡政府投资公司)和新加坡大东方人寿保险公司。截至 2016 年 6 月 30 日,中金公司的股权结构为汇金持股 28.45%,GIC 持股 11.84%,TPG 持股 7.45%,KKR 持股 7.23%。汇金公司为其最大股东。

2011 年以前,中金公司始终稳坐国内投行老大的宝座,其优势在于承接了众多大型国有企业的 IPO 项目,包揽了中国联通、中国石化、中国石油、中国人寿、中国人保、建行、农行等巨型客户。截至目前,就已完成交易总金额而言,中金作为账簿管理人参与的中国公司海内外股本融资的金额于所有投资银行中仍名列第一;就债务及结构化融资交易金额而言,按交易价值计,在所有投资银行中名列第二;作为财务顾问参与的中国相关并购交易总金额,在所有投资银行中名列第一。2015 年,中金公司在传统优势项目上依然保持着强大的竞争力,中资并购、中资港股 IPO 和国内债券承销分别排名第一、第二和第五,并成为第一家经办中国并购交易规模突破千亿美元的投资银行。

同时,中金的研究部门在证券业界也有颇高的声誉,其现任首席经济学家为 2008 年加入中金的梁红,经济大家吴敬琏、许小年都曾任职中金首席经济学家,曾经的中金首席经济学家如今占据了香港中环半条街,足见中金研究部门的内力深厚。截至 2015 年 12 月 31 日,中金拥有 100 多名专业研究人员,研究团队覆盖 40 多个行业及中国内地、香港地区、纽约及新加坡证券交易所上市的 800 多家公司。凭借其强大的国际平台,中金研究团队亦擅长海外及跨境研究。在最初几届的新财富最佳分析师评选中,中金公司都取得了非常好的名次,第一届评选中更获选“最具影响力研究机构”第一名,在 2012 年以前,中金公司最佳研究团队都稳居榜单前十名,足见研究部门内功深厚。

作为中国首家中外合资证券公司,中金在业务国际化方面一直处于行业领先地位,其不仅在公司治理以及人才及文化培育方面均与国际接轨,业务运营也体现了国际化的特色,属于第一批走出去的证券公司。中金于 1997 年就在香港设立了首家海外子公司,目前在四个主要国际金融中心开展海外业务:香港、纽约、伦敦及新加坡,亦与诸多国际企业形成了战略伙伴关系。其大约一半的投资银行及研究团队成员拥有国内与若干海外地区的从业资格,同时具备境内和境外交易质素与经验,有实力向国内外客户提供高质量的跨境产品和服务。这是其他国内投行短期内无法企及和比拟的优势。

早年中金公司承接的往往都是大型央企的 IPO 项目,单个项目获得的收入自然要比那些承接中小 IPO 项目的券商高,成立之后长达十余年的时间里,中金公司稳坐国内投行老大的宝座。到目前为止,投行业务依旧是中金公司的招牌之一。中金公司 2016 年 3 月披露的数据显示,2015 年合计实现收入及其他收益总额 95.1 亿元,同比增长 54.4%;实现净利润 19.5 亿元,同比增长 74.6%。不过其 2016 年中报的收入、净利润则同比大幅下滑 41.34%和 49.4%。

经过几年的转型调整,中金公司各项业务布局更为多元化,收入结构更为均衡;公司的投资银行业务、股本销售及交易、固定收益、财富管理及投资管理五大业务板块收入占比分别为 24.5%、27.8%、16.9%、17.8%及 11.4%。然而在中国证券业协会公布的 2015 年券商排名中,曾在同一梯队的中信证券营业收入排名第一,营业收入达到 340.93 亿元,中金营业收入排名 23 位,金额为 60.31 亿元,不到中信的 1/2,净资产中金排名 23 位,净资产为 158.79 亿元,排名第一的中信净资产为 1162.08 亿元。

中金曾是市场的领军人物,绝对的排头兵,可 2010 年后,随着大型国企完成上市,这一波 IPO 浪潮减退,中金公司也进入拐点,IPO 市场份额明显下滑。其 2010 年的市场份额下滑至 4.74%,2011 年更跌至 1.27%,2013 年逐步回升到 3.214%,2014 年 3.448%,2015 年 3.241%。2015 年的经纪业务市场占有率排名 49 位,市场份额也由 2014 年的 0.655%降至 0.483%,下降幅度高达 26.25%。

随着创业板的推出,A 股上市主体由走“精品路线”、中金熟悉的大国企转变为有成长潜力的中小型企业,中金即便欲承接,也是优先选择细分行业龙头,门槛过高使得其承揽的创业板项目数量有限;同时,截至目前,中金在全国仍只有 20 多个营业部,不重视零售的经纪业务,也使之错过了 2015 年的一波散户开户潮。

而在此之前,中信证券于 2003 年 1 月 6 日在上交所上市,又于 2011 年 10 月 6 日在香港证券交易所上市,成为首家登陆香港的中国投资银行。海通证券 2007 年 7 月 31 日在上海证券交易所挂牌上市,于 2012 年 4 月 27 日在 H 股正式挂牌,包括汇金系旗下的中国银河也于 2103 年 5 月 22 日在港交所挂牌,都较中金更早通过资本市场补充了发展资金。而中金公司直至 2015 年 11 月 9 日才在港交所上市。但上市以来的中金公司,业务也可以说乏善可陈。这与 IPO 市场和证券行业的变化也不无关系。

IPO 市场的变化不只体现在上市主体上,也体现在上市制度上。随着注册制的推进,国内投行的通道作用逐步退减,券商因此纷纷转向资本中介业务,以谋求新的增长点。而从中金公司来看,在承接 IPO 业务量下降的情况下,又较长时间内失去了从资本市场扩充资本规模的机会,而除了 IPO 业务不大需要资金,发展资本中介业务却对资金要求很高,在 2013 年年报里,中金公司曾表示,作为证券公司的融资能力受到了较大局限,银行间市场拆借的最长期限只有 7 天,制约了公司的流动性管理能力。

近年发展的踯躅,使得包括中金元老在内的众多长期任职的高管和研究团队骨干相继出走,尽管证券行业人员流动率较高是自然现象,但中金显然高于行业平均水平。近年来,在中金研究部门,就有研究部副总经理沈建光、在中金呆了 6 年多陪伴中金走过最辉煌时期的首席经济学家哈继铭、同是宏观策略团队的大拿邢自强、曾担任中金 A 股首席策略分析师的高挺、继任的彭文生等人相继离职。

在业务部门,有在中金公司任职超过 10 年的投行部董事总经理贝多广,任职长达 9 年的投行部执行董事陆垠,几乎参与了中金公司的全部历程、中金公司股权出让的关键人物——董事总经理丁玮先后离职。2014 年 5 月,继在中金任职长达十年的中金原董事总经理、投资银行业务委员会执行主席蒋国荣离职后,中金公司投资银行董事总经理凌瀚燊也于同年 6 月离职。在中金公司任职 16 年的总裁朱云来,中金 QFII 业务销售主管徐健,曾经的董事长金立群都在中金在港交所上市之前相继辞职。

自从研究王牌、宏观领域的哈继铭团队和策略领域的高挺团队离开之后,中金的研究团队人心动荡,梁耀文、王汉峰、侯振海、郦彬均跳槽至各对手券商,2006 年入职中金、带领固定收益组连续 6 年雄踞新财富固收团队前两名的研究员徐小庆,曾带领团队蝉联三年新财富文化传播行业冠军的文化传播行业分析师金宇,曾蝉联三年新财富电子行业金牌的分析师赵晓光都相继离职。中金研究所辉煌时期的元老,现在也已流失了大半。金牌分析师的离任,也使得过去曾经在新财富分析师中频频露面的中金研究团队,2015 年仅剩固定收益团队仍在排名榜上。据分析,中金人才接连出走的现象,除了和其业绩下滑有直接关系,也缘于其吸收了大量海外人才,但其后续发展却未尽如当初之意有关。

这些内外因素导致中金除了得天独厚的传统优势领域外,市场份额逐年减少,中金也常常被人称为投行界的没落贵族。对于这个曾经的投行一哥,能否在既有的传统央企的关系链和海外并购等投资银行优势业务的基础上,重新规划战略布局,夺取市场份额,关系其能否重振雄风。

我们再看一下中投证券。中投证券全称是中国中投证券有限责任公司,是 2005 年 9 月 28 日在深圳正式成立的全国性综合类券商,注册资本 50 亿元,由中央汇金投资有限公司全资控股,属于国有独资公司。中投证券的前身是“中国建银投资证券有限公司”,后者系由中国建银投资有限公司在收购重组老牌券商南方证券的证券类资产基础上注册成立。在经纪、投行等众多领域,南方证券曾创造过辉煌的历史业绩。

中投证券作为营收排名前 20 的证券公司,由于没有上市,无法从资本市场上融得资金,仅靠自有资金发展,业务受到制约。它虽然体量不小,2015 年度的营业收入和总资产排名都在证券公司前 20 位,但是没有特别出色的业务线,属于平均分很高但没有绝对竞争优势的大型证券公司。随着证券公司整合脚步加快,其能否保持住原有的市场并抢占新的份额,也存在挑战。

其实,中投证券早前也与同门传出过绯闻。早在中国银河 H 股 IPO 前夕,中投证券就被传将被中国银河并购整合。然而最终的结果是,中国银河于 2013 年 5 月在港 IPO。市场也曾有说法称,汇金拟将中投证券与宏源证券合并,但最终与宏源证券合并的却是申银万国。

好了,这样我们可以看出,两家的大股东,都是中央汇金,对于这家巨无霸,目前除全资拥有中投证券,且是中金公司大股东之外,旗下还拥有申万宏源、中信建投证券(由原华夏证券重组而来)等多家金融机构股权。而如何让旗下机构做大做强,是一大目标。申银万国与宏源证券的整合,即在这一思路下实施。

申万和宏源的合并,使得这两家原本综合排名在行业第十位左右的公司进入了第一梯队。2015 年证券业协会的排名中,申万宏源总资产排名第七,净资产排名第八,营业收入达到 233 亿元,排名第七,营收增长达到了 2008.96%,可见整合后其综合实力得到了显著的提升,汇金这一模式可行并且对于提高旗下机构整体竞争力大有裨益。而完成整合的汇金系券商,也开始谋求金控布局。

同样属于汇金系的中金和中投证券合并,将会带来什么样的变化?

根据中投证券网站资料,该公司 2015 年营业收入为 84.68 亿元。截至 2015 年 12 月 31 日,公司总资产 922.10 亿元,总负债 786.01 亿元,所有者权益 136.1 亿元。根据中金公司网站,该公司 2015 年底资产总额约 941.09 亿元,扣除客户资金后自有资产为 688.91 亿元。而根据汇金网站,截至 2015 年底,汇金持有中投证券 100%股份,持有中金 28.45%股份。二者合并,那么有可能出现以下结果。

首先,无疑是总量的扩大。二者合并必然实现新主体总资产、净资产和营业收入的大大跃升,按照 2015 年的排名,合并后新主体的总资产将进入排名行业前十,成为第一梯队的券商。

其次,是两者业务的互补。中金在国际投行业务、央企与国企优质客户上的优势,以及并购重组财务顾问业务上的专家团队,研究所极强的金融创新能力,短时期内其他券商还不能望其项背。中投证券也有自己的业务优势。截至 2015 年底,其已有 160 家营业部,而中金公司在全国的营业部有限,合并后,中金公司将可以利用中投证券各地的网点地缘优势,发展新的业务板块,共同挖掘高净值人群和机构客户,在财富管理和投资管理市场合力分得一杯羹。同时,中投也可以利用中金的国际化窗口,提供香港等证券市场的各种服务。此外,中金存在的投行项目储备不足的问题,也可以通过与中投证券联合、共享企业资源而得到改善,中投证券也可以吸取中金优秀的海外并购经验,提升从业人员的业务水准。

不过,并购容易整合难。两个体量不小的证券公司的合并过程中,管理层变动,组织结构的重新梳理优化,复杂的组织关系,会不会对公司的运营效率产生消极影响?在具体并购后的业务重整中,中金是否愿意放下高大上的身段,来和稳扎稳打的中投证券融合;务实土壤下的中投证券团队又是否能接受拥有与生俱来优越感的中金,实现二者在公司文化上的融合?在股票销售及交易、固定收益、财富管理等业务领域,二者应该如何利用彼此的客户资源?种种问题都有待观察,不过相信,有了申万、宏源的合并在前,汇金已经总结出了一套成熟的经验,予以应对二者的融合。

根据公告,中金公司将通过向汇金公司发行内资股的方式,支付本次交易的 167 亿元对价。交易完成后,中投证券将成为中金公司的全资子公司。目前,中金公司和中投证券已经成立联合工作组,稳步推进整合工作,以嫁接双方优势资源,释放协同效应,提高财务回报水平,有效提升股东价值。最终,二者的整合能否助力中金公司重回一线地位,乃至实现其公告中所说的加速打造世界级一流投资银行的目标,考验交易各方下一步的种种安排,相信这一工程不比申万宏源的合并小。

以上。内容较多,篇幅有点长,望谅解。谢谢。

申万宏源整合真的成功么?拿 2015 年牛市的营收跟 2014 年比增长了 100%就是成功,就有成功经验了么?年报里申万宏源 2015 年营收比 2014 年增长 115%,我们比比光大证券 2015 年营收同比增长 151%。2016 年半年报,申万宏源营收下降 64%,光大证券营收下降 57%。光从全市场中等水平的营收就能看出申万宏源重组成功了,这也是本事。

汇金旗下的几家券商都不太好,说起来都是什么失落的贵族、没落的王者,哪个看着都不小,哪个拿出来都不硬。经过这么老些年的发展,控股的一个都没挺起来,倒是参股的越来越好,问题在谁,当然都觉得不是自己的问题。怎么扭转颓势,想要做大事的人当然会想到并购,那么多中等规模券商,两个并一个不就是大型券商了。于是趁着宏源出事的时候搞了申万宏源的合并,因为合并价格很优厚,市场一度反响还不错,但合并以后的结果我们也看到了,申万和宏源,从过去中等规模的还不错的券商,变成了大型规模的中等券商。

至于中金并购中投证券,不知道有没有人关注过中投证券也刚刚出事啦,群龙无首正好消除了并购的最大阻力。不同于申万和宏源,中金地位可比中投证券高多了,就算净资本和营收数字一般般,但牌子硬、官阶高啊。说起来中金和中投证券的业务是互补的,但中金和哪家券商业务不互补啊?中金擅长的国际业务、大企业投行业务、大客户理财业务,这几个哪家券商都不太行啊。特别是中投证券,不敢说所有业务都越做越差吧,至少没有越做越好的,所以两家业务上肯定是互补。但中金过去自己做不好的业务,并购点网点就能做好了么,先存疑。

申万和宏源重组以后,业务基本没有整合,人员基本没有精简,两套班子同时开展业务,没看出有什么业务整合的趋势,原来自己公司的内部矛盾反倒理顺了,一致对外,两边掐得不亦乐乎,这种成功经验复制到中金和中投证券身上恐怕不太好。不过中金高高在上的地位,怕是不乐意跟中投证券的人掐,但业务整合、人员整合这种事,不掐怎么开展呢,掐狠了又不好开展,真的需要大智慧,或者强手腕。

不管你看不看好,我反正不看好。