一、国内量化私募现状

2004至2008年,是国内量化私募起步阶段。

2008-2018年,是国内量化初步发展阶段。

2021年下半年开始,在中证500指数见顶以及高频量价赛道的逐步拥挤,头部量化私募出现了一轮大面积回撤,不少私募开始封盘控规模并迭代策略。

思源量化投资总监王雄表示,由于头部量化私募持续的加强投研能力,尽管超额回撤巨大,最终还是通过自己的努力不仅修复了回撤,净值还创下新高,头部的规模开始稳定下来。

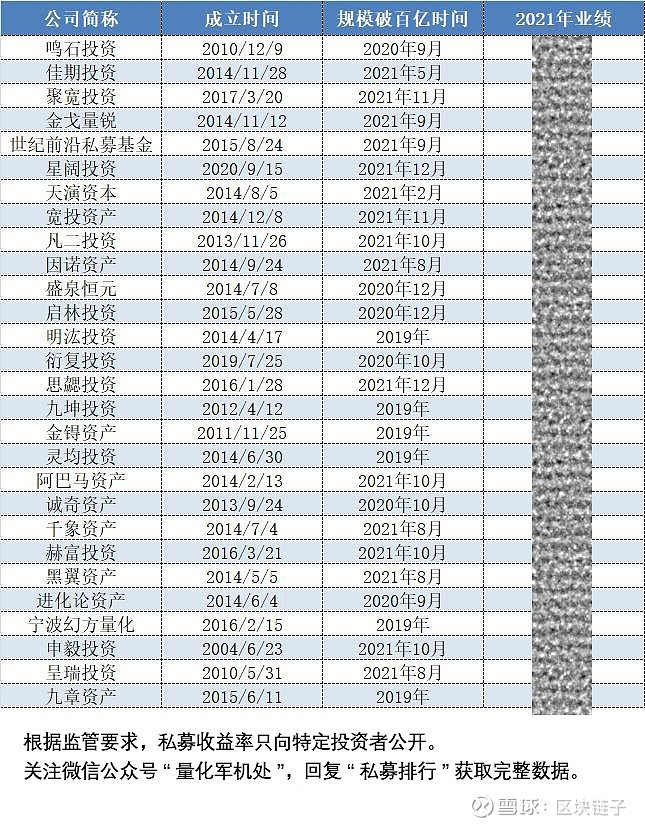

截至目前,百亿量化私募已达30家,头部的格局从“量化四大天王”演变为“量化六巨头”。

2018年,九坤、幻方、锐天和致诚卓远凭借着高频的阿尔法策略,业绩表现出众,吸引了大量投资人的关注,规模迅速扩展,被市场称为 量化“四大天王”。随后市场转熊,成交量快速萎缩,这种依赖交易的高频策略开始遭遇瓶颈。

“量化六巨头”分别为明汯、幻方、九坤、灵均、诚奇和衍复,“六巨头”的管理规模均超过500亿元。

二、国内量化策略

01 量化选股

量化选股就是采用数量的方法判断某家公司是否值得买入的行为。量化选股的方法有很多种,总的来说,可以分为公司估值法、趋势法和资金法三大类。

公司估值法

通过比较公司估值法得出的公司理论股票价格与市场价格的差异,判断股票的市场价格是否被高估或者低估,从而寻找出价值被低估或被高估的股票。这种就是基本面量化。

趋势法

就是根据市场表现,如强势、弱势、盘整等不同的形态,做出对应的投资行为的方法。可以追随趋势,也可以进行反转操作等。这种就是技术面量化。

资金法

的本质思想是追随市场主力资金的方向,如果资金流入,则应该伴随着价格上涨;如果资金流出,则应该伴随着价格下跌。资金法本质上是一种跟风策略,追随主流热点,从而期望在短时间内获得超额收益。这种是交易行为量化。

02 量化择时

传统的有效市场假认为金融市场是不可预测的,价格充分反映了所有相关的信息,价格变化服从随机游走,对金融产品价格的预测将毫无意义。

但是随着计算机技术、混沌、分形理论的发展,众多研究发现,股价的波动不是完全随机的,它貌似随机、杂乱,但在其复杂表面的背后,却隐藏着确定性的机制,因而存在可预测成分。

03 对冲套利

对冲套利就是利用两个相关性比较高的品种,同时进行做多和做空的操作的一种交易策略,当两个品种的价差偏差超过了合理区间,存在较大的概率回归,这是对冲套利策略的理论逻辑。

04 期权套利

期权套利交易是指同时买进卖出同一相关期货,但不同敲定价格或不同到期月份的看涨或看跌期权合约,希望在日后对冲交易部位或履约时获利的交易。

期权套利的交易策略和方式多种多样,有多种相关期权交易的组合。特别是期权的高杠杆特征,使得在 2018 年的熊市中,有不少优秀的交易员依然可以获得超过 50% 的收益率。

05 资产配置

学术界有一个公认的结论,投资中真正赚钱的关键是资产配置,而不是具体的交易。通过对主要的大基金的绩效归因可以得出结论,90% 的收益来自于正确的资产配置,也就说,选择市场比交易更加重要。

三、国内量化收益率排行

量化私募2021年收益率排行

量化私募产品2021/2022收益排行

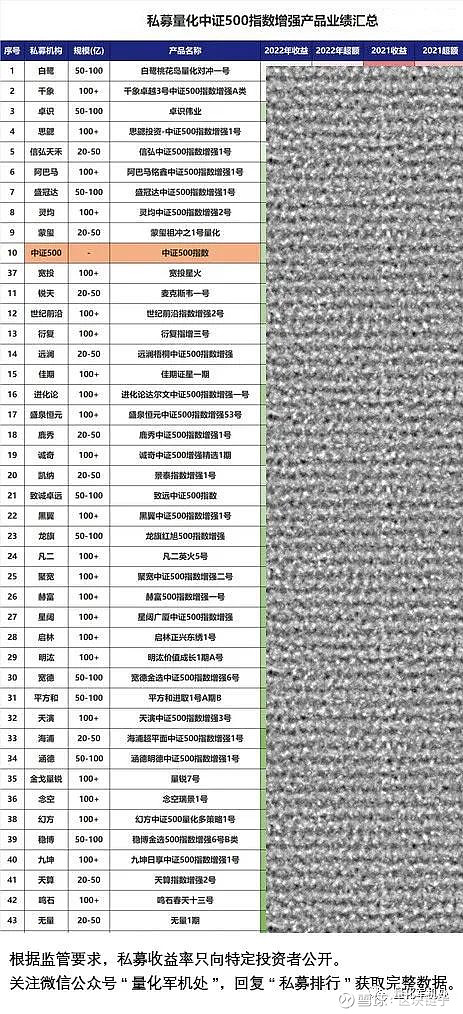

量化私募中证500指数增强产品收益排行