下文是本人日记,非投资建议,所列个股非投资推荐,据此交易,后果自负。

今年春节前大盘见底后,最亮眼的板块莫非是以贵金属(黄金)为首的有色金属板块,然后扩散到泛上游资源板块。目前随着黄金期货指数的见顶回落,我估计有色板块在未来一段时间会休息,但是上涨的逻辑依然在,所以中长线依然看好。短线上游资源板块会扩散到有色中的补涨品种和非有色类,例如蛰伏一段时间的煤炭和部分化工品种。

1. 大盘概述:

(1) 上证指数:隐约M头雏形,短线下跌趋势。

(2) 沪深300: M头已经确认,破位下行中

(3) 中证500:

(4) 中证1000:

(5) 中证2000:

(6) 香港恒生指数: 估值被压缩到极致,未来会先于A股走牛

(7) 香港国企指数:

2. 大宗商品板块: 上游资源股将是贯穿今年的主线

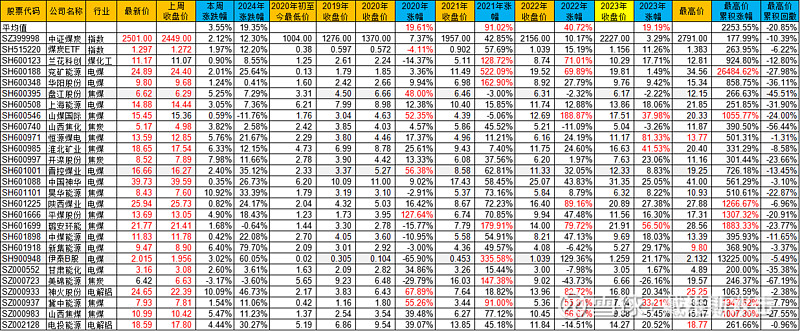

2.1 煤炭板块:低估值依然具有防御价值

$中证煤炭(SZ399998)$ :最差上去做双头

(1) 本周涨跌幅:本周涨幅居前的是昊华能源

(2) 2023业绩:

(3) PB估值:

2.1.1 焦煤股: 本周焦煤和焦炭期货已经开始反弹。

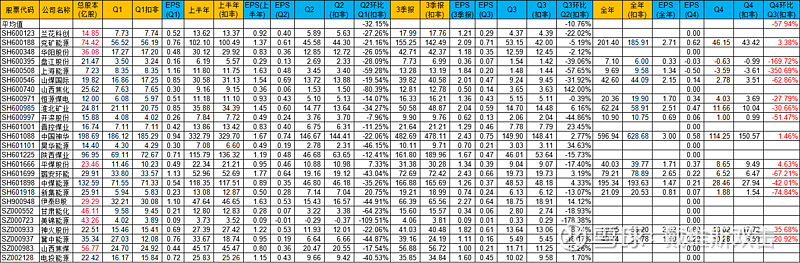

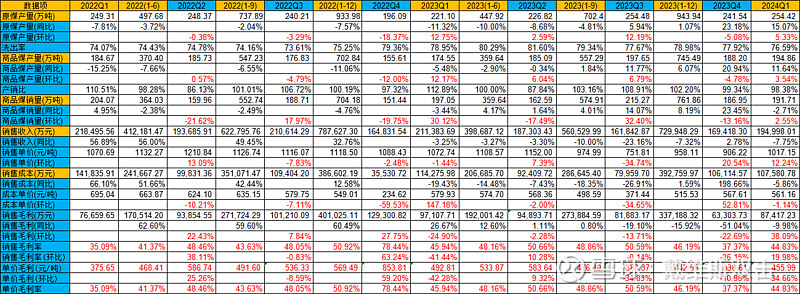

(1) 恒源煤电:本周历史新高,一季度经营数据超预期

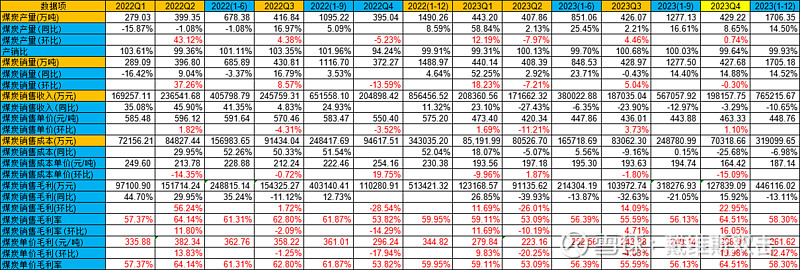

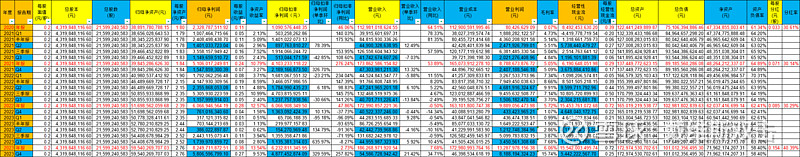

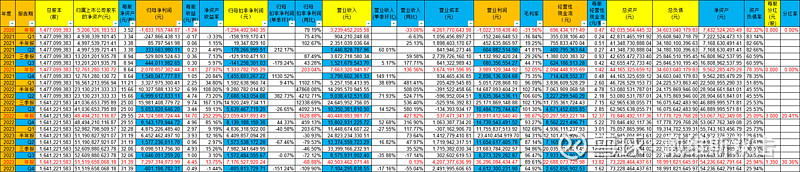

财务数据:

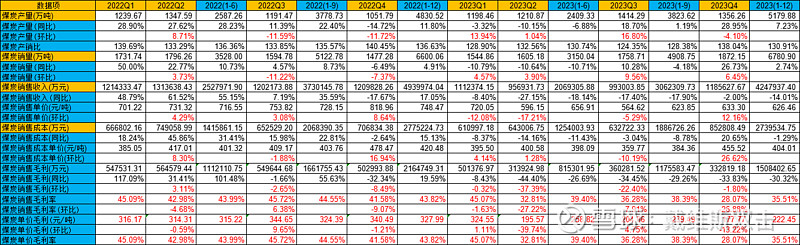

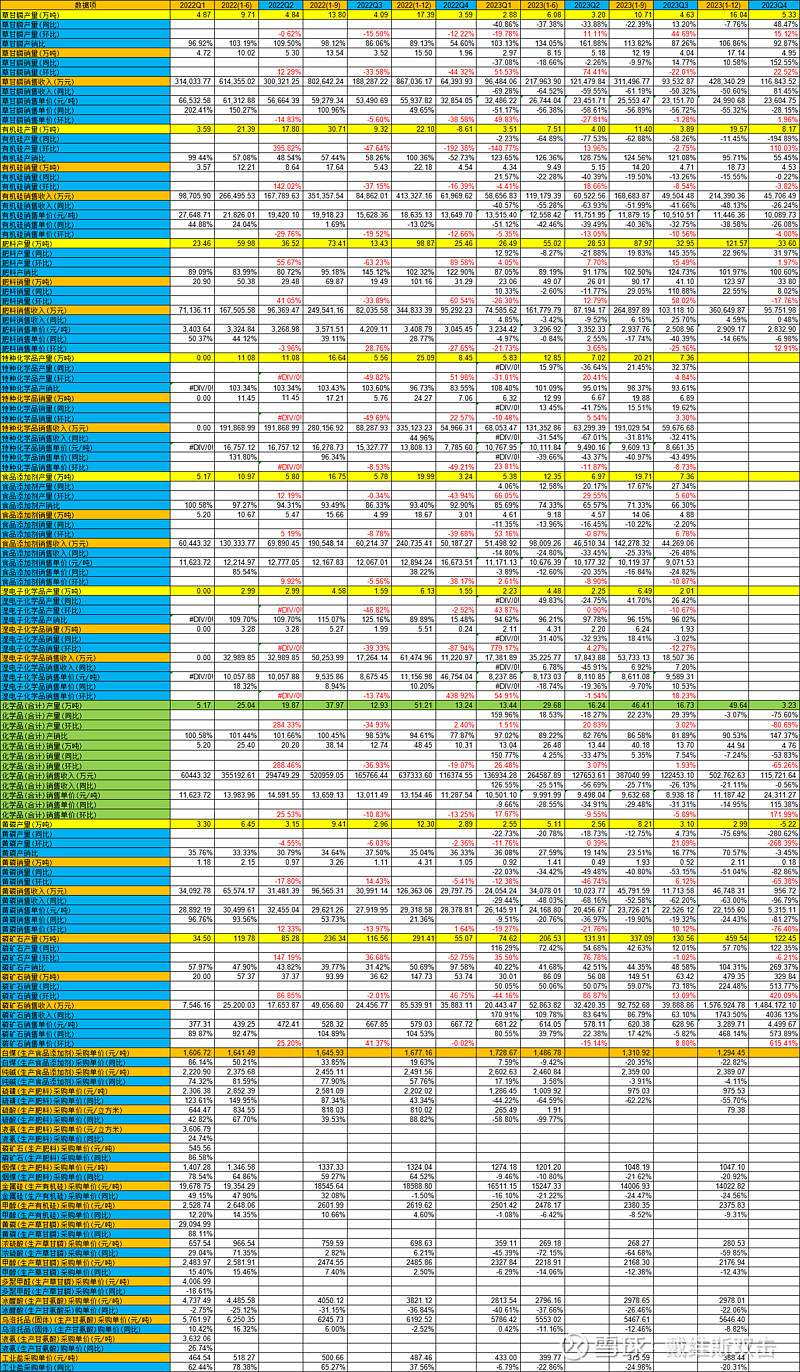

最新经营数据:2024Q1产销量同比都上升,销售收入、成本和毛利同比下降,环比2023Q4上升。亮点是单价毛利率上升了。

销售毛利率同比下降10%,环比上升35%(这个业绩算超预期了),推算Q1净利润和扣非净利润都下降10%分别为(5.47亿和5.37亿),那么EPS.Q1 = 0.46元。

焦煤指数:已经触底反弹,一旦突破下降压力线确认反转向上。

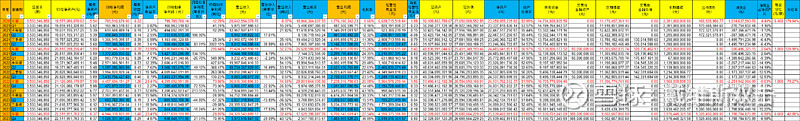

(2) 冀中能源:我不喜欢他的大股东,年报数据不错。

财务数据:2023Q4扣非净利润在营业收入同环比都下降的情况下反而都上升。每股0.6元的分红(分红率42%)算尽力了。

2.1.2 化工煤股:

(1) 淮北矿业: V型反弹

财务数据:

经营数据:

焦炭指数: 同样是V反弹,作为拖累淮矿业绩的业务,焦炭涨价有利于改善业绩

甲醇指数:

(2) 兰花科创:低估

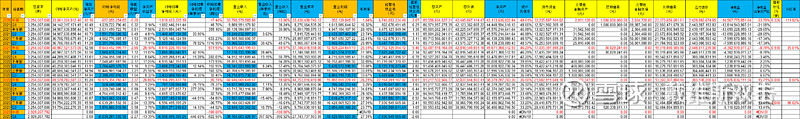

财务数据:

尿素指数:见低反弹

(3) 昊华能源:本周领涨品种,补涨行情

财务数据:

经营数据:2023Q4 产销量和毛利率都上升

(4) 伊泰B股:最差上去双头

财务数据:

经营数据:

2.1.3 动力煤股:

(1) 中国神华: H股本周新高,看A股何时新高。作为煤炭板块的标杆,他的新高对板块有指导意义。

中国神华H股:

(2) 中煤能源:

中煤能源H股:

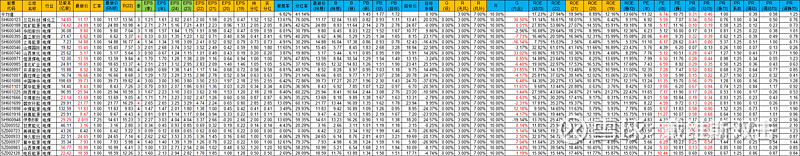

2.2 有色板块:

$中证有色(CSI930708)$ : 作为大盘见底反弹后的领涨板块,目前处于1浪尾声

2.2.1 贵金属:本轮有色领先品种,不过本周期货见顶,相关个股短线上升动力会减弱,已经不宜追高了。

(1) 紫金矿业:

(2) 中金黄金:

沪金指数:经过加速行情后,短线已经见顶。

(3) 兴业银锡:

沪银指数:同金一样短线见顶。

2.2.2 铜铝:紧跟贵金属的基本金属品种

(1) 西部矿业:

沪铜指数:一样出现短线见顶信号

(2) 江西铜业: 观察上升趋势线

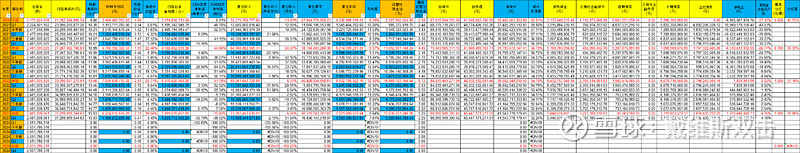

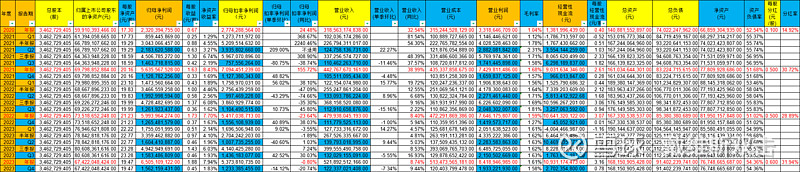

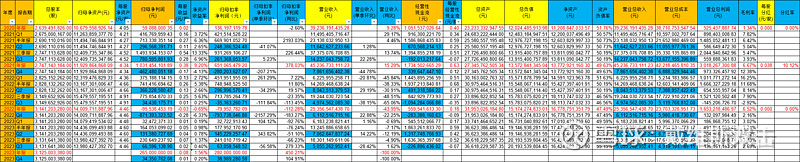

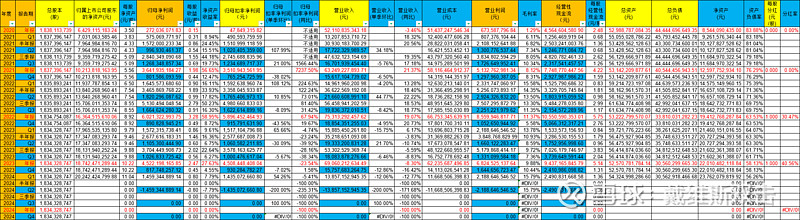

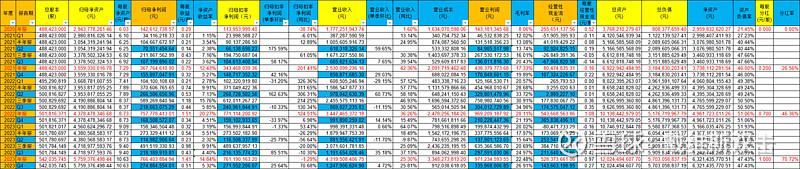

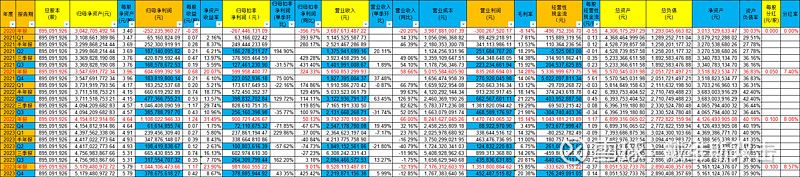

财务数据:

(3) 中国铝业:

氧化铝指数:

(4) 云铝股份:

沪铝指数:短线见顶回落

(5) 神火股份:

(6) 电投能源:

2.2.3 其它基本金属(补涨):

(1) 驰宏锌锗:周四一度有坡顶之举

财务数据:

沪锌指数:短线见顶,不过还在低位。

(2) 锡业股份:

沪锡指数: 低位

(3) 华锡有色:

2.2.4 新能源金属:

(1) 洛阳钼业:铜+钴

洛阳钼业H股:

财务数据:

财务数据:

沪镍指数:依然在底部

(3) 新疆新鑫矿业:

财务数据:

(4) 华友钴业:

财务数据:

(5) 天齐锂业:还未反转

财务数据:

碳酸锂指数:

(6) 赣锋锂业: 还未反转

财务数据:

2.2.5 其它金属:

(1) 北方稀土:

(2) 广晟有色:

(3) 中国稀土:

(4) 中钨高新:

(5) 宝钛股份:

(6) 东方锆业:

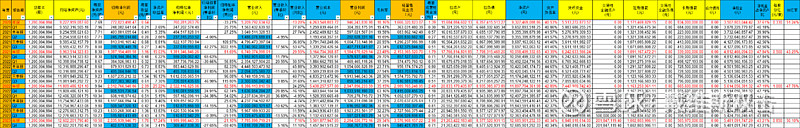

2.3 化工板块:$化工ETF(SZ159870)$ :等待突破下降压力线

2.3.1 磷化工:

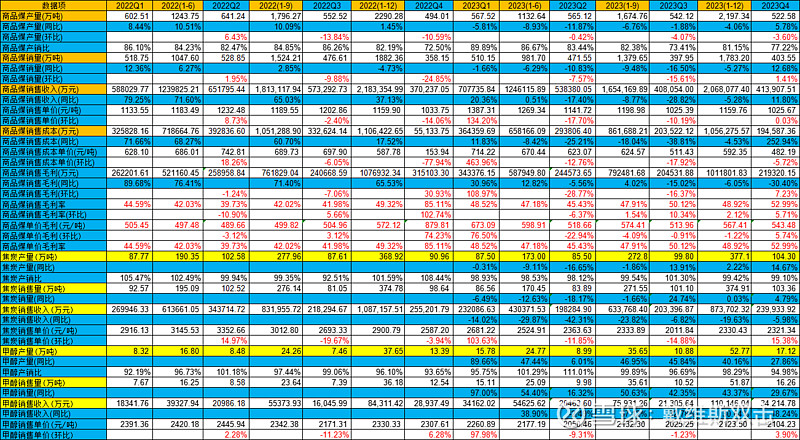

(1) 云天化:

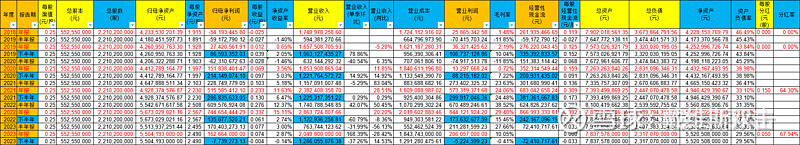

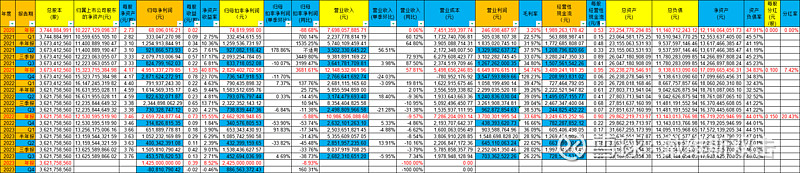

财务数据:Q1扣非净利润同比下降5.41%, EPS.Q1=0.8元。全年EPS估计在2元左右。

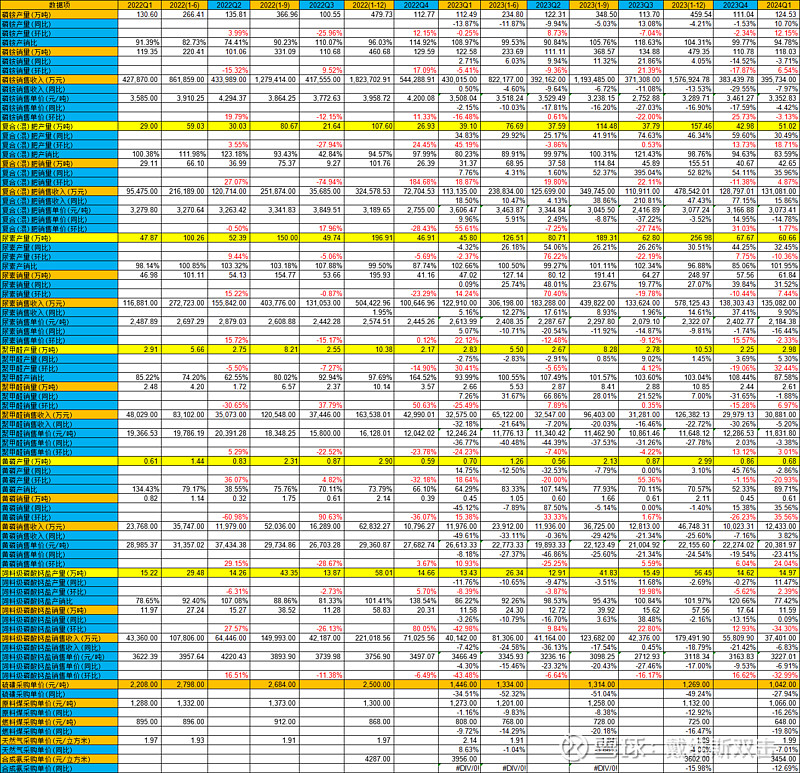

经营数据:

(2) 兴发集团:

财务数据:

经营数据:

(3) 湖北宜化:

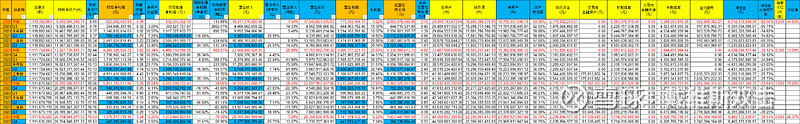

财务数据:

(4) 川恒股份:

财务数据:

2.3.2 有机硅和草甘膦:

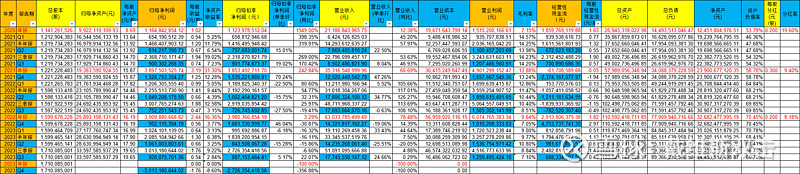

(1) 合盛硅业:

工业硅指数:

(2) 新安股份:

(3) 江山股份:

2.3.3 纯碱:

(1) 远兴能源:

财务数据:

(2) 山东海化:

财务数据:

3. 国外宏观环境:

3.1 美国经济数据:

【美国3月CPI涨幅超预期,打压美联储降息预期,6月降息基本无望,市场对美联储年内降息次数预期已降至两次】美国总统拜登表示,通胀从峰值下降超过60%,但仍需多努力。数据显示,美国3月未季调CPI同比上涨3.5%,创2023年9月以来新高,预期3.4%,前值3.2%;季调后CPI环比上涨0.4%,预期0.3%,前值0.4%。剔除波动较大的食品和能源价格后,美国3月未季调核心CPI同比上涨3.8%,预期3.7%,前值3.8%;环比上涨0.4%,预期0.3%,前值0.4%。美国2月批发销售环比升2.3%,为2022年3月以来最大增幅,预期升0.4%,前值由降1.7%修正至降1.4%。

【美国3月PPI同比上升2.1%,创2023年4月以来新高,预期2.2%,前值1.6%;环比上升0.2%,预期0.3%,前值0.6%】3月核心PPI同比上升2.4%,预期2.3%,前值2.0%;环比上升0.2%,预期0.2%,前值0.3%。美国上周初请失业金人数为21.1万人,预期21.5万人,前值自22.1万人修正至22.2万人;四周均值21.425万人,前值自21.425万人修正至21.45万人;3月30日当周续请失业金人数181.7万人,预期180万人。

【美国3月进口物价指数同比上升0.4%,预期升0.3%,前值降0.8%;环比上升0.4%,预期升0.3%,前值升0.3%】出口物价指数同比下降1.4%,预期降1.2%,前值降1.8%;环比上升0.3%,预期升0.3%,前值升0.8%。美国4月密歇根大学消费者信心指数初值77.9,预期79,前值79.4。美国4月一年期通胀率预期为3.1%,预期2.9%,前值2.9%。

3.2 美联储政策预期:

【美联储官员巴尔金:抗通胀方面还有工作要做 可以等一段时间再降息】里士满联储行长巴尔金(Thomas Barkin)表示,美联储在遏制物价压力方面仍有工作要做,可以等一段时间再下调利率;还没有达到想要的通胀水平,但正朝着正确的方向前进;慢慢来是明智之举; 通胀不是很高,但超过目标值水平;美联储官员的经济预测“并不完全正确”;一直支持减少对美联储经济预测摘要的重视。美联储威廉姆斯表示,最近通胀数据令人失望,更好地关注通胀趋势更为重要;并不确切知道货币政策未来走向,货币政策处于能够实现美联储目标的良好位置。威廉姆斯预计,今年美国GDP增速将达到2%,通胀将保持在2.25%-2.5%。

美联储柯林斯表示,降息的信心可能需要更多的时间才能恢复;强劲的需求可以解释2024年通胀上升的原因;今年晚些时候开始降息是合适的;今年的宽松程度可能比预期的要低;最近的数据缓解了对迫切需要降息的担忧;货币政策过于紧缩的风险已经消退。目前政策具有适度限制性,预计美联储将比此前预期的时间晚一些降息。柯林斯认为美联储不存在等待太久的风险,大选绝对不会影响降息时机。

美联储博斯蒂克表示,对于2024年的展望是在年底前降息一次,并不急于降息;随时注意并根据需要调整前景;通胀将继续放缓,但速度会比期望的要慢。

【新美联储通讯社Timiraos:美国3月通胀报告后 卖方银行极大程度上放弃6月降息预期】 “新美联储通讯社”Nick Timiraos:美国3月通胀报告引发卖方银行和其他众多美联储预测家门一波膝跳反应。现在,他们极大程度上放弃了FOMC将在6月份降息的预期。现在,大部分机构认为,美联储首次降息的时间将不早于三季度,他们预计2024年恐怕只会降息1-2次。

3.3 美元和美债:

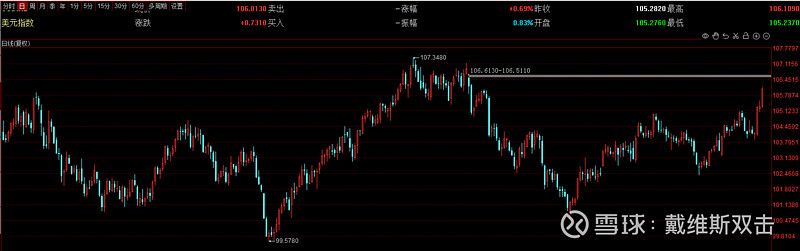

(1) 美元指数:依然强势

【美元指数涨0.7%报106.0228,周涨1.65%】非美货币多数下跌,欧元兑美元跌0.79%报1.0641,周跌1.81%;英镑兑美元跌0.84%报1.245,周跌1.46%;澳元兑美元跌1.19%报0.646,周跌1.82%;美元兑日元跌0.05%报153.198,周涨1.04%;美元兑加元涨0.63%报1.3775,周涨1.36%;美元兑瑞郎涨0.48%报0.9144,周涨1.37%。

(2) 美债: 长期美债收益率依然很高。

【美债收益率集体收跌】2年期美债收益率跌6.5个基点报4.911%,3年期美债收益率跌7.1个基点报4.74%,5年期美债收益率跌7.6个基点报4.567%,10年期美债收益率跌6.7个基点报4.529%,30年期美债收益率跌4.8个基点报4.635%。

3.4 大宗商品:

(1) 黄金:明显的见顶回落标志。

【国际贵金属期货普遍收跌】COMEX黄金期货跌0.53%报2360.2美元/盎司,当周累计涨0.63%,COMEX白银期货跌0.99%报27.97美元/盎司,当周累计涨1.7%。COMEX黄金期货收跌0.53%,报2360.2美元/盎司,COMEX白银期货收跌0.99%,报27.97美元/盎司。

(2) 石油:关注中东局势发展

【国际油价小幅上涨】美油5月合约涨0.51%报85.45美元/桶,周跌1.68%;布油6月合约涨0.46%报90.15美元/桶,周跌1.12%。WTI原油期货结算价涨0.75%,85.66美元/桶。

国际能源署(IEA)发布月报,预计今明两年全球石油需求增长将放缓。月报将今年全球石油需求增长预测下调13万桶/日至120万桶/日,预计明年全球石油需求将增长110万桶/日。

欧佩克月报显示,3月份欧佩克原油产量增加3000桶/日,达到2660.4万桶/日。月报将2024年非欧佩克原油供应增长预测从110万桶/日削减至100万桶/日。欧佩克将今年全球经济增长预测维持在2.8%不变,维持全球原油需求增速预期在225万桶/日。月报指出,在不确定因素持续存在的情况下,夏季石油需求前景强劲,有必要对市场进行仔细监测,以确保市场健康和可持续平衡。

(3) 基本金属:

【伦敦基本金属多数收涨】LME金属期货大面积收涨,LME期铜收涨116美元,报9458美元/吨,本周累计上涨超过1.37%。LME期铝收涨40美元,报2494美元/吨,本周累涨超1.79%。LME期锌收涨70美元,报2828美元/吨,本周累涨超7.20%。LME期铅收涨34美元,报2176美元/吨,本周累涨2.45%。LME期镍收跌14美元,报17797美元/吨。LME期锡收涨664美元,报32353美元/吨,本周累涨超12%。LME期钴收跌720美元,跌2.52%,报27830美元/吨。

4. 国内宏观环境:

4.1 国内经济数据:

【中国3月份CPI同比上涨0.1%,环比下降1.0%;PPI同比下降2.8%,环比下降0.1%】国家统计局表示,3月份,受节后消费需求季节性回落、市场供应总体充足等因素影响,全国CPI环比季节性下降,同比涨幅有所回落。与此同时,随着节后工业生产恢复,工业品供应相对充足,全国PPI环比下降0.1%,降幅比2月收窄;同比下降2.8%,降幅略有扩大。 【中国3月PPI同比下降2.8%,前值下降2.7%。3月份,全国居民消费价格(CPI)同比上涨0.1%】其中,城市持平,农村上涨0.1%;食品价格下降2.7%,非食品价格上涨0.7%;消费品价格下降0.4%,服务价格上涨0.8%。1-3月平均,全国居民消费价格与上年同期持平。数据显示,机构预期3月CPI同比上涨0.3%。3月份,全国居民消费价格环比下降1.0%。其中,城市下降1.0%,农村下降0.7%;食品价格下降3.2%,非食品价格下降0.5%;消费品价格下降0.9%,服务价格下降1.1%。 【高盛上调中国今年第一季度及全年GDP增长预测】高盛将中国一季度GDP同比增速预测从前值4.5%上调至5.0%;将2024年GDP增速预测从前值4.8%上调至5.0%。

【一季度中国进出口规模历史同期首破10万亿】海关总署12日发布数据显示,今年一季度中国货物贸易进出口总值10.17万亿元人民币,同比增长5%,增速创6个季度以来新高。其中,出口同比增长4.9%,进口同比增长5%。海关总署副署长王令浚预计,二季度我国进出口持续向好,上半年基本保持在增长通道。王令浚表示,不认为生产者价格下跌就意味着所谓产能过剩,产品价格下跌往往与原材料价格波动、技术更新迭代、生产商主动让利等多种因素有关。

【中金宏观:将美国全年以美元计价的出口增速由2%上调至5% 节奏上或仍然呈现逐季改善的态势】中金宏观报告指出,近期美国经济数据多数超预期,通胀放缓的速度减慢,劳动力市场仍然强劲,消费者支出稳健,房地产与制造业回暖。这些商品相关的外需改善支撑了中国的出口。展望未来,预计随着基数的下降,4月出口同比增速较3月或显著改善,而全年来看,预计美国经济韧性仍存,尤其是商品相关的需求有望继续改善,二次通胀风险也有所上升,都将支撑中国出口。将全年以美元计价的出口增速由2%上调至5%,节奏上或仍然呈现逐季改善的态势。

4.2 货币和财税政策: 依然是双宽松

【财政部:中国2024年赤字率按3%安排 整体看适度、合理】财政部有关负责同志就惠誉下调我主权信用评级展望有关问题答记者问时表示,长期看,保持适度的赤字规模,用好宝贵的债务资金,有利于扩大内需,支持经济增长,最终有利于维护良好的主权信用。中国政府一直坚持统筹兼顾支持经济发展、防范财政风险和实现财政可持续等多重目标,根据形势变化,统筹需要与可能,科学合理安排赤字规模,保持赤字率在合理水平。2024年赤字率按3%安排,整体看是适度、合理的,有利于经济稳增长,也能较好控制政府负债率,为应对将来可能出现的风险挑战预留政策空间。

【数据显示:3月银行定期存款利率止跌企稳】据融360研究院消息,2024年3月银行定期存款利率止跌企稳,部分期限存款利率略有回升。融360研究院数据显示,从不同类型银行利率调整情况来看,3月份各类银行定期存款利率调整幅度都不大,国有银行3个月、6个月期平均利率均环比上涨0.1个基点,其他期限平均利率均环比持平;股份制银行3年及以内期限存款平均利率环比小幅上涨,5年期平均利率环比持平;城商行、农商行各期限存款利率有涨有跌,整体变动不大;外资银行各期限存款平均利率均环比持平。 【中信证券:当前降准的可能性正在不断抬升 或将在二季度落地】中信证券研报指出,从货币政策态度、债券供给压力以及支持资本市场表现三个角度来看,当前降准的可能性正在不断抬升,或将在二季度落地。对于债市而言,进入4月债市主线并没有发生明显的切换,政府债的供给加速可能会对债市形成边际扰动,但利率整体低位震荡的格局可能仍会持续。

4.3 RMB汇率和债券:

(1) RMB 汇率:相对美元贬值。

【人民币对美元中间价报7.0967,调升1个基点,本周累计调贬18个基点;离岸人民币对美元跌115个基点报7.2673,本周累计跌201个基点】周五在岸人民币对美元16:30收盘报7.2375,较前一交易日下跌6个基点,周跌19个基点。在岸人民币对美元夜盘收报7.2372。

(2) 债券:

【债市综述】资金面持续宽松,同业存单利率加速下行。现券期货整体走强,3-7年利率债收益率下行1.5-3bp,7年期活跃度明显提升。国债期货集体收涨,30年期主力合约涨0.26%,10年期主力合约涨0.23%报104.395元,创上市以来新高。下周将迎来税期,央行将进行MLF操作,关注续做情况。中证转债指数收涨0.16%,万得可转债等权指数涨0.21%。其中,正丹转债涨20%,涨幅最高;商络转债跌6.56%,跌幅最大。 【国债期货收盘全线上涨 30年期主力合约涨0.26%】国债期货收盘全线上涨,30年期主力合约涨0.26%,10年期主力合约涨0.23%,5年期主力合约涨0.09%,2年期主力合约涨0.02%。