本文是第281篇原创。点击主页将我设为星标⭐,以免错过最新推送。

今天做一下科普,我们知道这几年量化交易越来越流行了,无风险套利这个词也变得高频起来。

那么,到底什么是无风险套利呢?在现实生活中,运用无风险套利,又会遇到哪些困难?

一、什么是无风险套利?

无风险套利是一种金融交易策略,顾名思义,是不承担风险的前提下,进行套利交易。

这有点像我们生活中的“倒爷”。

通过低买高卖,从中赚取价差。

对于无风险套利,其核心思想是利用同1个资产,在不同市场上的价格差异,同时买入、卖出,赚取价差。

这么说不好理解,举个具体的例子:

假设某只股票(A公司)在上海交易所、港交所同时上市。

在上海交易所,A公司的股票价格为100元。

在港交所,受市场供需、投资者结构等因素影响,A公司的股票价格,折算成人民币为105元。

那我们就这样套利。

在上海交易所,用100元的价格购买100股A公司的股票,总成本为1万元。

在港交所,以105元的价格卖出100股A公司的股票(假设港交所可以做空),总收入为10500元。

通过这个套利交易,投资者在不承担A公司股票价格涨跌风险的前提下,成功利用2个交易所之间的价差,获得了500元的利润。

二、无风险套利在股市中怎么用?

再举一个具体的例子。

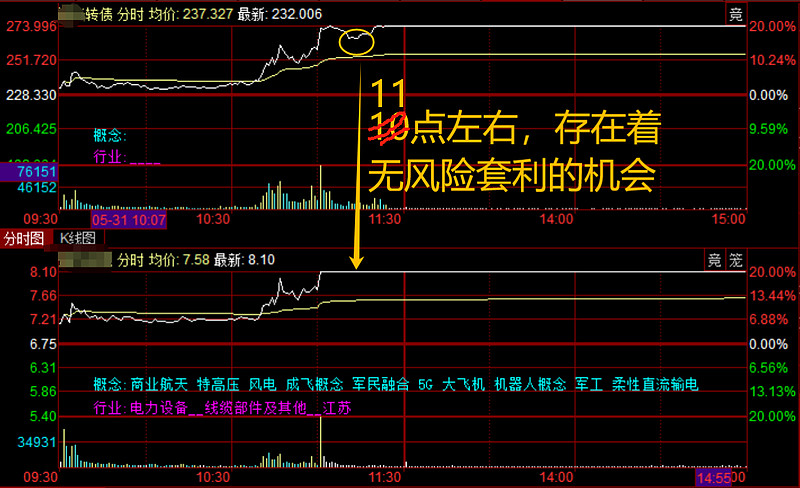

下面这只股票,是某电力设备行业的创业板股票。

这家公司很特殊,既在A股发行了股票,也发行了可转债。

符合套利交易“同1个资产在不同市场,有不同价格”的假设。

上周五11点左右,该股票正股冲击涨停,可转债也同样冲涨停;

此时,我们是看不到套利机会的;

11点10分左右,正股牢牢封死涨停,而可转债却炸板,最低回落到265元。

此时,是存在套利机会的。

如果265元买入可转债,等待10分钟左右,价格回归至涨停价273.996元。

每100股可转债,可以净赚约900元。

由于可转债是T+0交易,这笔利润当天就可以收入囊中。

这就是无风险套利在股市中的一个很具体应用。

三、无风险套利有哪些风险和困难?

无风险套利看似很美好,但是对于普通个人,在现实中运用存在着许多困难,很难达到理想化的套利结果,具体而言。

好的套利机会难找

套利本身就是很难的。

以A股为例,在5000多只个股中,找到相关性高的关联套利机会,少之又少;

很多时候,好的机会转瞬即逝。

套利机会本身就像是一个智者博弈;

你赚的是别人没有发现机会的钱;

以及别人发现机会后,你动作更快的钱。

市场不一定有效,价格回归合理需要时间,这会损失利息

市场如果很有效,套利策略的难度将会增大,套利机会将越来越少。

什么意思呢?

完全有效市场,就是资产定价非常准确、市场价格反映了所有信息、没有任何错误的市场,

这样的市场,是没有套利空间的。

而不完全有效的市场,资产定价可能是错误的。

可能绩差股会被炒到高价,而绩优股仍处于底部;

而无风险套利是需要占用资金的。

价差一天不回归合理,资金就要多占用一天,亏掉的利息就越多;

交易成本的存在,会减少套利收益

在套利交易中,存在着许多交易成本,诸如佣金、印花税、滑点(冲击成本)等,这些都可能减少或消除套利的潜在利润;

交易门槛的存在,会把普通小散户拒之门外

套利交易往往需要有做空的机制,目前国内要有做空资格,需要开通期货或期权,而期货、期权有最低50-100w资金的门槛要求。

这样的一个交易门槛,将许多小散户也拒之门外。

以上就是今日分享,如果觉得有收获,记得关注点赞,下期见。

参考资料:1、公开资料;