如果对ROE的理解不完整,则会被它迷惑而做出错误的决策

稍微有一点价值投资知识的投资者,应该知道ROE这个东西

查理·芒格的这句 "从长期来看,一只股票的回报率与企业发展息息相关,股票的年化收益率也无限接近于企业的ROE",相信也有很多人知道。

但是,查理·芒格的这个结论,是有前提的,如果抛开前提,这个结论是不成立的

那么前提是什么?

在回答这个问题之前,先来看几个数据,下文的计算需要基本理解ROE和PB,如果不理解可以看我之前的文章

《用实例简要说明PE/PB/ROE》补充一下基础知识。

注意:下面的计算不是非常精确严谨,但是不影响结论,意思明白就行了

伊利股份 目前的 PB是4.53,PE是24.64

2017年4月13号PB是4.53,PE是19.22

当日的收盘价(不复权)是18.47

期间只有分红没有转送股,所以18.47的一股和现在一股是一样的(2021年有一次定增,但是定增会增厚净资产,这个不是这一篇的重点,可以简单的理解为筹钱开了一家新的分店,股权都是出资者的,对之前总店的原股东的影响很小)

2017年到2021年的ROE

那么在这5年的两个时间点,PB一样,PE接近,那么如果分红复投的话,是不是应该获得接近于ROE的回报呢?

(((((18.47+0.6)*1.2522+0.7)*1.2433+0.7)*1.2638+0.810)*1.2518+0.82)*1.2559+0.96=65.37

而不复投的话也应该有18.47*1.2522*1.2433*1.2638*1.2518*1.2559+4.59=61.72

即使把6次分红合计股息4.59元按当时18.47的价格买入0.248股,那么现在就是1.248股,市值36.16*1.248=45.12

比理论的65.37少了大约45%,这还是当前PE24.64比起点的PE19.22高出28%的情况下的结果

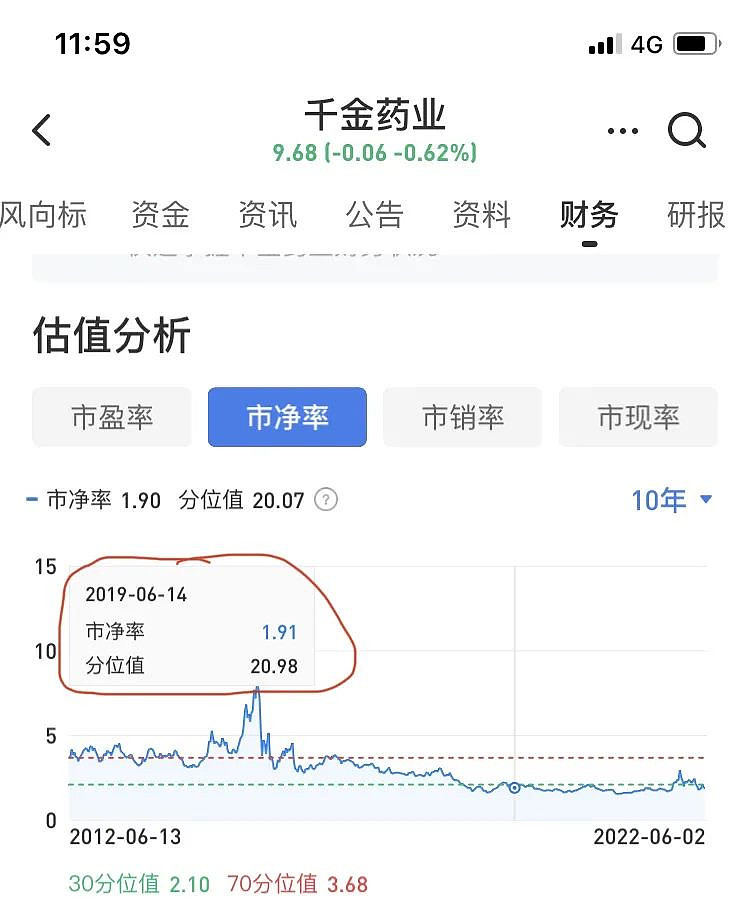

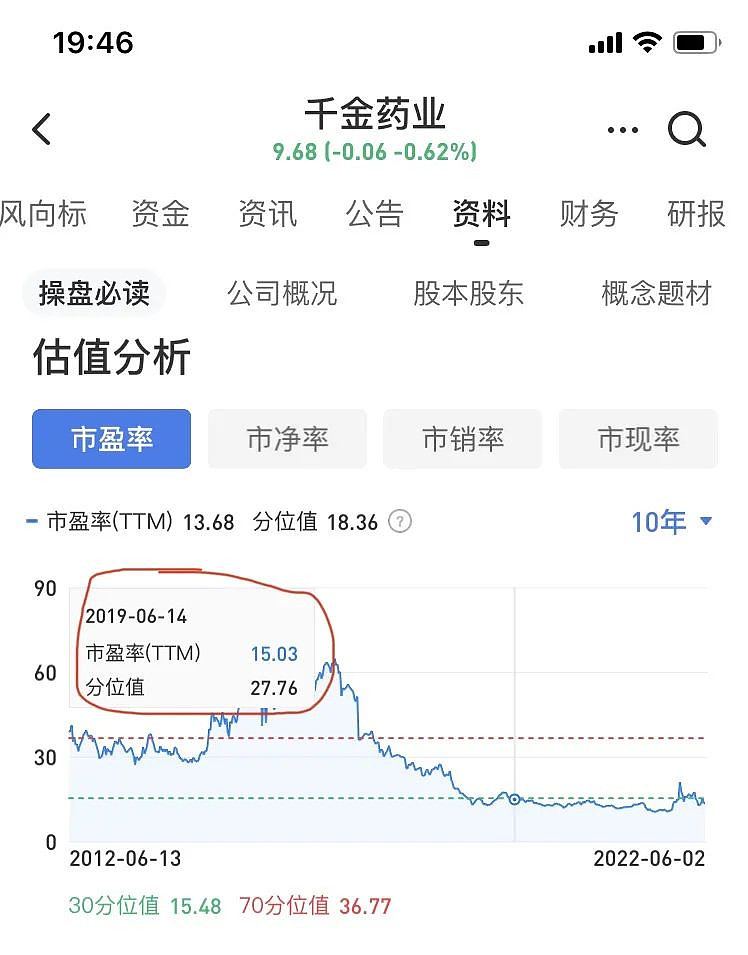

再来看另外一个例子,千金药业

当前PB 1.9,PE13.68,股价9.68

2019年6月14号 PB1.91,PE15.03比当前高出大约10%

当天收盘股价9.57(不复权,期间只有分红没有转送股)

2019年到2021年的ROE

分红

计算一下分红复投的最终市值(以PB不变为基准)

((((9.57+0.4)*1.1392+0.5)*1.1337)+1)*1.1368=16.42

而不复投的话也应该有9.57*1.1392*1.1337*1.1368+1.9=15.95

而把3次分红合计股息1.9元按当时9.57的价格买入0.199股,那么现在就是1.199股,市值9.68*1.199=11.6

这个是PB估值不变的情况下,而假设考虑PE 当前PE提升到起点的15.03

那么市值也只不过是11.6*(15.03/13.68)=12.77

比理论值少了20%多

那么问题出在哪里?

问题就是前提没有满足

查理·芒格的结论成立有3个前提

ROE能维持、估值不变、利润留存企业再发展

上面两个例子,都满足了前面2个前提,但是没有满足第三个前提

那么问题来了,假设第三个前提也满足的话,是不是就可以了?

答案是:可以

可以简单的计算一下,如果3个前提都满足,是什么结果

假设一个企业目前的净资产是100亿,市值是200亿,总股本是20亿,ROE为15%

则PB为2,股价为10块

经过一年的经营,净利润为100亿*15%=15亿,利润不分红全部留存,则净资产增厚为115亿,如果PB维持2,则市值上涨为230亿,对应的股价就是11.5元

再经过一年的经营,净利润为115亿*15%=17.25亿,利润不分红全部留存,则净资产增厚为132.25亿,如果PB维持2,则市值上涨为264.5亿,对应的股价就是13.225元。

可以看到,利润每年增长15%,股价每年上升15%

但是如果要同时满足这3个条件,并不容易,尤其是利润每年保持较高的增长率

而如果企业将一部分利润作为股息分配给股东后,在ROE和估值不变的情况下,投资者的回报是多少?

还是这个企业,假设利润的40%用来分红,初始持有1W股,市值10W

第一年的净利润为15亿,6亿用于分红,每股分红0.3元,企业净资产增厚为109亿,如果PB维持2,则市值上涨为218亿,对应的股价就是10.9元,得到分红3000元可以买入275.23股,合计持股10275.23股,市值112000元

第二年的净利润为109亿*15%=16.35亿,6.54用于分红,每股分红0.327,企业净资产增厚为118.81亿,如果PB维持2,则市值上涨为237.62亿,对应的股价就是11.88元,得到分红3360,合计11.88*10275.23+3360=125430元

可以看到,企业的利润每年增长的幅度为9%,而投资者的回报为每年12%

为什么会这样?

因为企业的利润40%作为分红分配给了投资者,60%留存在企业进行再增长,所以企业的ROE虽然是15%,但是这15%是有60%留存在企业再发展,所以企业的利润增长速度只有15%*60%=9%,因此企业的利润增长和净资产的增厚速度就只有9%

在估值不变的情况下,不复权的股价增长每年只有9%,投资者回报12%中另外的3%来自于股息的再投入,因为PB为2,每一元的股息只能买到0.5元的净资产,因此这部分的增长速度就是15%*40%/2=3%,其中2为PB,实际上股息率也是3%,最初股价10元,第一年分红0.3元,0.3/10,第二年初股价10.9元,第二年分红0.327元,0.327/10.9

伊利股份最近5年将大约70%的利润用于分红

那么在估值不变ROE也不变的情况下理论回报是25%*30%+25%*70%/4.53≈11.36%

千金药业最近3年分红比例较高

按75%来计算,在估值不变ROE也不变的情况下理论回报是13.6%*25%+13.6%*75%/1.9≈8.77%

离ROE有很大的差距

那么,有没有可能在估值不变的情况下,投资者获得的回报大于ROE?

答案是:有,条件是PB小于1并且每年分红

有兴趣的可以自己计算一下,计算过程我会放在下周的文章中。