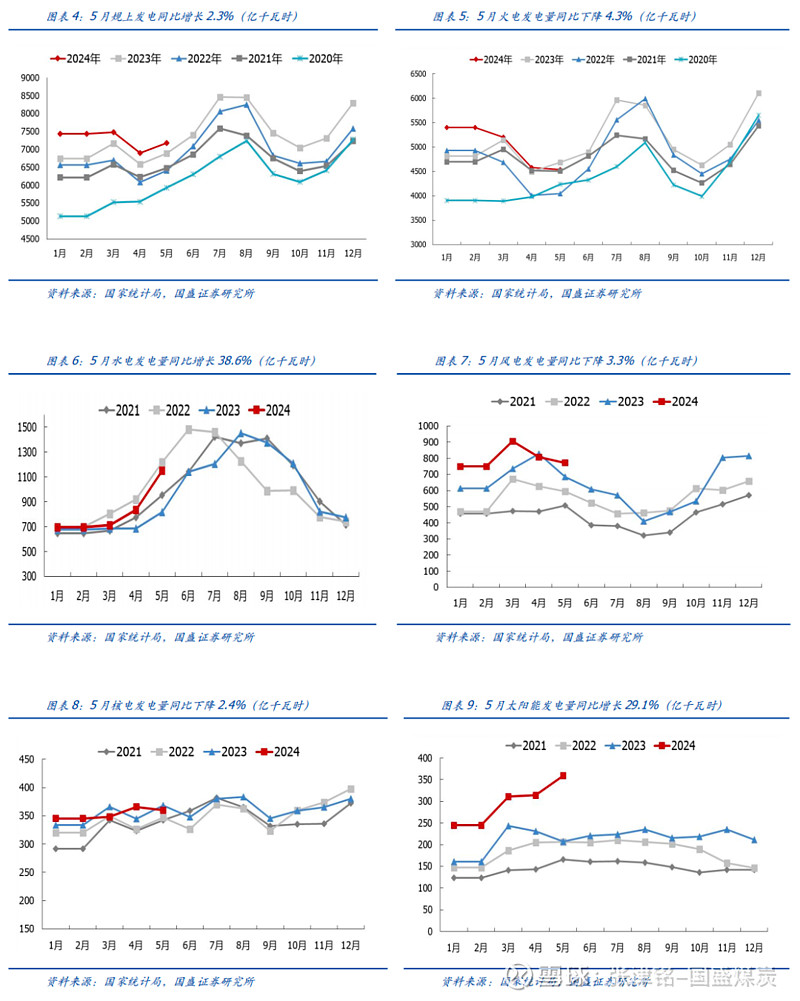

投资摘要

事件:国家统计局公布2024年5月份能源生产情况。

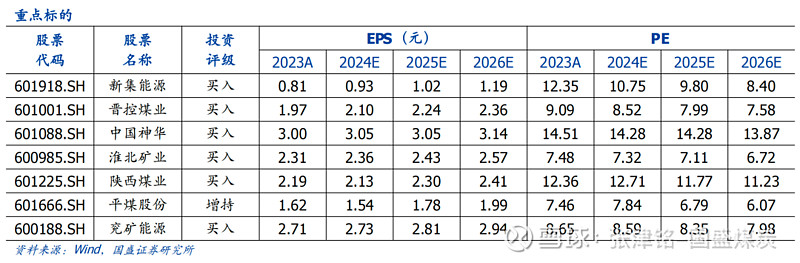

生产:1-5月原煤产量同比-3.0%,供应刚性已成共识。据国家统计局数据,2024年5月,生产原煤3.8亿吨,同比下降0.8%,日均产量1238.2万吨,环比下降0.1%。1—5月,原煤累计产量18.6亿吨,同比下降3.0%。产能刚性已逐渐成为共识,后续产量增量多源自新建矿井投产,预计空间有限;此外,能源生产安全仍是煤炭行业发展重点方向,长期化、高强度化的生产安全检查预期延续,预期会影响煤矿产能增量的进一步释放,2024年原煤产量增速预计将会明显放缓,产能天花板或已现。

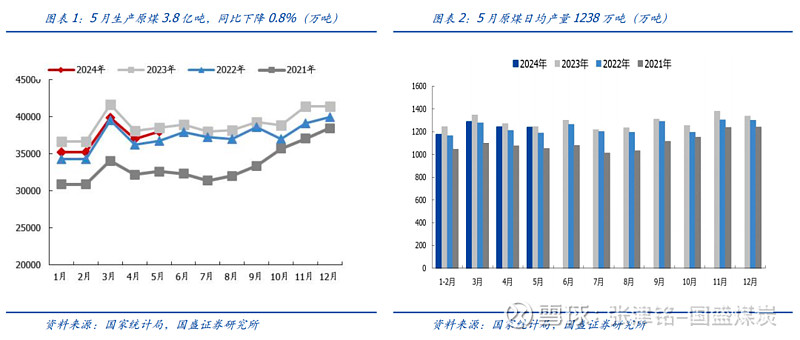

进口:原煤进口延续高位。根据国家统计局公布的数据显示, 2024年5月份,我国进口煤炭4382万吨,较上年同期增加424万吨,同期增长10.7%,1-5月份,我国进口煤炭累计20497万吨,同比增长12.6%。考虑到澳煤通关的基数影响,2024上半年进口同比增速预计较高,同时叠加考虑到欧洲2024年恢复煤炭正常采购,印度等东南亚国家煤炭需求增量,预计我国24年进口难以继续大幅增长,整体维持稳定。

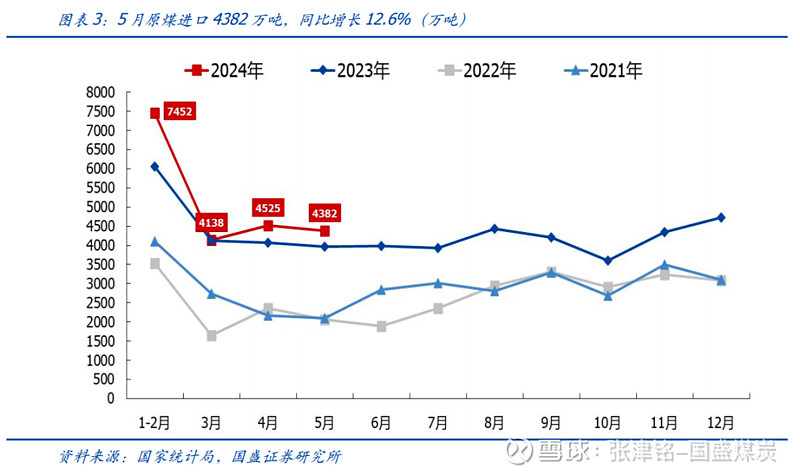

火电需求疲软。根据国家统计局数据,5月份,规上工业发电量7179亿千瓦时,同比增长2.3%,增速比4月份减少0.8个百分点,日均发电231.6亿千瓦时。1—5月份,规上工业发电量36570亿千瓦时,同比增长5.5%。分品种看,5月份,规上工业火电、核电由增转降,水电、太阳能发电增速加快,风电降幅收窄。其中,规上工业火电同比下降4.3%,4月份为增长1.3%;规上工业水电增长38.6%,增速比4月份加快17.6个百分点;规上工业核电下降2.4%,4月份为增长5.9%;规上工业风电下降3.3%,降幅比4月份收窄5.1个百分点;规上工业太阳能发电增长29.1%,增速比4月份加快7.7个百分点。

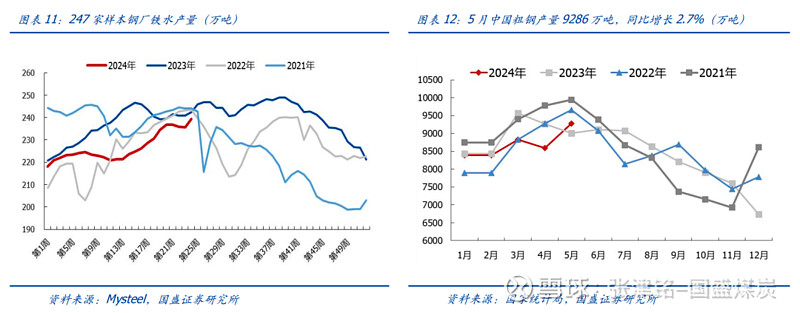

粗钢产量符合预期,待需求启动。根据国家统计局数据,2024年5月,中国粗钢产量9286万吨,同比增长2.7%,截至2024年6月14日当周,247家样本钢厂日均铁水产量239.3万吨,同比下降3.3%。焦煤的核心矛盾仍在需求,近期随着宏观情绪走弱,市场交易重回现实,受钢材去库放缓,成交疲软影响,原料端偏弱运行,上涨阻力较大。但与此同时供应端刚性支撑仍存,焦煤价格下行空间有限,预计整体将呈现宽幅震荡走势,但盘面受劣质煤仓单影响,或震荡偏弱运行。

投资策略。此前我们一直强调“本轮煤炭板块上涨核心在于价格的可持续性,而非价格弹性”。目前煤价不具备大幅下跌风险,因此每一轮受市场非理性情绪波动带来的调整或是再次布局的时点。

本轮煤炭板块自2023年8月下旬上涨至今,其核心原因在于“淡季煤价底部远高于市场预期,而非对煤价的暴涨预期”。不同于2021~2022年(煤价大涨→煤企盈利暴增→股价跟随业绩上涨),2023年在煤价中枢下移,煤企盈利普遍下滑的背景下,煤炭板块表现依旧亮眼,已连续录得5年正收益。究其本质,在成长型经济体转向成熟型经济体的过程中,各行各业,过去依靠资本开支拉动净利润增长的决策模式转向更看重投入产出的投资回报率;资本市场的定价机制也将从过去的单纯从净利润单一指标,转向更加看重股东回报的自由现金流,周期股的估值预计会从成熟期的估值下降重新转入再一次的估值提升。

短期重点推荐24Q1业绩同比增长的晋控煤业、电投能源、新集能源;关注定增解禁后的甘肃能化;产量有修复预期的华阳股份、山煤国际;利空尽出、基本面触底回升的潞安环能;中期特别派息的中煤能源;以及深度价值的淮北矿业、中国神华、陕西煤业、平煤股份、山西焦煤;弹性较大,受益于煤价上涨的兖矿能源、广汇能源。

风险提示:国内产量超预期。下游需求不及预期。原煤进口超预期。

报告正文

1. 生产:1-5月原煤产量同比-3.0%,供应刚性已成共识

1-5月原煤产量同比-3.0%,供应刚性已成共识。据国家统计局数据,2024年5月,生产原煤3.8亿吨,同比下降0.8%,日均产量1238.2万吨,环比下降0.1%。1—5月,原煤累计产量18.6亿吨,同比下降3.0%。产能刚性已逐渐成为共识,后续产量增量多源自新建矿井投产,预计空间有限;此外,能源生产安全仍是煤炭行业发展重点方向,长期化、高强度化的生产安全检查预期延续,预期会影响煤矿产能增量的进一步释放,2024年原煤产量增速预计将会明显放缓,产能天花板或已现。

2.进口:进口延续高位

原煤进口延续高位。根据国家统计局公布的数据显示, 2024年5月份,我国进口煤炭4382万吨,较上年同期增加424万吨,同期增长10.7%,1-5月份,我国进口煤炭累计20497万吨,同比增长12.6%。考虑到澳煤通关的基数影响,2024上半年进口同比增速预计较高,同时叠加考虑到欧洲2024年恢复煤炭正常采购,印度等东南亚国家煤炭需求增量,预计我国24年进口难以继续大幅增长,整体维持稳定。

3. 需求:火电需求疲软

火电需求疲软。5月份,规上工业发电量7179亿千瓦时,同比增长2.3%,增速比4月份减少0.8个百分点,日均发电231.6亿千瓦时。1—5月份,规上工业发电量36570亿千瓦时,同比增长5.5%。分品种看,5月份,规上工业火电、核电由增转降,水电、太阳能发电增速加快,风电降幅收窄。其中,规上工业火电同比下降4.3%,4月份为增长1.3%;规上工业水电增长38.6%,增速比4月份加快17.6个百分点;规上工业核电下降2.4%,4月份为增长5.9%;规上工业风电下降3.3%,降幅比4月份收窄5.1个百分点;规上工业太阳能发电增长29.1%,增速比4月份加快7.7个百分点。

粗钢产量符合预期,待需求启动。根据国家统计局数据,2024年5月,中国粗钢产量9286万吨,同比增长2.7%,截至2024年6月14日当周,247家样本钢厂日均铁水产量239.3万吨,同比下降3.3%。焦煤的核心矛盾仍在需求,近期随着宏观情绪走弱,市场交易重回现实,受钢材去库放缓,成交疲软影响,原料端偏弱运行,上涨阻力较大。但与此同时供应端刚性支撑仍存,焦煤价格下行空间有限,预计整体将呈现宽幅震荡走势,但盘面受劣质煤仓单影响,或震荡偏弱运行。

4. 投资建议

此前我们一直强调“本轮煤炭板块上涨核心在于价格的可持续性,而非价格弹性”。目前煤价不具备大幅下跌风险,因此每一轮受市场非理性情绪波动带来的调整或是再次布局的时点。

本轮煤炭板块自2023年8月下旬上涨至今,其核心原因在于“淡季煤价底部远高于市场预期,而非对煤价的暴涨预期”。不同于2021~2022年(煤价大涨→煤企盈利暴增→股价跟随业绩上涨),2023年在煤价中枢下移,煤企盈利普遍下滑的背景下,煤炭板块表现依旧亮眼,已连续录得5年正收益。究其本质,在成长型经济体转向成熟型经济体的过程中,各行各业,过去依靠资本开支拉动净利润增长的决策模式转向更看重投入产出的投资回报率;资本市场的定价机制也将从过去的单纯从净利润单一指标,转向更加看重股东回报的自由现金流,周期股的估值预计会从成熟期的估值下降重新转入再一次的估值提升。

短期重点推荐24Q1业绩同比增长的晋控煤业、电投能源、新集能源;关注定增解禁后的甘肃能化;产量有修复预期的华阳股份、山煤国际;利空尽出、基本面触底回升的潞安环能;中期特别派息的中煤能源;以及深度价值的淮北矿业、中国神华、陕西煤业、平煤股份、山西焦煤;弹性较大,受益于煤价上涨的兖矿能源、广汇能源。

风险提示

国内产量超预期。

下游需求不及预期。

原煤进口超预期。

END

具体分析详见国盛证券研究所2024年6月18日发布的

《煤炭开采:供需双弱,价格可持续性优于弹性》报告

分析师 张津铭 执业证书编号:S0680520070001

研究助理 刘力钰 执业证书编号:S0680122080010

免责声明

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券能源电力团队设立的。本订阅号不是国盛能源电力团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。