“抱团”是什么意思?为了某种低级别需求(如取暖、赚钱)而放弃高级别需求(如自我实现、信念)的行为,以上解释纯属搞笑,具体参见马斯洛模型。

周二的市场,又是一次银行“抱团”行情。银行ETF收盘价不但再创历史新高,而且个股4000待涨,搞得很多朋友心态都不好了,侮辱感十足。

很显然,市场为数不多的活跃资金,一看到盘面不妙,大家心照不宣直接抱团银行股,然后留下骂骂咧咧的散户吐槽,还被教育你干嘛不价投。

那么问题来了,如果银行股不出现抱团行情市场会怎么样?

1、上证指数少一半多涨幅

世界上最神奇的指数之列,必有上证指数。明明市场很弱,但是指数强得不行,银行有多大贡献?

今年上证指数有6.15%的涨幅,而经过我们统计,上证指数中包含的银行股贡献了超过一半的涨幅。去掉银行后那么上证指数不到3%的涨幅,看起来正常多了。那么如果扣掉中国石油(贡献度1.45%),上证指数将只剩1个点。

所有社会上的事,都不患寡患不均,懂得都懂。

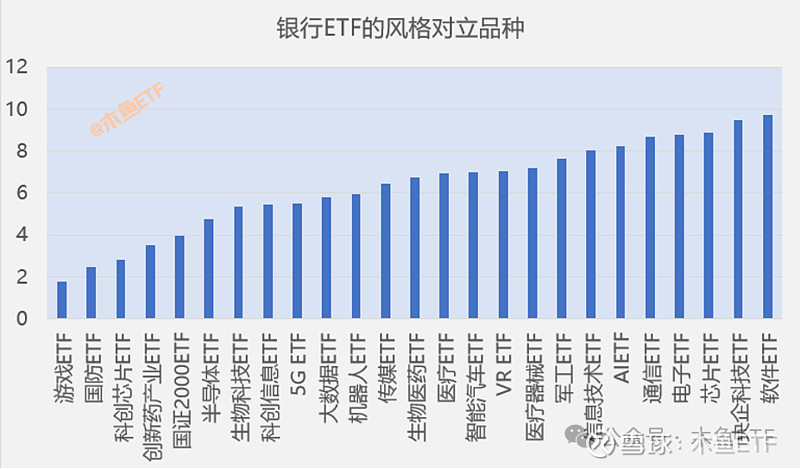

2、这么多ETF有望多涨、少跌

由于A股缺乏增量资金,因此银行涨了其他就得跌,哪些跌了?大AI(游戏传媒、算力类)、科技(半导体、软件)、医药等受害最深,还有国证2000这种小微品种(中证2000上市太短不在统计之列)。所以,如果银行不出现无厘头的行情,市场资金会正向补充到其他主题去。很可能量化不会启动“追涨杀跌”的效果,小微、题材等起码少跌一些!

3、市场活跃度有望提升

银行是价投吗?如果是的话,4月26日银行大跌,为啥别的主题集体暴涨?当然逻辑可以换一下:别的主题涨了,银行里的投机和避险资金就出来了。因此,不要忽悠了,抱团银行的投机成分很重,机构资金都是见风转舵的。尤其是国民经济的基本面,并未出现反转,这么整下去逻辑站不住脚。

从银行ETF走势来看,净值不断新高,但是银行ETF份额已经降到了数年新低。很显然本次银行的行情,并未有多少真正的长线主力参与。一旦避险情绪减弱或真正牛市来临,资金都会快速转去拥抱波动更大、题材更新的主题方向。

当然,机构给银行提供的投资逻辑很多:避险、高股息、中特估、价投、地产复苏等等,但多少是虚拟概念?这些理由用在其他很多主题上貌似也成立。无厘头的抱团其实伤害了市场的基本定价功能,让更多的朋友相信博弈而不是价值了,这也是A股的一种病。当然,我们多次无奈地指出,“高股息是今年内资机构的唯一长线投资策略”,不过也有一些朋友说了:“不愿屈身从贼!”

好了,银行这行情我们不得不作为A股的一部分而接受了,而且还得参与红利行情,不涨就得跌啊,真心不可爱。

---------

福利更新-ETF交易必备户头:头部券商、ETF交易免5,再加专业知识星球