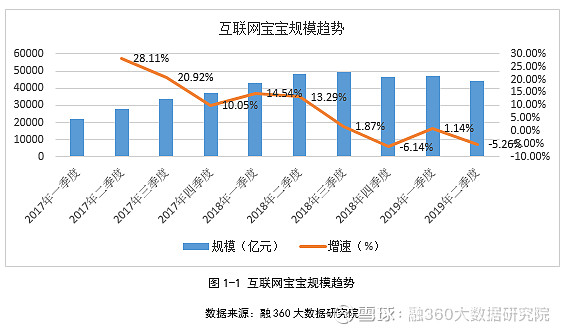

融360大数据研究院监测数据显示,截至2019年二季度末,78只互联网宝宝对接的122只货币基金的总规模为4.44万亿元,较一季度末下降了5.26%。

据融360大数据研究院监测数据显示,截至2019年二季度末,互联网宝宝类货币基金规模排名第一的仍为天弘余额宝货币,规模为1.03万亿,较一季度末下降0.16%。天弘余额宝货币自2018年6月开始增速下滑,已经连续五个季度规模收缩。

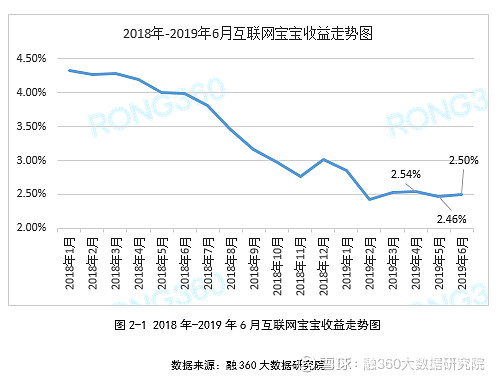

据融360大数据研究院监测数据显示,2019年二季度互联网宝宝收益率仍处于低位。4月、5月、6月互联网宝宝收益率均值分别为2.54%、2.46%和2.50%。6月份由于季末几天流动性略有收紧,暂时拉高了互联网宝宝收益率。预计三季度互联网宝宝收益率仍有继续下行的可能性。

1

互联网宝宝规模再缩减 高增长货基难寻

1.1 二季度互联网宝宝规模收缩 产品遭分流

融360大数据研究院监测数据显示,截至2019年二季度末,78只互联网宝宝对接的122只货币基金的总规模为4.44万亿元,较一季度末下降了5.26%。根据wind数据显示(基金业协会数据尚未公布),6月末货币基金的规模为7.71万亿元,所以78只互联网宝宝对接的货币基金约占58%,较上一季度增加2个百分点。

从互联网宝宝的规模增速来看,从2017年至今,整体规模增速呈明显下滑趋势。2019年二季度互联网宝宝规模增速是继2018年四季度之后第二次负增长。融360大数据研究院认为,2019年二季度互联网宝宝规模下降的原因,一方面在于互联网宝宝收益率持续下跌,对投资者的吸引力明显减弱;另一方面在于银行T+0理财产品、短期理财债基等互联网宝宝的替代品增加,互联网宝宝的规模遭到分流。

1.2 规模TOP10:天弘余额宝降幅放缓 前十大宝宝类货基均为负增长

据融360大数据研究院监测数据显示,截至2019年二季度末,互联网宝宝类货币基金规模排名第一的仍为天弘余额宝货币,规模为1.03万亿,较一季度末下降0.16%。天弘余额宝货币自2018年6月开始增速下滑,已经连续五个季度规模收缩。

2019年4月10日,天弘余额宝货币取消个人交易账户持有额度及单日申购额度限制。2019年二季度末天弘余额宝货币的规模环比下降0.16%,相较此前每季度8%、甚至14%的降幅,二季度的规模降幅确有放缓,或与此次调整有关。

2019年二季度前十大宝宝类货币基金规模与一季度相比,前十大规模的名单并无变化,仅位次有所变化。值得注意的是,前十大宝宝类货基的规模均为负增长。其中降幅最大的是工银货币,较一季度下降17.44%,已连续四个季度下降。可见,头部货币基金规模基本处于收缩阶段。

1.3 规模增速TOP10:最高增长不超过10倍

据融360大数据研究院监测的78只互联网宝宝数据去重之后的122只货币基金数据,2019年二季度环比一季度规模增长的货币基金有31只,占比仅25.41%;90只货币基金规模较一季度下降,占比为74%。降幅最大的为“诺安货币A”,对接的互联网宝宝为“诺安现金宝”。

2019年二季度宝宝类货币基金规模增速排名中, 排名第一的为“华泰柏瑞货币A”,环比增速为974.45%,对接的互联网宝宝为“余额宝”。相比第一季度的最高增速3523.3%,二季度整体表现较为平稳,没有超过增速超过10倍的宝宝类货币基金。

增速排名前十的榜单中,有三只货币基金对接余额宝产品,还有两只第三方支付系的货币基金“嘉实活钱包货币A”、“嘉实现金添利货币”,分别对接的宝宝产品为“京东小金库”和“理财通余额”,第三方支付系占据榜单前十的半壁江山,可见互联网渠道仍是货币基金代销的重要增长渠道。

从规模增速前十榜单可以看出,高增长的货币基金主要为规模较小的货币基金,基数较小,加之在二季度增加了代销渠道等变化,就会导致环比增幅出现高增长。而规模较大的货币基金目前增长乏力,也就出现了规模排名前十的货币基金均为负增长的现象。

2

互联网宝宝收益率维持低位 最高仅3.21%

2.1 二季度互联网宝宝收益率维持低位 银行系宝宝收益最高

据融360大数据研究院数据监测显示,2019年二季度互联网宝宝收益率仍处于低位。4月、5月、6月互联网宝宝收益率均值分别为2.54%、2.46%和2.50%。6月份由于季末几天流动性略有收紧,暂时拉高了互联网宝宝收益率。预计三季度互联网宝宝收益率仍有继续下行的可能性。

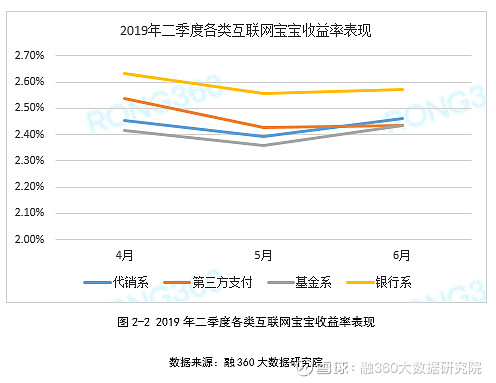

具体来看,2019年二季度银行系宝宝收益率继续处于四类型中最高,收益率最低的为基金系互联网宝宝。银行系宝宝一般比基金系高出20BP左右。但是到了6月份,四种类型的互联网宝宝之间的收益率差距缩小,第三方支付系降至与基金系同等水平,成为收益率最低的类型。

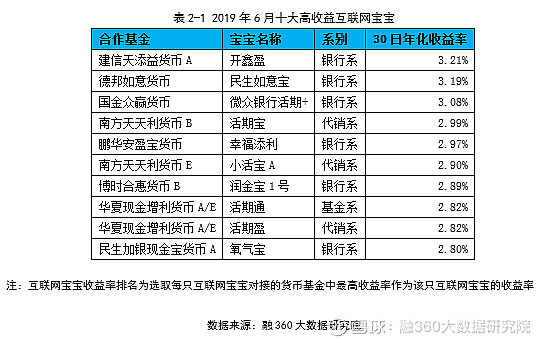

2.2 6月3%以上收益率的互联网宝宝仅3只 最高收益率为3.21%

2019年6月互联网宝宝30日年化收益率排名第一的为“开鑫盈”,对应的货币基金为“建信天添益货币A”,30日年化收益率为3.21%;位列第二的是“民生如意宝”,30日年化收益率均为3.19%,对应的货币基金为“德邦如意货币”。收益率在3%以上的互联网宝宝仅有3只,占比为3.85%。

收益率排名前十的互联网宝宝,银行系有6只、代销系有3只、基金系1只、无第三方支付系。可见,银行系的互联网宝宝收益率相比其他类型仍有明显优势,但相较银行的T+0理财产品收益率并无优势。所以即使是收益率最高的互联网宝宝与其他类型的理财产品比较时,目前也没有充分的竞争优势,面临较大的替代品竞争。

3

净值型货基获批 宝宝收益率难涨

近日,有6家基金公司旗下的浮动净值型货币基金获批,这是货币基金产品的一次创新,也意味着货币基金“类刚兑”的性质将被打破。浮动净值型货币基金区别于原来的固定净值型产品,也就是我们看到的以7日年化收益率形式呈现的产品。而浮动净值型产品将根据基金资产的市场价值,净值随之波动,不再以7日年化收益率的形式呈现。但目前来看,该类产品面对的客户为100万以上的机构客户,对以个人客户为主的互联网宝宝影响不大。

虽然短期来看,互联网宝宝仍然以7日年化收益率来计算未来收益,但随着打破刚兑的趋势不断加强,未来投资者需要适应各类理财产品净值化的趋势。包括银行理财、短期理财基金以及货币基金等,未来都将成为随着市场价值而波动的净值产品。所以投资者要学会辨别各类理财产品的底层资产,以此了解自己所投产品的收益和风险可能性。

未来货币基金或将出现两大趋势。一是货币基金的渠道作用更加显现,也就意味着互联网宝宝产品的占比将进一步提高,一只货币基金将在多个渠道销售,而一只互联网宝宝也就将对接多只货币基金;二是货币基金资产配置会增加债券比例。银行“类货基”产品相比货币基金收益率更高,最主要的原因在于资产配置和资产久期。目前货币基金的主要配置资产为现金和债券类资产,但随着货币基金收益率持续下跌, 货币基金规模收缩。所以未来货币基金或将通过减少现金类资产,增加债券类资产提高货币基金的收益率,吸引投资者,但考虑到流动性风险,收益率上升空间有限。

下半年市场流动性将继续保持宽松态势,预计货币基金和互联网宝宝的收益率难言上涨。加之理财子公司陆续成立,1元产品不断推出,货币基金面对的竞争越来越激烈,互联网宝宝的规模或存在继续下降的可能性。

版权声明:

此文为融360大数据研究院原创稿件,未经允许谢绝转载,否则将追究法律责任