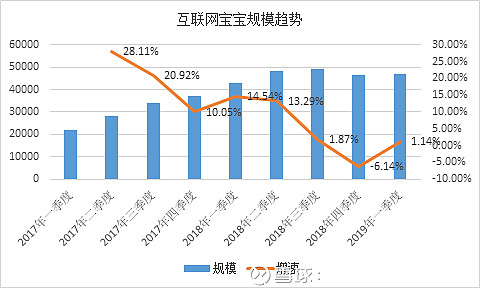

融360大数据研究院监测数据显示,截至2019年一季度末,78只互联网宝宝对接的122只(较2018年末增加5只)货币基金的总规模为4.69万亿元,较2018年末增加了1.14%。

据融360大数据研究院监测数据显示,截至2019年一季度末,互联网宝宝类货币基金规模排名第一的仍为天弘余额宝货币,规模为1.04万亿,同比下降28.3%。天弘余额宝货币自2018年6月开始增速下滑,已经连续四个季度规模收缩,2019年一季度同比下降38.72%。

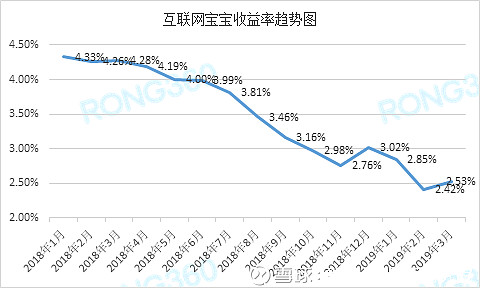

2018年至今,除了在2018年12月和2019年1月年末互联网宝宝收益率[1]略有反弹,其他时间均在持续下跌。2019年3月,互联网宝宝平均收益率为2.53%,同比下降了175BP。收益率最低点出现在2月份,平均收益率为2.42%,创近几年新低。

[1] 该收益率为78只互联网宝宝对接的货币基金,去重之后共122只货币基金的30日年化收益率的平均值。

互联网宝宝规模保持稳定 非货基猛增

1.1 一季度互联网宝宝规模低速增长 非货基现高增长

融360大数据研究院监测数据显示,截至2019年一季度末,78只互联网宝宝对接的122只(较2018年末增加5只)货币基金的总规模为4.69万亿元,较2018年末增加了1.14%。根据wind数据显示(基金业协会数据尚未公布),3月末货币基金的规模为8.29万亿元,所以78只互联网宝宝对接的货币基金约占56%。

从互联网宝宝的规模增速来看,仅2018年四季度的规模为负增长,2019年一季度又重回正增长趋势,但增速较低,难以回归曾经的高增长。融360大数据研究院认为,2019年一季度互联网宝宝规模增速较低的原因,一方面在于货币基金的严监管,严禁货币基金冲规模;另一方面在于一季度股市行情较好,大量资金流入与股票相关的非货币基金,导致一季度公募基金规模暴增8000多亿。

图1-1 互联网宝宝规模趋势

数据来源:融360大数据研究院

1.2 天弘余额宝规模连续四季度缩水 仍为规模第二的4.6倍

据融360大数据研究院监测数据显示,截至2019年一季度末,互联网宝宝类货币基金规模排名第一的仍为天弘余额宝货币,规模为1.04万亿,同比下降28.3%。天弘余额宝货币自2018年6月开始增速下滑,已经连续四个季度规模收缩,2019年一季度同比下降38.72%。

2019年4月10日,天弘余额宝货币取消个人交易账户持有额度及单日申购额度限制。此举或与天弘余额宝货币的规模不断下降有关,目前余额宝对接21只货币基金,对天弘余额宝货币基金起到了一定的分流作用,也进一步缓解了天弘余额宝货币的集中度压力,所以放开限购也是缓解规模进一步收缩的策略。

天弘余额宝货币的规模仍和排名第二的货币基金相差甚远,2019年一季度排名第二的为“建信现金添利货币A”,规模为2239.26亿元,天弘余额宝货币规模是该货币基金规模的4.6倍。

排名前十的互联网宝宝系货币基金中,有6只银行系互联网宝宝,第三方支付系均为余额宝对接的货币基金。说明互联网宝宝仍是渠道为主的产品,除了支付宝强大的渠道外,银行在渠道方面占据主要优势,尤其是招商、建行、工行等高用户量的银行。

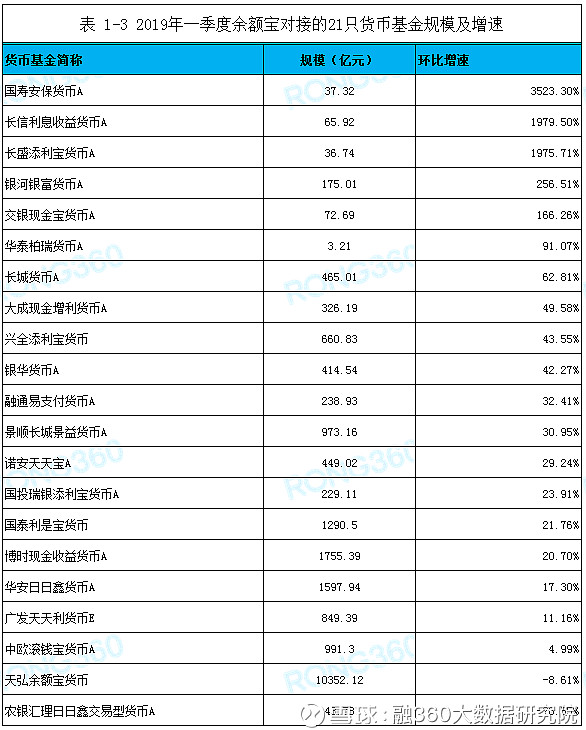

1.3 货基前十大高增长中余额宝占四席 仍是渠道为王

据融360大数据研究院监测的78只互联网宝宝数据,2019年一季度环比2018年末,互联网宝宝所对接的货币基金规模增速排名中,排名第一的是“国寿安保货币A” ,规模从2018年末的1.03亿元猛增至2019年3月末的37.32亿元,增速为3523.30%。能够实现如此高增速,与其接入余额宝不无关系。同样,高增长货币基金前十名中,还有3只货币基金也对接了余额宝,实现了高速增长。

目前,余额宝共对接21只货币基金,除了“天弘余额宝货币”和“农银汇理日日鑫交易型货币A”的规模出现负增长外,其他19只货币基金均为正增长。尤其是规模较小的货币基金,增长更明显。同样的,目前微信平台上的互联网宝宝“零钱通”和“理财通余额+”,也分别对接了20只货币基金。可以看出,目前互联网宝宝对接越来越多的货币基金成为趋势,一方面可以稀释主流货币基金的集中度;另一方面,也反应了货币基金渠道为王的属性,促使货币基金更加积极的去找高流量平台代销。

互联网宝宝收益率创新低 银行系宝宝收益最高

2.1 互联网宝宝收益率同比跌175BP 3月为2.53%

2018年至今,除了在2018年12月和2019年1月年末互联网宝宝收益率[1]略有反弹,其他时间均在持续下跌。2019年3月,互联网宝宝平均收益率为2.53%,同比下降了175BP。收益率最低点出现在2月份,平均收益率为2.42%,创近几年新低。

一季度中,1月份由于年终流动性收紧的因素逐渐褪去,互联网宝宝收益率较2018年末有所下滑;2月份货币政策宽松,货币市场利率延续低位,互联网宝宝收益率跌至2.5%以下;3月中下旬,受银行季末考核和缴税等因素影响,资金面略有趋紧,互联网宝宝收益率又小幅升至2.53%。

[1] 该收益率为78只互联网宝宝对接的货币基金,去重之后共122只货币基金的30日年化收益率的平均值。

图2-1 2018年-2019年3月互联网宝宝收益走势图

数据来源:融360大数据研究院

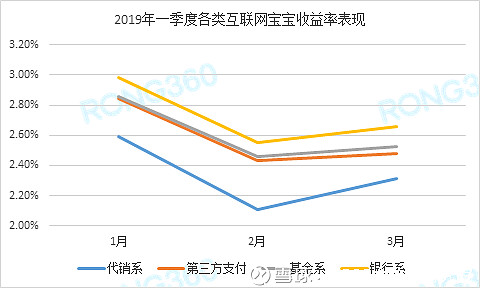

具体来看,2019年一季度银行系宝宝收益率明显高于其他三类,收益率最低的为代销系互联网宝宝。银行系宝宝较代销系宝宝收益率平均高出35-45BP。所以投资者在进行选择时,可以多考虑银行系的互联网宝宝,当然平台的便利性也是互联网宝宝的主要参考因素。

图2-2 2019年一季度各类互联网宝宝收益率表现

数据来源:融360大数据研究院

2.2 3%以上收益率的互联网宝宝仅剩一成 最高收益率仅3.28%

2019年3月互联网宝宝30日年化收益率排名第一的为“润金宝1号”和“幸福添利”,对应的货币基金均为为“博时合惠货币B”,30日年化收益率为3.28%,;位列第二的是“金腾通”,30日年化收益率均为3.23%。收益率在3%以上的互联网宝宝仅有9只,占比为11.54%。

收益率排名前十的互联网宝宝,银行系有6只、代销系有3只、基金系1只、无第三方支付系。银行系宝宝在收益率方面更有优势,而第三方支付系宝宝在渠道方面更有优势,且微信的零钱通和支付宝的余额宝还具有支付功能,对于以追求功能为主的个人投资者来说更有吸引力。

货币基金稳字当头 竞争形势堪忧

在资金面不断宽松的趋势下,银行理财收益率下行速度较货币基金相对缓慢,两者的差距不断拉大,加之银行各种创新型管理工具的竞争下,货币基金对个人投资者的吸引力逐渐减弱。2019年一季度,各类公募基金规模均有增长,其中货币基金规模增长最小。而货币基金的增长主要来自于机构投资者,作为其流动性管理工具。

未来,货币基金规模难言增长。一方面,利率并轨趋势加强,货币市场利率和存款利率的差距会更加缩小,货币基金的收益率相较于银行理财和其他存款类创新产品更没有优势,对个人投资者的吸引力会进一步减弱;另一方面,今年股市行情较好,股票型基金和混合型基金会对货币基金产生一定的分流作用。

除了货币基金的规模增速以稳为主外,货币基金的收益率未来也不会出现较大波动。一方面,二季度MLF 到期量较大,叠加4、5 月份又是缴税大月,且央行降准预期减少,流动性面临一定的收紧压力;另一方面,央行仍以稳健的货币政策为主。所以未来货币市场利率维持低位或窄幅上调的可能性较大。