01

资产端

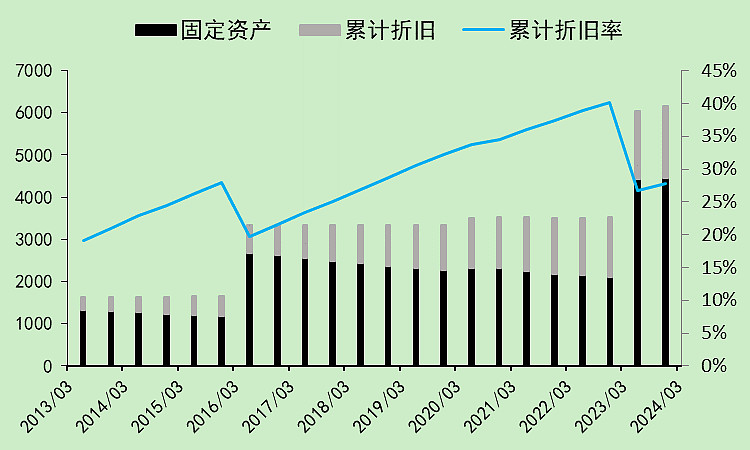

考虑到水电站的折旧大部分都是超前折旧(实际使用年限远大于会计折旧年限),所以我们把它历史上的累计折旧和减值准备(合计1708亿)也加回去,还原回固定资产原值,现在是6157亿。

(实际还是有些折旧的,但我觉得它的固定资产很值钱,所以就当不折旧了)

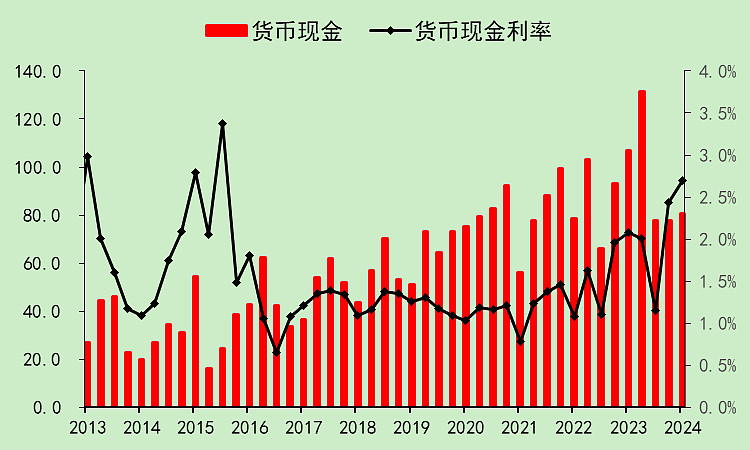

货币资金有81亿,这个利率是合理的,是真钱。

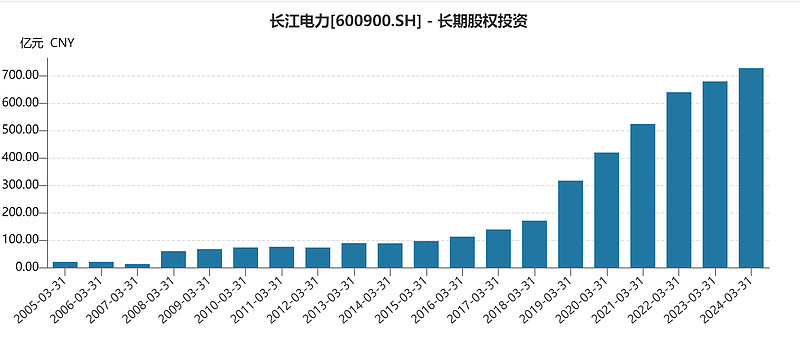

长期股权投资有728亿。

最近一年带来的投资净收益是50.75亿,投资收益率约为7%。假设合理的投资收益率为3.5%,那么我可以认为这些长期股权的实际价值为1456亿。

然后,它还有一块非常值钱的无形资产,有238亿。(土地使用权、特许经营权、软件使用权、车位),但这些资产不知道该怎么评估实际价值。

应收账款、存货、在建工程,这类资产就不算了,金额都不大,也不指望它们产生自由现金流。

至此,我们算它的资产价值是:

固定资产原值6157亿+货币资金81亿+长期股权投资实际价值1456亿+无形资产238亿=7932亿。

02

负债端

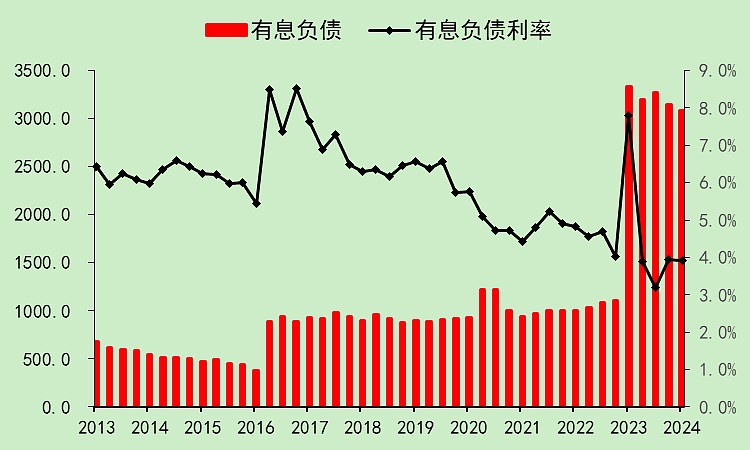

首先,有息负债(短债+一年内+长债+债券)是3083亿,利率是3.93%。

有点惊讶,作为一家大型企业,这个利率明显是偏高的。我觉得它应该先把高利率的负债还掉一些,只剩下低利率的负债。

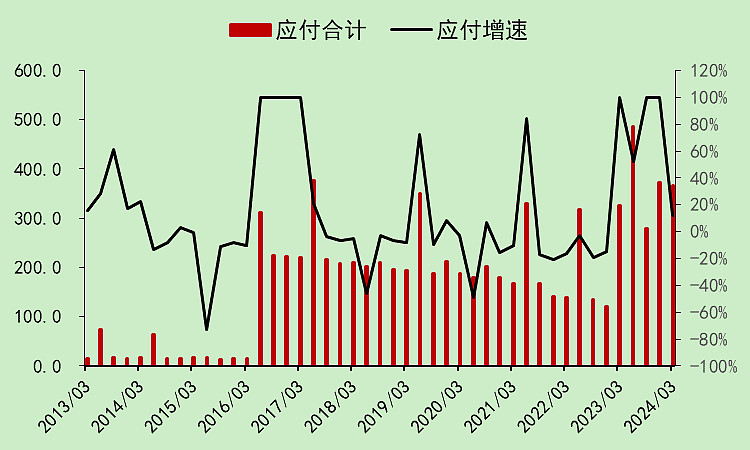

此外,负债项目比较大的就是应付了,合计365亿。

其它都很小,基本上没了。

那么负债合计是:

有息负债3083亿+应付365亿=3448亿

03

有效净资产

有效净资产=7932亿-3448亿=4484亿

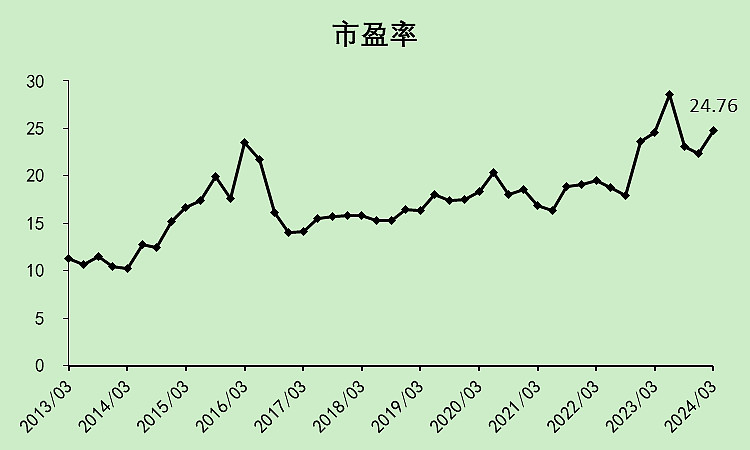

实际PB=6834/4484=1.524

04

自由现金流

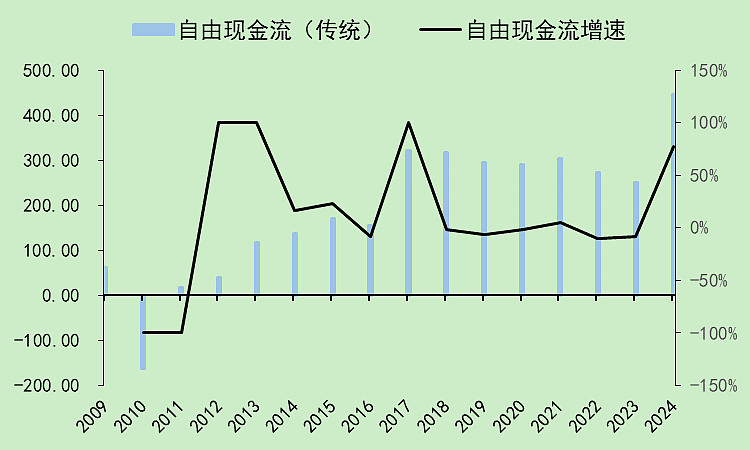

假设它不需要折旧,又没有资本支出,那么它的自由现金流是446亿,自由现金/总市值=446/6834=6.52%。

但实际上它是要折旧的,算下来自由现金流是375亿,自由现金/总市值=375/6834=5.49%。

所以它的实际投资收益率在5.49%-6.52%之间,简单点,算6%好了。

05

股息率和其它

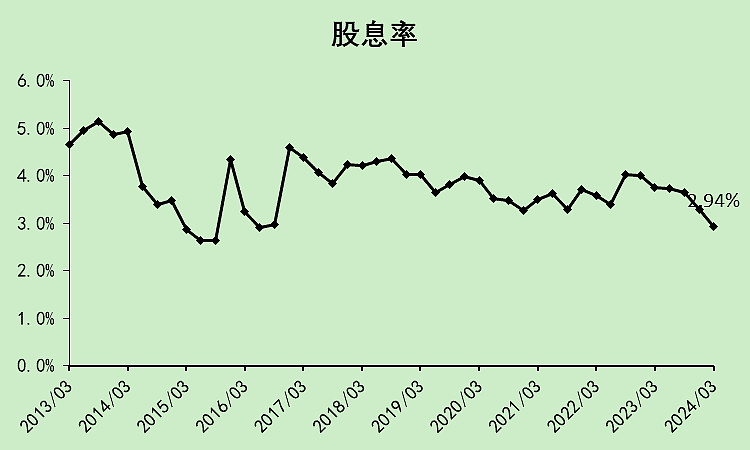

股息率2.94%相对于历史上的自己,肯定是偏低的。当然它的自由现金流收益率6%是支持它继续去提高股息的,但我觉得它现在先还债比较好,把利率降低到股息率以下。

目前看,长江电力还没有贵到让人无法接受的程度。

06

结论

本文为财务科普文,肯定不如长江电力的长期投资者写的那么专业,就是罗列一下长江电力的资产、负债、现金流金额情况。

本质上,长江电力就是一张超长期国债,可以参考30年期国债期货TL的走势。

如果接下来利率是下降的,那么长江电力还会涨。

但如果经济好起来,国债利率上行,那么作为类债券资产,长江电力就不行了。

看空它的没必要把它说的极端高估,但确实也不便宜了。

艾特一位前几天让我写长江电力的粉丝,现在找不到你了。