$中国宝安(SZ000009)$ “石墨化负极”。$易成新能(SZ300080)$ $方大炭素(SH600516)$

1、政策收紧供给

石墨化,是电池负极生产过程中的核心环节,但石墨化是个高能耗高污染的产业——1吨耗电1.4万度左右,还有粉尘污染。

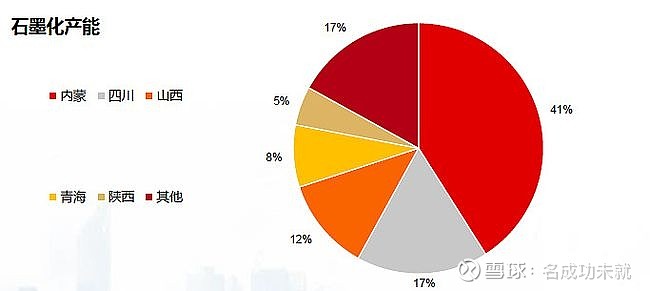

根据鑫椤资讯数据,国内40%以上的石墨化产能分布在内蒙;

而内蒙近90%石墨化产能又集中在乌兰察布,乌兰察布离张家口不到150公里、离北京也只有大概300公里。

北风一吹,风尘就过去了。

现在,离北京冬奥会还有3个月时间,乌兰察布部分石墨化产能的停产预期在增强。

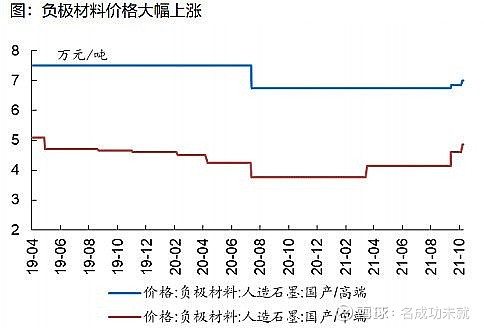

10月开始,负极材料价格已经跳涨,截至11初,负极材料中的中端人造石墨价格为4.85万元/吨,两周价格上涨5.43%;

高端人造石墨价格4.85万元/吨,两周价格上涨2.19%。

如果说冬奥会停产还是预期,那内蒙的"双控”紧箍咒已经在实质收紧。

负极材料近期价格跳涨和内蒙的“双控”政策是密切相关的,内蒙作为石墨化重镇,当地政策影响着整个负极供给。

可以说负极供给看石墨化,石墨化看内蒙。

早在今年初,内蒙古因未完成年度能源消费总量和强度双控措施被通报批评;

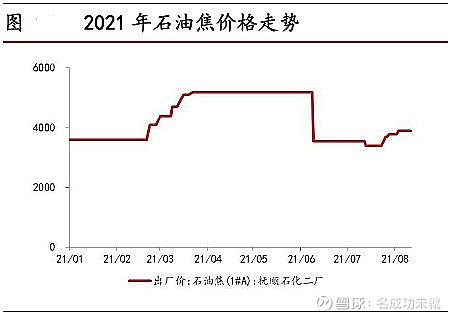

下半年,不少地区又开始闹“电荒”,在大宗商品暴涨诱惑下地方盲目无序上“双高”产能成为众矢之的。

为了补“功课”,整个内蒙限电从年初开始,10月发改委发文坚决管控高耗能高排放项目,同时有序放开全部燃煤发电电价,高能耗企业市场交易电价不受上浮20%限制。

内蒙限电,由此进一步升级、电价进一步上调。

据产业消息,10月内蒙多数负极厂家限电幅度达到50%甚至更高,电价从3毛6涨到了4毛。

由于内蒙产能受限,10月负极行业石墨化出现近8000吨的产能缺口,从而传导至下游负极价格上涨。

石墨化扩产周期较长(1-1.5年),资产较重,且需要连续生产,是负极生产的主要产能瓶颈。

据行业资讯,乌兰察布目前石墨化项目不再审批和报备;四川的项目进展也低于预期,预计要到2022年三季度或四季度才能投产;

其他新的选址像贵州、新疆等,已投产的进展顺利,但新项目审批周期拉长。

石墨化紧缺影响已逐步显现,有望延续至2022年下半年。9月国内负极产量6.39万吨左右,环比下降7.8%,短期内无新增石墨化产能。

2、石墨化——成本制胜

涨价涉及的还有产业链上下游的价格博弈问题,靠涨价刺激最终还是难逃周期命运,要想走得更远,还需要修炼内功,在行业内赢取竞争优势。

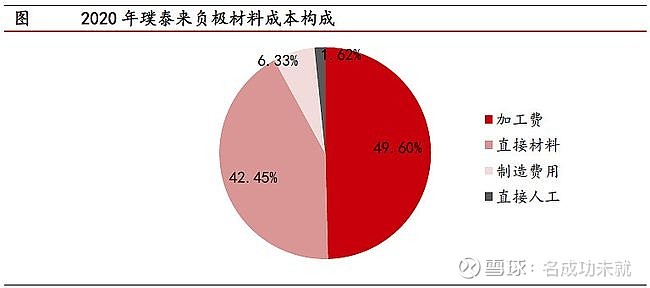

负极材料是一个典型的制造业属性行业,原材料和加工制造费用占主要成本。

当前石墨负极材料的比容量性能已经逐渐趋于理论值极限372mAh/g,在不更换材料情况下,已经玩不出什么新技术差异。

产品定价差别不大,企业主要靠压减成本,赚的基本是制造利润。

从成本占比来看,璞泰来和杉杉股份等主要企业的直接材料占成本的40%左右,加工和制造费用占成本的50%左右。

原材料方面,主要是针状焦,占负极成本超40%。

国内针状焦市场美、英、日、韩等国外公司垄断,但产能充足;

按照2020 年数据计算,油系针状焦产能利用率为45.2%,煤系针状焦产能利用率仅为22%,存在产能过剩情况。

原材料保持平稳的状态下,负极企业盈利主要在制造成本控制。

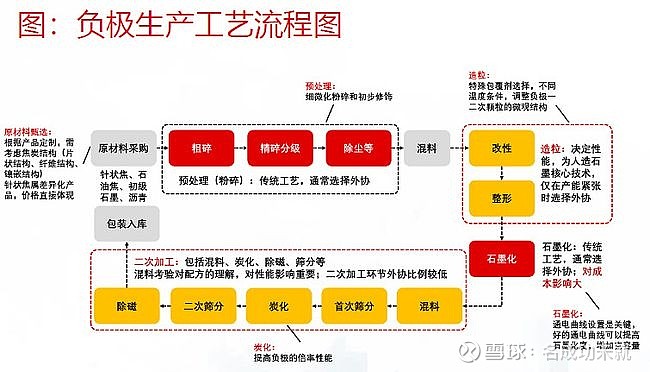

负极生产其实没有太高的技术壁垒,核心流程主要分为预处理、造粒、石墨化、炭化四大步。

破碎和筛分相对简单,体现负极行业技术门槛和企业生产水平的主要是造粒和石墨化两个环节。

但造粒扩产周期短(1年不到)且存在产能弹性,并不是负极产能的瓶颈;

石墨化资产较重、投资大,扩产周期长,是当前负极厂家打造成本、产品差异化竞争优势的主要环节。

本来石墨化也不是太高壁垒的行业,2019-2020年产能维持在70万吨左右,2021Q2国内人造负极单季产品预计14万吨左右,年化也就55-60万吨,并不存在缺口。

但由于能耗双控,如产能重镇内蒙政策收缩,造成了石墨化阶段性紧缺。

石墨化是碳素行业传统成熟的工艺,可选择外委代工的厂商比较多,但石墨化委外加工和自有石墨化的成本差异大,故大多数企业均在自建石墨化基地以降低成本。

石墨化大约占负极成本的35-40%;目前石墨化自产的成本在0.8-1万元,外购价格2020年为1.3-1.5万元,2021年达到1.8-2万元,近期随着产能受限,委外价格进一步抬升。

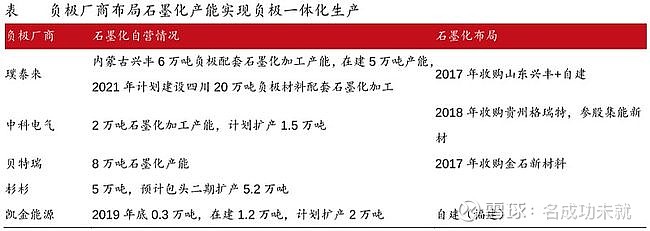

璞泰来是行业内石墨化自给率最高的公司,2021H1在60%,2021Q3负极单吨利润是同行的2倍+。

据长江证券统计,璞泰来在内蒙二期达产后,年末有望达到80%左右,2022年待四川基地顺利达产,全年有望实现90%的自供率,但公司石墨化产能集中在内蒙,短期因限电受到一定影响。

其他头部企业的石墨化自给率在2022年均有望迎来提升,中科电气(权益)从35-40%提升至接近70%,杉杉股份(权益)从40%左右提升至接近70%,贝特瑞(中国宝安持股43.9%)从20%提升至30-40%。

3、供应链博弈

新能源汽车作为新兴朝阳且体量庞大的行业,新老势力百舸争流,终端车企多品牌、多技术路线发力,各车型销量你追我赶,目前行业格局还未定型。

但趋势已经初现端倪。

对上游电池负极而言,绑定爆款车企、强势的市场龙头,投下的产能、修炼的技术才能转化成实实在在的订单需求和业绩。

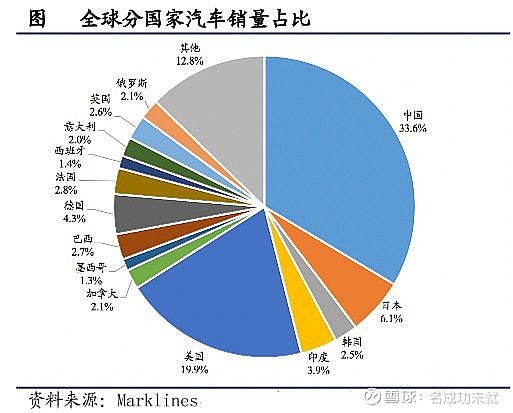

中国、美国是全球最大的汽车单体消费市场,占据全球汽车销量半壁江山,谁赢得了中美市场,也就赢得了全球。

2020年全球汽车销量7650万辆,中国占比33.6%,美国占比20%,排名第三的日本只占6%,和中美不在一个量级上。

如果说在传统汽车市场还有中美互争第一,那这几年在新能源汽车市场,中国销量遥遥领先。

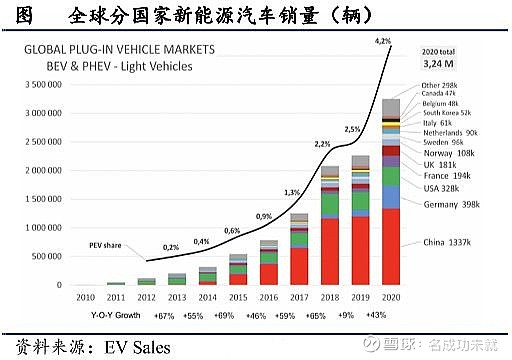

2020年,全球新能源汽车销量324万辆,中国新能车销售137万辆,占比42%;

欧洲作为一个整体销量137万辆,和中国相当;美国却远远落后,20年新能车销量只有33万辆。

中国发展新能源汽车产业是上下一心的,有摆脱新能源依赖、核心技术受控、产业升级,寻找经济新动力等诸多好处,政策扶植力度很大。

国内行业也没有太多历史包袱,完善的供应链、新的技术变革,让新老势力重新站在同一起跑线上,但短期国内新能车市场还处于“春秋战国”阶段。

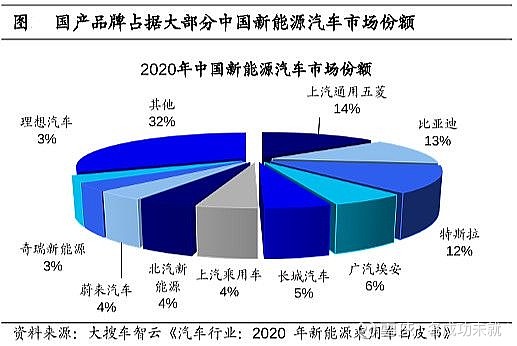

2020年上汽通用市场份额14%,排名第一,但神车五菱宏光是主力输出;

比亚迪、特斯拉占比13%、12%,已经是第一梯队,其余市场份额均在3%-6%,格局还比较分散。

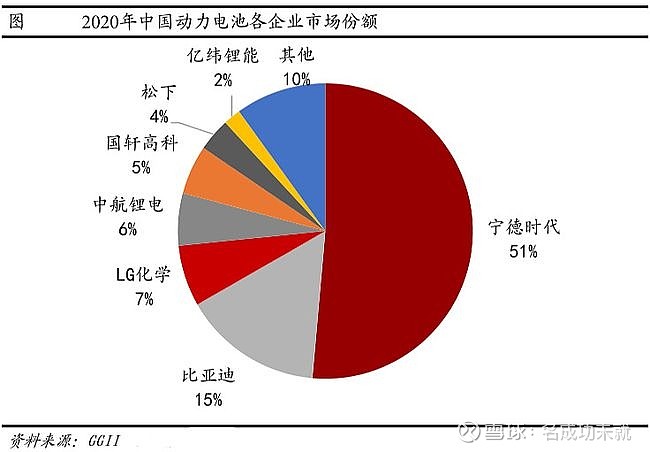

相比整车领域的战国混战、难分难解,动力电池市场格局已经清晰明了。

2020年国内动力电池市场格局——宁德时代占比51%、比亚迪第二15%,剩下基本是个位数占比,呈现一超多强局面。

对上游原材料行业而言,想赢得中国新能车市场意味着必须打进宁德时代、比亚迪的供应链,负极材料亦如是。

负极材料行业中,杉杉股份、璞泰来、中科电气等均已经进入宁德时代供应链;璞泰来、贝特瑞、中科电气等向比亚迪供货,共享龙头发展红利。

美国市场而言,此前特朗普对新能源汽车发展不感冒,连巴黎气候协定都退出了,新能源汽车行业遭遇补贴快速退坡,发展停滞,2020年渗透率只有2.2%,相比欧洲11%、中国5.4%落后明显。

拜登上台后,重新加入巴黎气候协定,大力发展新能源,并设定了美国到2030年电车汽车销量占比达50%目标,美国电动车迎来拐点,即将进入高速发展期。

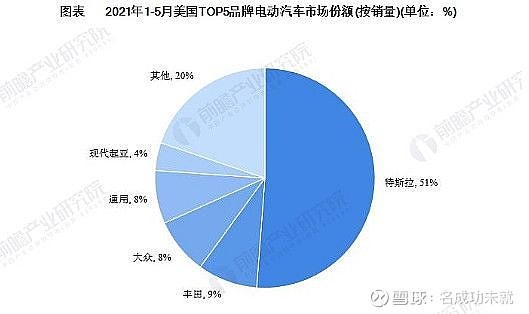

与中国混战不同,美国新能源汽车市场特斯拉以超50%市占率力压群雄,因此要赢得美国市场其实就是要赢得特斯拉。

特斯拉国产车电池宁德时代占了30%-40%份额,本土生产电池大部分由LG化学、松下供应。

LG负极国产供应商有贝特瑞、杉杉股份、璞泰来;松下负极国产供应主要是贝特瑞。随着美国本土新能源汽车加速渗透,绑定核心电池厂的企业需求将得到充分保障。

4、硅基负极的未来

目前,大规模商业应用的电池负极主要是石墨负极,其中人造石墨在长循环、高倍率上具有优势,不足之处在于能量密度较低、加工性能较差;天然石加工性能好、比容量和压实密度较高。

人造石墨一般选用在动力电池和部分中高端消费电池上,天然石墨则较多应用在中低端消费电池市场。

相比正极这些年有铅酸、磷酸铁、三元、高镍,再到钠离子等材料多家争鸣,负极在材料上却少有进步,大家都只能在制造工艺上内卷、同质化竞争。

前几年,石墨烯因具有大的比表面积、良好的机械性能和导电性、化学稳定性高等优点,在二级市场有过一阵热潮,但最终,因成本、技术等难关未能控制,现在依旧未能走向商业化。

由于消费者对汽车更高能量密度、更高充电效率的追求,负极技术停滞也开始影响电池整体性能的提升。

产业界开始尝试一种新型的负极材料——硅基负极,且已经有了商业化曙光。

目前的碳负极材料克容量达到360mAh/g,已经接近372mAh/g 的理论克容量;硅基负极克容量可达3500mAh/g,在能量密度方面具备明显优势,且电压平台比石墨高,能很好解决锂枝晶问题,减少刺破隔膜造成的短路隐患,安全性高。

近日,松下表示在技术上已经准备好量产特斯拉4680电池,特斯拉的4680采用的就是硅基负极;

11月6日,广汽埃安AION LX进入最新一批新能源汽车推广目录,AION LX全球实现续航超1000km,采用了海绵硅基负极。

但硅基负极有个致命缺陷是嵌入锂离子后会膨胀好几倍,来回膨胀不了几次电池基本就报废了,循环性能差。

马斯克表示,通过对硅基负极原材料重新设计,采用高弹性材料并增加弹性离子聚合物涂层等稳定硅表面结构,可以解决膨胀问题。

与此同时,国内各企业龙头在硅基负极方面开始加速布局。

贝特瑞13年通过三星认证并于 17年装机于特斯拉,是第一家量产硅基负极新材料的企业。

目前,公司拥有 3000 万吨产能,19 年硅基负极全球出货量第一,年收入实现 5.3 亿元;