根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

招商证券(600999)2020年报点评:财富管理转型顺利,竞争优势巩固

事项:

◐ 招商证券2020年实现营收242.78亿元,同比+29.77%;实现归母净利润94.92亿元,同比+30.34%,加权平均ROE为10.85%,较上一年度增加1.34个百分点。本年度利润分配预案,每股发现金红利人民币0.437元,现金分红占归母净利润40.01%。

点评:

◐ 开拓中高端客户助力经纪业务转型成效显著,佣金率企稳代理买卖证券业务收入排名升至第二。财富管理及机构业务收入115.98亿元(同比+51.03%),收入占比41.05%。代理买卖证券业务收入68.27亿元(同比+57.75%),行业排名升至第二,同比上升5名,股基交易量18.26万亿元(同比+68.45%),市占率4.25%。佣金率0.037%,较上年基本持平。中高端客户开拓贡献业务收入,对冲佣金率下滑。财富管理客户数45.4 万户(同比+28.5%),财富管理客户资产规模大幅增至 1.37 万亿元(同比+47.31%),其中高净值客户数2.41 万户(同比+53.71%),客户质量得到明显改善。利息净收入25.99亿元(同比+37.15%),其中两融业务迅速增长,融资融券业务利息收入46.4亿元(同比+33.79%),两融余额831.36亿元(同比+61.56%),市场份额上升0.08%至5.13%;招证国际孖展日均规模72.76 亿港元(同比+91.27%),利息收入同比增长 50.23%。股票质押业务风险持续压降,业务利息收入12.98亿元(同比-9.23%),股质类买入返售金融资产201.15亿元(同比-4.61%)。机构业务上私募基金托管产品数量持续领跑行业,市场份额24.24%。

◐ 科创板IPO支撑投行业务保持平稳,国际业务增长显著。投行业务收入20.69亿元(同比+16.31%),收入占比9.51%。股权承销端,IPO承销金额142.66亿元(同比+0.49%),排名行业第8,同比下降4名,再融资承销金额排名行业第6。科创板承销金额大幅上涨,承销金额59.69亿元(同比+108.34%)。项目储备32家,行业排名第10。债券承销端,企业债及公司债合计承销规模949.2亿元(同比+6.79%)。投行国际业务增长迅速,招证国际完成香港市场股票承销项目13个,股权承销额64.42亿美元(同比+51.76%),股票承销和IPO承销金额均排名中资券商第7。

◐ 结构调整、私募股权投资收益同比下降拖累资管业务收入。投资管理业务收入15.33亿元(同比-14.17%),收入占比9.55%。招商资管大集合公募化改造推进,资管规模降至5419.22亿元(同比-21.14%),净收入11.52亿元(同比+9.82%)。私募主动管理资产第四季度月均规模2,760.25亿元,同比增长52.13%,排名行业第3,同比上升1名。资管业务收入下行主要原因为招商致远私募股权投资收益下行。招商致远归母净利润2941万元(同比-91.53%)。

◐ 把握市场上行机遇,权益类投资收益推升自营收入增长。自营业务收入45.94亿元(同比+14.03%),收入占比21.54%。主要驱动因素为市场行情上行,自营权益类投资收益增长。交易性金融资产1735.95亿元(同比+25.66%),交易性金融资产公允价值变动及投资收益合计86.34亿元(同比+17.61%)。

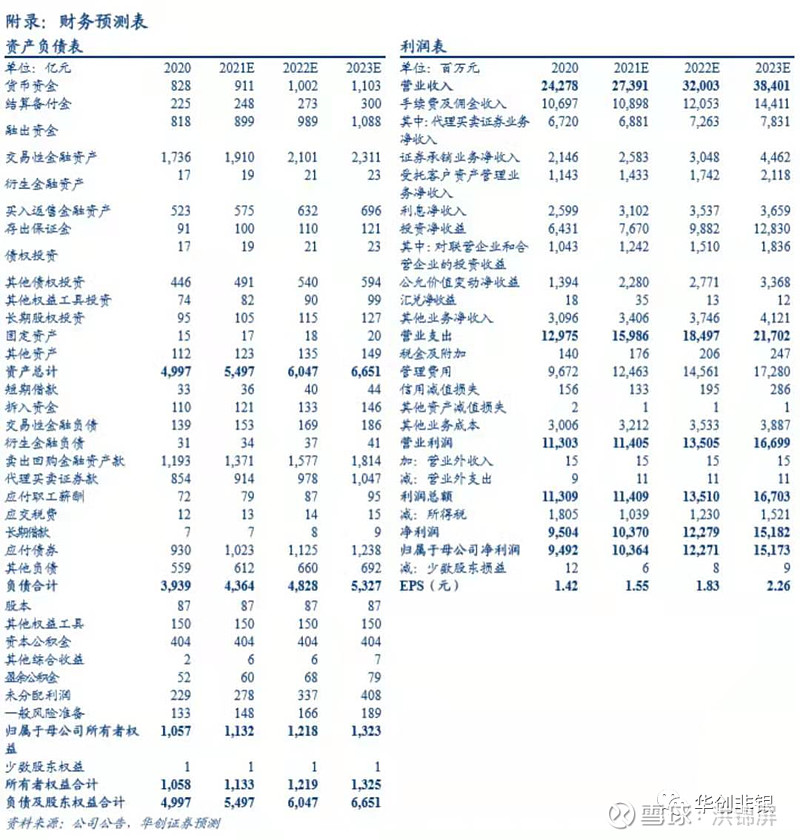

◐ 投资建议:背靠招商局集团,为公司带来多方协同优势发挥的空间。年内积极开拓中高端客户,效果显著,推动经纪业务向财富管理转型,经纪业务量效双升。各项业务综合优势持续巩固。因此我们调整2021/2022/2023年EPS预期为1.55/1.83/2.26元(原预测值1.59/1.88/ 元,根据市场变化而调整),BPS分别为11.30/12.28/13.49元,对应PB分别为1.76/1.62/1.47倍,ROE分别为13.70%/14.92%/16.78%。我们给予2020年业绩2.4倍PB估值,维持目标价25元,维持“推荐”评级。

◐ 风险提示:创新业务发展受阻,金融监管趋严,“新冠”疫情持续蔓延。

欢迎扫码创见小程序阅读

具体内容详见华创证券研究所2021年3月28日发布的报告《招商证券(600999)2020年报点评:财富管理转型顺利,竞争优势巩固》

联系人:徐康/洪锦屏/张径炜

推荐阅读:华创非银研究报告纵览

券商

证券行业深度研究报告:以美国和日本市场发展历程为鉴,衍生品业务或为下一片券业蓝海【华创非银】

证券行业2021年度投资策略:以科创板为鉴,市场深化改革全面提升券业发展空间【华创非银】

国际化精品投行,券业转型引领者——中金公司(601995)跟踪分析报告【华创非银】

中金公司(601995)2020年三季报点评:业绩稳定性卓越,ROE水平领先行业【华创非银】

证券行业2020年秋季策略报告:资本市场深化改革:对券商业绩影响几何【华创非银】

个人财富管理的长期践行者——系列报告之一 | 东方财富(300059)深度研究报告【华创非银】

盘点本轮资本市场改革,券商如何乘风而起 | 证券行业深度研究报告【华创非银】

革故弥新,券商ROE的长期上行空间在哪里 | 证券行业跟踪报告【华创非银】

上涨空间来自于交易量与估值的正反馈 | 证券行业跟踪报告【华创非银】

资本市场的星辰大海,需要什么样的券业航母 | 证券行业跟踪报告【华创非银】

市场风险偏好提升,重视券商板块的配置机会 | 证券行业跟踪报告【华创非银】

开放市场下,创新与成长有望加速 | 证券行业2020年中期策略【华创非银】

推进创业板注册制改革,激发资本市场活力 | 证券行业重大事项点评【华创非银】

【华创非银】证券行业月报:疫情不改基本面逻辑,券商配置价值凸显

【华创非银】证券行业跟踪报告:基本面+估值双轮驱动,配置价值凸显

【华创非银】证券行业跟踪报告:吸引机构投资者,提高市场流动性——再融资新规点评

【华创非银】证券行业跟踪报告:个人客户持续入场,货币政策趋于宽松,券商短期反弹可期

【华创非银】证券行业跟踪报告:短期冲击不改上行格局——复盘“非典”期间券商行情

【华创非银】证券行业业绩快报点评(2019年):19年券商业绩大增,需关注新年回调压力

【华创非银】证券行业2020年度投资策略:双重周期中的流动性与估值

从C端的流量红利到B端的资本护城河 | 证券行业2019年中期投资策略【华创非银】

掘金可转债•非银行业观点交流【华创固收联合行业】

【华创非银】证券行业跟踪报告:两轮牛市,一池春水

【华创非银】券商发展新时代:并购重组 头部集中

【华创非银】行业跟踪报告:券商有望进入战略配置阶段

【华创非银】证券行业2019年度投资策略:监管周期到市场周期还有多远

【华创非银】债券的保险,衍生品市场迎春风--券商转型前瞻系列报告之二

【华创非银】证券行业2018年四季度策略暨中报总结——大券商业绩稳健,估值具备抗压性

【华创非银】机构化大势所趋,券商大有可为--券商转型前瞻系列报告之一

保险

从慧择看专业互联网保险中介如何创造增量价值?|保险行业深度研究报告【华创非银】

保险行业2021年度投资策略:乐观谨慎,不确定中寻找确定性【华创非银】

弹性品种跑出贝塔行情,全年资产端或超预期 | 保险行业7月跟踪报告【华创非银】

长期稳健优势凸显,权益投资空间被打开——“监管优化保险公司权益类资产配置”点评 |【华创非银】

行业短期面临冲击分化或加剧,强者恒强——“车险综合改革指导意见征求意见稿”点评【华创非银】

放大版2019年初,寿险标的弹性空间更加可期 | 保险行业跟踪报告【华创非银】

再论寿险行业保费周期与公司估值 | 保险行业2020年中期策略【华创非银】

支持国家战略发展布局,促进重疾产品定价合理——重疾经验发生率表修订点评【华创非银】

Q1盈利较超预期,保费收入边际改善 | 保险行业4月月报【华创非银】

转型继续进行时,耐心等待拐点来临|保险行业2019年报综述及2020Q1前瞻【华创非银】

深化供给侧结构性改革,长期医疗保险设计迎突破 | “长期医疗保险费率调整通知”点评【华创非银】

疫情笼罩下,行业负债端和行情走势表现低迷丨保险行业2月月报【华创非银】

保险行业深度研究报告:负债端变革伊始,投资端挑战已至【华创非银】

【华创非银】保险行业深度研究报告:短期个险承压,需求后移 ——新型冠状病毒肺炎对保险业的影响

【华创非银】保险行业深度研究报告:五年新目标,提质增量再上新台阶

【华创非银】保险行业2020年度投资策略:保险行业区域发展启示录

解析寿险需求的长期函数——中国和印度寿险业发展比较 | 保险行业2019年中期策略报告【华创非银】

中国平安(601318)深度研究报告:穿越牛熊,价值榜样【华创非银】

风雨过后,转机来临——保险行业2018年报综述【华创非银】

价格竞争依然无解,创新是承保盈利唯一方向【华创非银】

【华创非银】牛市如何配保险?

【华创非银】保险行业跟踪报告:增速回暖,利率还寒,最难将息

【华创非银】保险行业2018年四季度策略报告——从修正后的PEV估值看保险股的隐含预期

【华创非银】保险行业2019年度投资策略:经济、需求与利率——探究保险行业周期之惑

蚂蚁集团(688688)深度研究报告:科技驱动,打造金融为核心的互联网生态圈【华创非银】

信托

严控非标,鼓励主动管理——《信托公司资金信托管理暂行办法(征求意见稿)》点评【华创非银】

【华创非银】家族信托专题报告:平台优势成就私人财富管理“重器”

【华创非银】安信信托(600816)调研简报:规模与报酬率提升,业绩持续平稳

【华创非银】爱建集团(600643)--八问爱建:均瑶入主,静待飞舞

【华创非银】信托行业深度报告:政策转向促拐点,创新撬动新蓝海

多元金融

【华创非银】远东宏信(03360.HK)深度研究报告:医疗租赁龙头,“金融+产业”优势尽显

【华创非银】*ST金瑞(600390):租赁再下一城,金控河山固若金汤

【华创非银】新力金融(600318):扎根农村金融,支付撬动蓝海

【华创非银】*ST济柴(000617):千亿级中石油金控平台起航

【华创非银】金融科技前瞻系列报告之二:智能投顾:科技为桨,服务为舟

【华创非银】辽宁成大(600739):估值触底主业回升,沉舟侧畔再竞千帆

【华创非银】*ST舜船(002608):重组起航,明珠含光

【华创非银】*ST金瑞(600390):五矿金控浮出水面,新能源电池材料渐入佳境

【华创非银】金融科技前瞻系列报告之一:区块链:不是数据革命,是信任革命

欢迎关注华创非银

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。

订阅人若有任何疑问,或欲获得完整报告内容,敬请联系华创证券的机构销售部门,或者发送邮件至jiedu@hcyjs.com。