1、在美元维持高利率的背景下,只有业绩驱动的成长,才能扛住宏观的高压锅,而新开源确实是有业绩驱动,这也是关注它的原因。

2、2022年中报PVP产品收入占比77%、毛利占比78%,是公司最重要的业绩来源。医疗服务板块虽然收入占比超过欧瑞姿达到13%,但毛利较低,占比8%,不作为重点。

3、PVP产能因为供给减少,价格暴涨

PVP本轮涨价的原因是供给端因为俄乌战争导致的天然气危机而收缩,同时,锂电材料对PVP的需求增长,从而,出现需求大于供给的错配,使PVP价格暴涨。

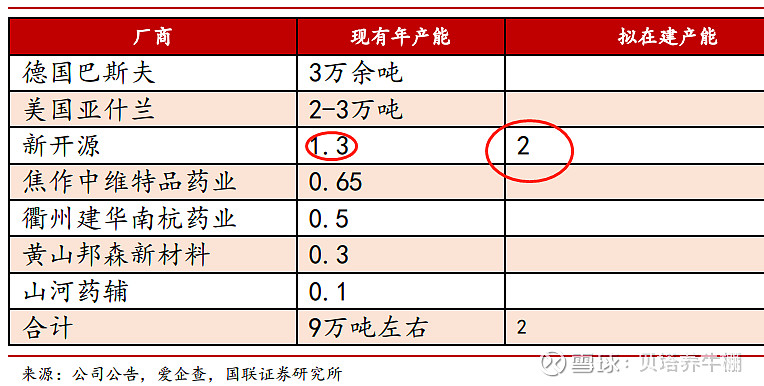

要知道,巴斯夫产能3万余吨,全球占比约30%,全球第一,这部分突然缺失了。新开源是国内PVP产能最大的公司,大约是1.3万吨。

4、PVP产能在2023年第二季度预期3万吨

产能方面,在焦作建设2万吨NVP单体的生产项目,根据公司的披露,预计2022年第四季度设备安装,2023年第一季度试生产,2023第二季度形成产能,届时公司PVP产能将达到3万余吨。

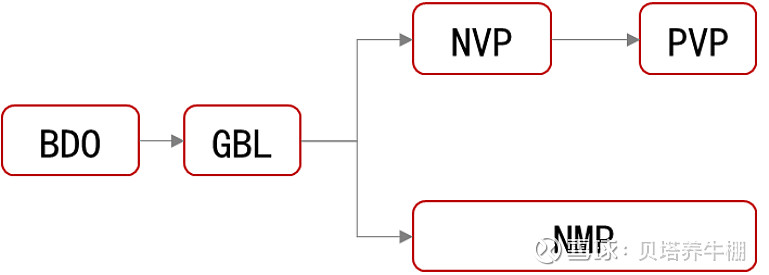

5、NMP接续PVP,驱动公司24年之后的业绩增长

公司总投资13.5亿元,分为两期,一期计划于2023年6月-2024年6月完成,总投资预计7亿元,主要建设:6万吨/年BDO、10万吨/年GBL、10万吨/年NMP。

二期计划于2025年6月-2026年6月完成,总投资预计6.5亿元,主要建设:6万吨/年BDO、5万吨/年2-P。

6、未来产能及业绩

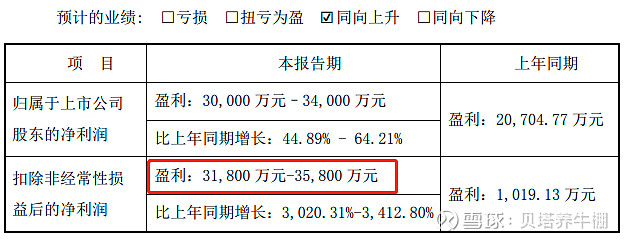

2022年业绩预告:

这个业绩大增主要是来自于1.3万吨的PVP,未来产能还有如下:

(1)2万吨NVP项目正在基建,预计今年四季度进行设备安装,明年一季度试车,二季度形成生产能力,到时公司PVP产能将达到3.3万吨,比当前要多2万吨。

(2)2023年6月-2024年6月:6万吨/年BDO、10万吨/年GBL、10万吨/年NMP。

(3)2025年6月-2026年6月:6万吨/年BDO、5万吨/年2-P。

7、接下来,就是跟踪上面的产能,以及产品的价格,如果按照预期的进展,远期的净利润将达10亿元,按照当今86.3亿的市值,市盈率仅为8.6倍。

特别声明:

以上内容不存在荐股,仅为分享逻辑上的思考,并没有买点和卖点,读者切不可以此作为投资依据,纯属自娱自乐,投资后果概不负责。

如果您觉得有用,感谢大家的关注和转发。谢谢!