●了解股票投资基本概念和知识

什么是有息负债率?用浅显明白的话语针对没有财务会计基础的小白进行解释

Kimi的回答:

有息负债率是一个财务指标,用来衡量一家公司在其负债中有多少是需要支付利息的。简单来说,就是公司借的钱中,有多少是必须为借款支付额外利息的。

这里用一个比喻来解释:想象一下,你和你的朋友们一起租了一艘船去钓鱼。租船的费用就是你们共同的“负债”。如果租船的费用中有一部分是固定的,不管你们钓到多少鱼,这笔钱都是要支付的,这就像是“有息负债”。这意味着,无论你们是否盈利,这笔钱都是必须支付的。

在公司的财务中,有息负债通常包括银行贷款、公司债券、以及其他需要支付利息的债务。有息负债率高意味着公司支付的利息较多,这可能会影响公司的利润。如果一家公司的有息负债率很高,那么它可能面临较高的财务风险,因为即使公司的业务不赚钱,它仍然需要支付利息。

相反,如果公司的负债主要是无息的,比如应付账款(公司欠供应商的钱,但暂时不需要支付利息),那么这部分负债就不会增加公司的利息支出。

总结一下,有息负债率就是帮助你了解一家公司在其总负债中,有多少是需要额外支付利息的部分。这个比例越高,通常意味着公司的财务成本越高,风险也可能越大。

●寻求投资建议

对于一个风险厌恶的40岁男性来说,哪些指数基金是合适的投资对象?

对于一个风险厌恶的40岁男性来说,选择合适的指数基金应该考虑以下几个因素:

**风险水平**:风险厌恶的投资者应该寻找风险较低的投资选项。指数基金通常比单一股票的风险要低,因为它们分散投资于一篮子股票。

**投资目标**:考虑你的长期财务目标,比如退休储蓄、教育基金或其他。

**时间范围**:如果你的投资时间范围较长,你可能会有更多的空间来承受市场的波动。然而,如果你接近退休,你可能需要更保守的投资策略。

**费用**:指数基金的管理费用通常较低,但不同基金之间还是存在差异。选择费用较低的基金可以提高你的净回报。

**市场覆盖**:一些指数基金跟踪广泛的市场指数,如标准普尔500指数,而其他基金可能专注于特定行业、国家或地区。

对于风险厌恶的投资者,以下是一些可能合适的指数基金类型:

- **宽基指数基金**:这些基金跟踪广泛的市场指数,如标准普尔500指数,它包括美国500家最大的上市公司。

- **国际指数基金**:这些基金提供对美国以外市场的曝光,可以帮助分散风险。

- **债券指数基金**:债券通常比股票风险更低,债券指数基金可以提供稳定的收入流。

- **低波动性指数基金**:这些基金专注于那些价格波动较小的股票,可能适合风险厌恶的投资者。

- **分红型指数基金**:这些基金投资于支付稳定股息的公司,可以提供稳定的收入。

- **消费必需品或公用事业指数基金**:这些行业的公司通常被认为是防御性的,因为它们提供的服务是日常生活的必需品,即使在经济衰退期间也有稳定的需求。

- **平衡型或保守型指数基金**:这些基金可能包含股票和债券的组合,旨在提供资本增值和收入的平衡。

在投资之前,重要的是要进行充分的研究,了解不同指数基金的特点,并考虑咨询财务顾问。此外,投资者应该根据自己的财务状况、投资目标和风险承受能力来制定投资策略。记住,所有投资都存在风险,包括资本的损失风险。

●如何做长期投资

我一贫如洗,没有任何资产,作为美团外卖员,我每年的收入为50000元。我如何通过股票投资在10年内创造一百万元的净资产?

要通过股票投资在10年内从零开始创造一百万元的净资产,这是一个非常雄心勃勃的目标,尤其是对于年收入为50000元的情况。实现这样的目标需要谨慎的规划、严格的纪律、投资知识和一定的运气。以下是一些基本的步骤和考虑因素:

**财务规划**:首先,需要制定一个详细的财务计划,包括储蓄、支出和债务管理。

**紧急基金**:建立一个紧急基金,通常为6个月至一年的生活费用,以应对任何意外情况。

**教育自己**:在投资之前,花时间学习股票市场的基础知识,包括如何分析公司、理解市场趋势和风险管理。

**预算和储蓄**:制定一个严格的月度预算,尽可能多地储蓄。考虑到你的年收入,每年储蓄的比例需要非常高才能达到目标。

**投资策略**:选择一个适合你风险承受能力的投资策略。由于你的风险厌恶,可能需要偏向于价值投资或分红投资策略。

**分散投资**:不要将所有的资金投资在一两只股票上,而是分散投资于不同的股票或其他资产类别,如指数基金或债券。

**利用复利**:尽早开始投资,利用复利效应增加你的财富。

**定期投资**:采用定期定额投资策略,无论市场如何波动,都定期投资一定金额。

**税务规划**:了解税收对投资回报的影响,并采取措施来最小化税务负担。

**长期视角**:保持长期投资视角,避免因市场短期波动而做出冲动决策。

**专业建议**:考虑咨询财务顾问,他们可以提供个性化的建议和策略。

**风险管理**:始终记住,股票投资存在亏损的风险,确保你能够承受这种风险。

需要明确的是,没有任何投资策略可以保证在特定时间内获得特定的回报,尤其是考虑到你的起点和目标的规模。此外,股票市场的波动性意味着你的投资价值可能会有显著的上下波动。因此,重要的是要有现实的期望,并准备好应对可能的挫折。

最后,这样的目标需要极大的牺牲和努力,可能会影响到你的生活质量和其他生活目标。务必确保在追求财务目标的同时,也考虑到生活的其他方面。

●找出某只股票的潜在缺点

卖出股票的决定应该基于个人的财务状况、投资目标、市场分析以及对公司未来发展的判断。以下是一些可能考虑卖出贵州茅台股票的理由:

估值过高:如果市场对贵州茅台的估值达到了历史高位,或者根据某些财务指标(如市盈率、市净率等)分析,其股价被高估,这可能是卖出的一个理由。

投资组合多样化:如果贵州茅台在你的投资组合中占比过高,为了降低风险,你可能需要卖出一部分以增加投资组合的多样性。

财务状况变化:如果贵州茅台的财务状况出现恶化迹象,如收入增长放缓、利润下降、负债增加等,这可能是卖出的信号。

行业风险:如果白酒行业面临政策风险、市场饱和或其他行业特定的风险,这可能影响贵州茅台的长期表现。

个人财务需求:你可能因为个人财务需求,如筹集现金、支付紧急开支或实现投资目标,而决定卖出股票。

●多个视角看股票或投资策略

现在我考虑买入贵州茅台,请从巴菲特、彼得林奇、马斯克三个人的视角出发,做出投资分析和判断

投资决策应该基于个人的财务目标、风险承受能力和市场研究。不过,我们可以尝试从三位著名人物——沃伦·巴菲特(Warren Buffett)、彼得·林奇(Peter Lynch)和埃隆·马斯克(Elon Musk)——的已知投资哲学和公开发表的观点来分析对贵州茅台的投资。

### 沃伦·巴菲特视角:

**投资哲学**:巴菲特以价值投资著称,偏好那些具有持续竞争优势、强大品牌、优秀管理和合理价格的公司。

- **贵州茅台分析**:

- **竞争优势**:贵州茅台作为高端白酒的领先品牌,拥有强大的市场地位和品牌忠诚度。

- **管理**:需要评估公司的管理团队和治理结构。

- **价格**:巴菲特会寻找价格合理的时机买入,这意味着需要对贵州茅台的财务状况和估值进行深入分析。

- **风险考量**:巴菲特可能会考虑贵州茅台面临的风险,包括政策风险、市场竞争和宏观经济波动。

### 彼得·林奇视角:

**投资哲学**:林奇提倡投资于你了解的公司,关注那些“十倍股”(tenbaggers),即那些股价可能上涨十倍的股票。

- **贵州茅台分析**:

- **业务理解**:林奇可能会建议投资者深入了解贵州茅台的业务模式和市场定位。

- **增长潜力**:寻找公司的增长潜力,包括收入增长、市场份额扩大和新产品线。

- **市场情绪**:林奇认为市场情绪可以为发现被低估的股票提供机会。

### 埃隆·马斯克视角:

**投资哲学**:虽然马斯克不是传统投资者,但他以颠覆性创新和对科技行业的深刻理解而闻名。

- **贵州茅台分析**:

- **创新**:马斯克可能会关注贵州茅台是否有创新的商业模式或产品。

- **行业趋势**:他可能会考虑消费品行业的长期趋势,以及贵州茅台如何适应这些趋势。

- **可持续性**:马斯克对可持续性的关注可能会影响他对贵州茅台的看法,特别是考虑到公司对环境和社会的影响。

### 结论:

- **巴菲特**可能会寻找贵州茅台的内在价值,并评估其长期竞争优势和合理的买入价格。

- **林奇**可能会关注贵州茅台的增长潜力和市场机会,寻找可能的“十倍股”特征。

- **马斯克**可能会从创新和技术的角度来看待贵州茅台,尽管这可能不是他传统的投资领域。

最终,每位投资者都应该根据自己的投资哲学和对公司的深入分析来做出决策。考虑到贵州茅台的行业地位、品牌价值、财务状况和市场趋势,同时评估潜在的风险和个人的财务目标,才能做出明智的投资决策。在做出投资决策之前,咨询财务顾问的意见也是很重要的。

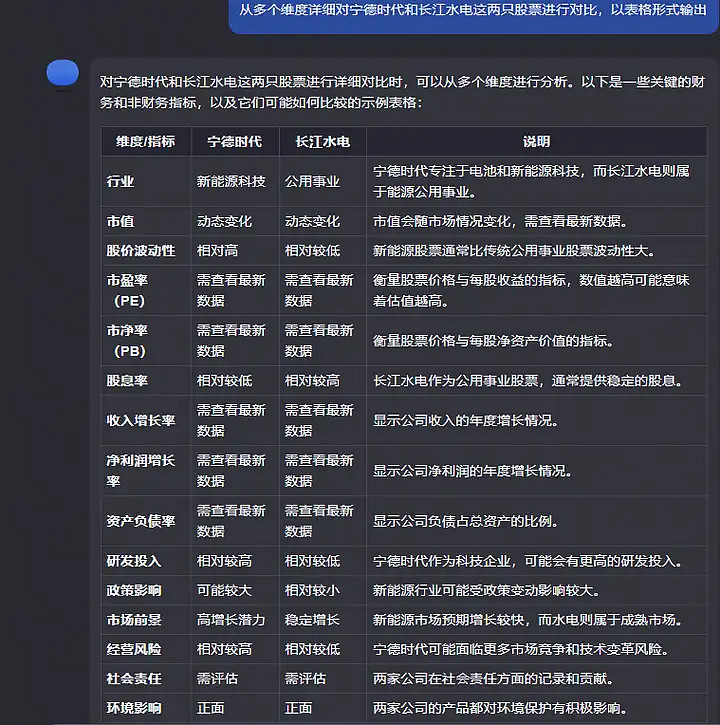

●比较两只股票

从多个维度详细对宁德时代和长江水电这两只股票进行对比,以表格形式输出

●总结研报或公司公告、财报等文件

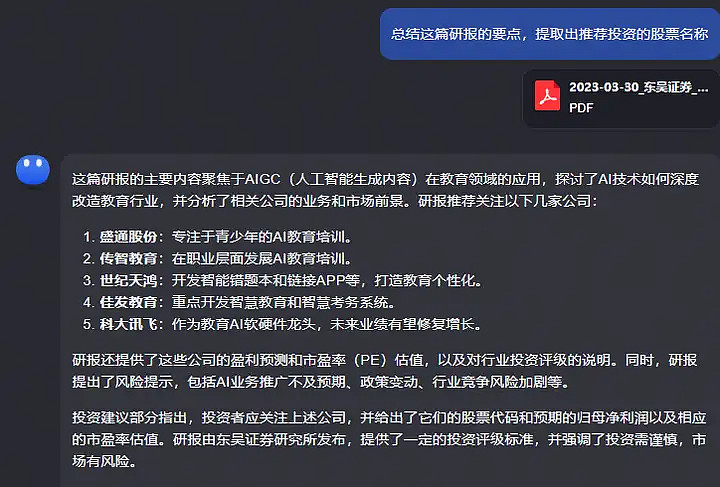

总结这篇研报的要点,提取出推荐投资的股票名称

这篇研报的主要内容聚焦于AIGC(人工智能生成内容)在教育领域的应用,探讨了AI技术如何深度改造教育行业,并分析了相关公司的业务和市场前景。研报推荐关注以下几家公司:

**盛通股份**:专注于青少年的AI教育培训。

**传智教育**:在职业层面发展AI教育培训。

**世纪天鸿**:开发智能错题本和链接APP等,打造教育个性化。

**佳发教育**:重点开发智慧教育和智慧考务系统。

**科大讯飞**:作为教育AI软硬件龙头,未来业绩有望修复增长。

研报还提供了这些公司的盈利预测和市盈率(PE)估值,以及对行业投资评级的说明。同时,研报提出了风险提示,包括AI业务推广不及预期、政策变动、行业竞争风险加剧等。

投资建议部分指出,投资者应关注上述公司,并给出了它们的股票代码和预期的归母净利润以及相应的市盈率估值。研报由东吴证券研究所发布,提供了一定的投资评级标准,并强调了投资需谨慎,市场有风险。