美股不断新高,想追高但是又怕一入场就站岗,套在山顶上?

贝莱德iShares这周新推出的一只ETF,可以说是精准地“拿捏”了这种投资顾虑。

iShares Large Cap Max Buffer Jun ETF(MAXJ)追踪$标普500ETF-iShares(IVV)$ 的回报,通过持有期权等衍生品,为投资者提供10.6%的上限收益的同时,并在未来一年时间里,针对标的ETF的价格下跌,提供100%的下行保护。

简单来说,买入这只ETF,只要IVV上涨了,你就跟着有回报。但是,这回报是有上限的,超过10.6%以上的收益就和你没关系了。

如果核心标普500 ETF下跌了,你可以免遭损失,100%下行保护意味着跌多少都和你没关系,意味着持有这只ETF除管理费用外,不存在亏损。MAXJ费率为0.5%。

但需要注意的是:上述ETF所承诺的收益上限和下行保护只有完整周期内持有基金在才能完全实现。对于MAXJ来说,这个周期是从本周一开始交易之日起的12个月。如果投资者中途买入,收益上限和下行保护的程度都会有些差异。

贝莱德计划每三个月滚动发行这只ETF,下一只预计将于10月1日推出,之后的版本将在1月和4月推出。每个一年的周期结束时,收益上限将自动重设。

MAXJ其实采用的美国近两年很火的缓冲型(Buffer)策略。

缓冲型(Buffer)ETF是什么 ?

缓冲型ETF通过使用期权组合策略,给予投资者在一定期限内,对于标的资产固定程度的损失保护,同时有一定的涨幅限制。

美国第一只缓冲类ETF于2018年推出,在2020年和2022年股债动荡中,缓冲ETF所具有的下行风险保护卖点大放异彩,吸引了大量资金流入。目前美国缓冲ETF的资产已增长到约460亿美元,自2022年10月以来大约增长了三倍。

市场上发行的缓冲型ETF的下行风险保护幅度分为9%、15%、30%不等,近两年开始有不少基金推出100%下行保护缓冲型ETF。

缓冲类ETF包含多种类型,比如传统Buffer系列、Flex Buffer系列、高参与率系列以及低参与率无cap系列等。

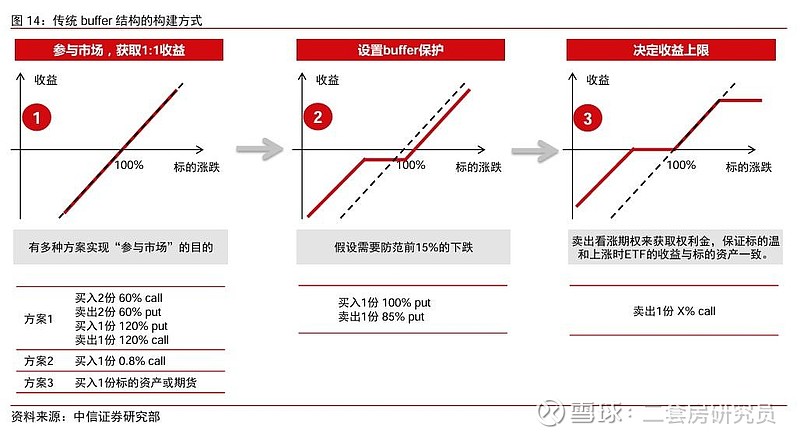

中信证券分析了占比最大的“传统Buffer“类ETF,其构建分为三层:

第一层:获取标的资产1:1的收益,可以通过期权组合来构建出标的收益,也可通过买入一份行权价几乎为0的看涨期权或者直接买入标的资产来获取收益;

第二层:设置buffer保护,通过买入行权价较高的认沽期权和卖出行权价较低的认沽期权来实现,行权价的选择直接决定了buffer的范围,注意这一步会产生负的现金流;

第三层:过卖出虚值认购期权来弥补第二层带来的负现金流,这 一交易也限制了组合的最大收益,认购期权的虚值程度取决于第二层交易导致的资金缺口。 在第三层中有时也会通过买入认购期权来调节上行参与倍数。