美联储摊牌,中国或将要为持有美债向美国付款,102吨黄金运抵中国

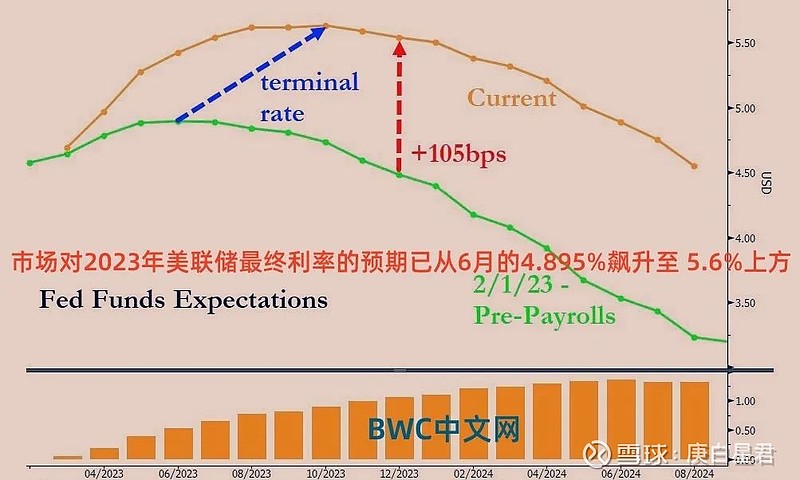

虽然,美国3月10日最新公布的上周首次申请失业救济人数带来劳动力市场可能降温的希望,使得美联储加快加息的可能性降低,但就在一天前,美联储主席鲍威尔在国会作证时已经正式向市场摊牌发出了强硬的鹰派加息基调,不仅暗示“加息步伐会按下加速键”,而且,还强调了“峰值利率将更高”,这更表明在可预见的未来,美国债务的借贷成本将会继续飙升,以及由此带来的美国债务悬崖风险。

很明显,这对处在美国债务上限僵局困境中的美国国债市场来说更是一次重大的意外,这促使美国债券市场快速重新定价,投资者认为这次会议上加息50基点的可能性已经飙升至70%以上,押注利率峰值达到6%或更高。

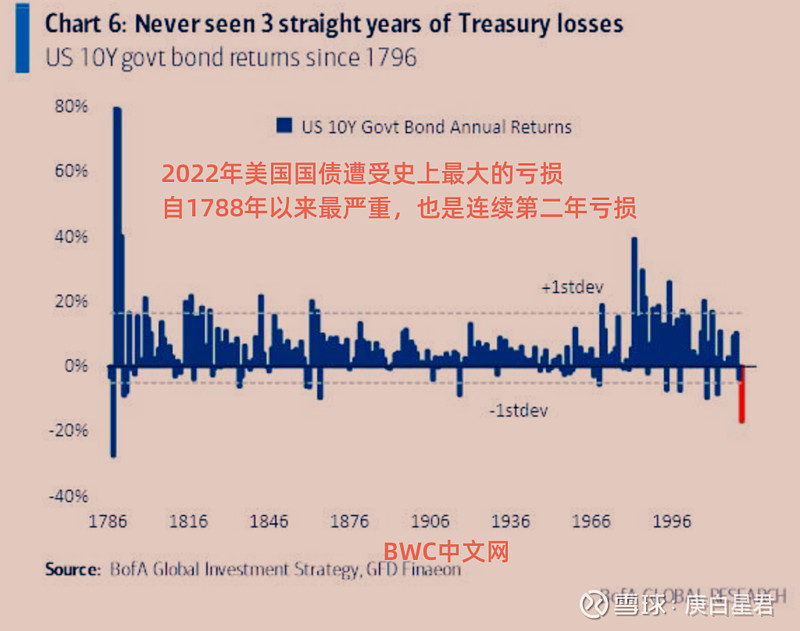

这对于本已经遭受重创,尚没有恢复过来的美国固定收益市场来说是不受欢迎的发展,相当于美联储把高利率魔鬼从瓶子里放出来,让处于草木皆兵中的美国金融市场再次站到了悬崖边上,这更意味着投资者可能会从美国的债券市场中持续撤出,最新的数据正在反馈这个趋势。

截至3月9日,美债收益率已经连涨数周,而近日以来,更是出现飙升的趋势,掀起新一轮的猛烈抛售潮,两年期美债收益率飙升至2007年以来的新高,并首次超过5%,且为连续第七周上涨,反馈经济衰退预期的两年期和10年期美债收益率的利率曲线倒挂幅度更是超过100基点,打破四十多年来的纪录。

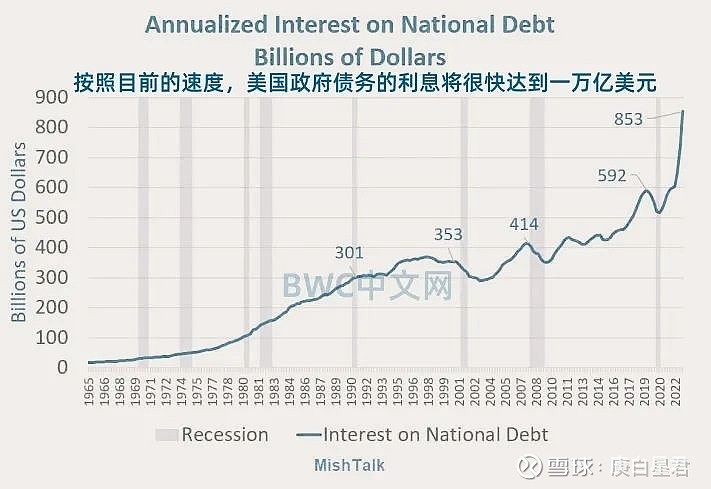

这表明,在接下去的数月内,叠加“高债务、高通胀、高利率及低增长”这杯有毒的鸡尾酒组合下,美联储持续加息必将会反噬美债和美国财政部的税收,并对美国债务负担构成风险,这在十年期美债收益率因利率预期飙升可能将会在接下涨至5%上方的环境下将变得更加明确。

事实上,美国两党政策中心和国会预算办公室已经在日前发布的报告中警告美国最早可能会在6月初面临前所未有的债务违约,但报告显示,这个违约的“X日期”是基于美联储将峰值利率升至5.2%的背景下做出的。

所以,这在美联储已经摊牌不得不做出维持鹰派利率路径的时间要比2月份点阵图预期的要更高更长更持久的背景下,美国出现灾难性的债务违约可能会提前变成现实。

当然,也会有朋友们认为,美国债务违约就是个伪命题,美国只要继续提高举债额度就能持续维持纸醉金迷,根本不可能出现违约,但我们财经团队认为,美国提高债务上限的行为就是一个庞氏骗局,这个全球最大的靠美元霸权维持的美国债务庞氏骗局实际上已经处在了溃散的边缘,而美元就是建立在这个庞氏骗局纸牌屋上的,早已经资不抵债,并没有黄金的支撑。

这表明作为全球资产价格市场投资标杆的低风险美债资产相对传统避险资产黄金来说变成一种高风险投资的可能性正在成倍增加。

正在这些背景下,按高盛最新发布的报告中的解释就是,迫在眉睫的美国债务违约,正在让美国债权人削减美债风险敞口,重新定价美国国债还能否继续充当全球资产价格之锚的作用,作为美国资产核心的美债在2023年存在被持续清算的可能。

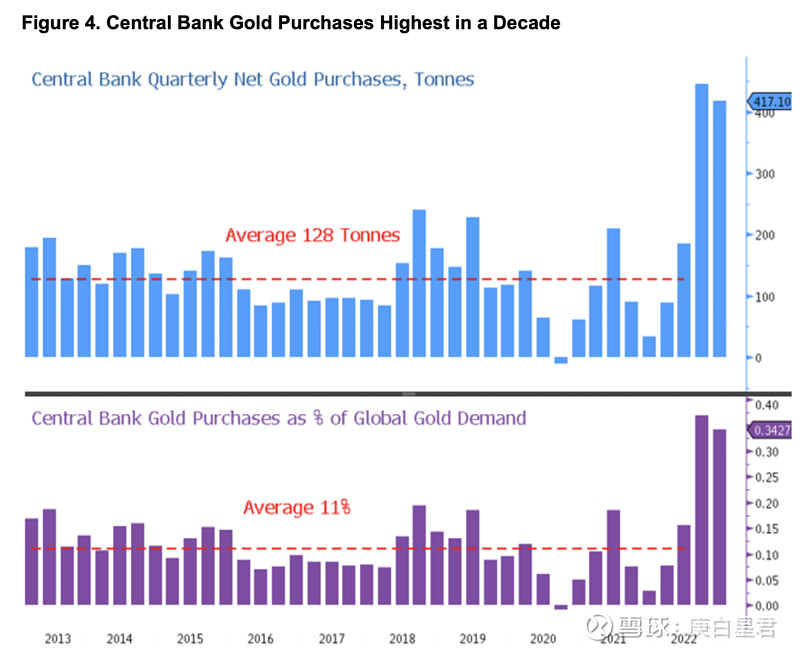

根据世界黄金协会在3月8日最新汇编的数据显示,全球央行的黄金储备在1月份又净增加了77吨,与去年12月相比,同比增长了192%,超过了过去连续10个月的20-60吨报告的净购买范围,而全球央行更是在2022年净购买了1136吨黄金。

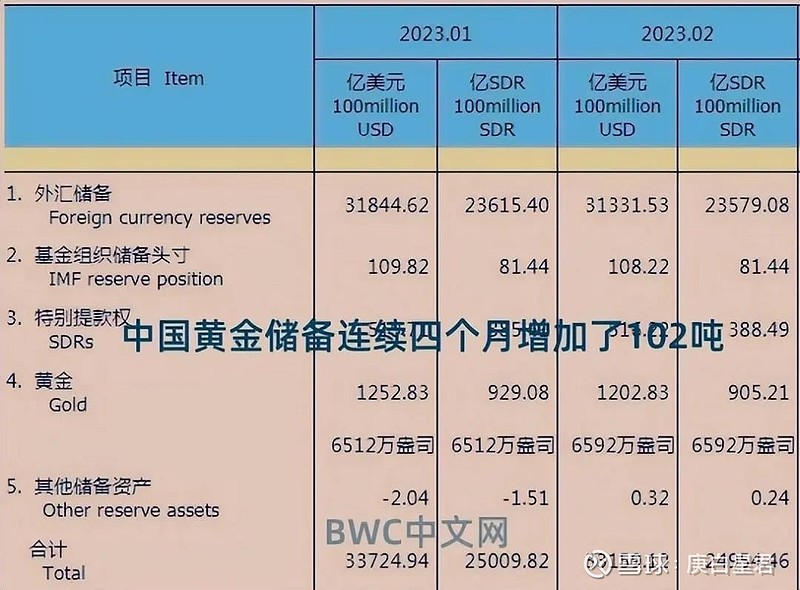

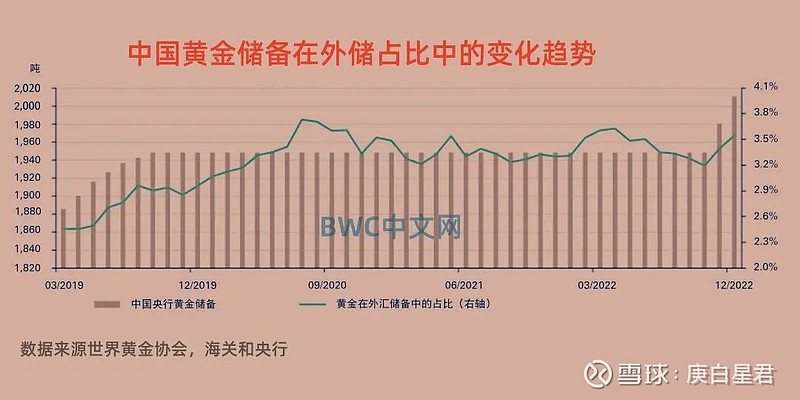

值得一提的是,中国也正在跟随全球央行的脚步,释放出加速清算美债以置换黄金的信号,中国相关机构在3月7日再次打破缄默宣布已经连续第四个月购买黄金储备。

最新公布的数据表明,中国在2月份又增加了25吨黄金储备至2050吨,此前的三个月内,分别报告增持了15吨、32吨和30吨黄金储备,而在2022年11月之前的38个月内,中国的黄金储备一直保持在1948吨的水平不变。

这也进一步证实了我们团队数月以来一直认为中国正在增加黄金购买力度的分析,这表明自去年11月以来,从公开的最新数据表明有102吨黄金已经从欧美国家的主要国际黄金市场中分批运抵中国,超出市场预料之外。

与此同时进行的是,据美国财政部在2月份最新公布的数据报告,美债持仓报告有两个月的滞后惯例,中国在去年更是净抛售了高达1732亿美元的美债,抛售幅度达到17%,且在去年有11个月均呈现出净抛售美债的状态,仅有一个月只象征性的小幅增持了4亿美元。

从市场角度来看,随着基准十年期美债收益率从今年1月初的3.79%涨至目前的3.9%上方,所以,在接下去,料将会看到今年前几个月会有更多的抛售美债的数据报告。

我们根据美国财政部历次公布的报告统计还发现,自2021年以来的24个月内,包括中国在内的全球美债大买家们已经共抛售了价值高达9682亿美元的美国国债,特别是基准十年期美债的名义收益率经月度通胀数据调整后已经有八个月连续处在负值区域。

一些与BWC中文网有联系的华尔街交易员对我们称,实际收益率为负,从理论上来说,意味着美国债权人可能将要为持有美债向美国倒贴利息,相当于变相要向美国“付款”,这实际上表明美债已经出现了隐性违约,更意味着按月通胀计算会亏损,这在以前是不可想象的。

而这也可能是全球央行加速抛售美债以置换黄金的部分原因之一,特别是这个全球最大的美债庞氏骗局在违约预期中将会出现溃散的背景下。

紧接着,美国金融研究机构零对冲在3月9日发表的报告中分析称,如果美国债务隐性违约风险增加,叠加美联储摊牌后使得利率飙升料将会引爆美国债务危机核弹的环境下,作为美债基石级别的全球央行大买家们料将会在2023年继续清算8000亿美债的可能,以降低敞口风险,如果美国债务上限违约出现,部分持仓只有数百亿美元的全球央行也存在清仓可能。