最近市场似乎又开始了窄幅震荡模式,在这个时候,投资者普遍关注的话题应该都是类似的问题:A股市场究竟“见底”了吗?现在入场性价比如何?小夏觉得这个问题跟一个重要的指标有关,那就是“股债性价比”,咱们今天就来一文搞懂股债性价比!

1、股债性价比的计算方法

所谓股债性价比,又叫股债比价、股债利差,或者风险溢价,用股票的隐含回报率和债券到期收益率差值,来判断当前时间点,股票资产相对债券资产的安全边际的高低程度。股债性价比越高,代表目前投资股票的性价比越高;反过来,股债性价比越低,则代表目前投资债券的性价比越高。

那么如何知道股债性价比是多少呢?通常有很多计算方法,小夏今天就介绍比较常用的一种吧:利用市盈率的差值来计算,计算公式是股债性价比=1/市盈率-中国10年国债收益率。比如目前沪深300的市盈率为11.93倍,中国10年国债收益率是2.82%,因此该指数的股债性价比=1/11.93%-2.82%=8.38%-2.82%=5.56%。(数据来源:wind,2022.05.16)

大家不用觉得计算方法麻烦,因为在股票软件中打开某个指数的详细页面,在估值指标中寻找,一般都能直接找到。

2、股债性价比真的有效吗?

了解了股债性价比,那我们究竟应该如何运用这个指标来帮助判断市场位置呢?刚刚咱们说过,股债性价比越高,意味着投资股票资产的性价比也就越高。中信证券通过研究发现,在2014年4月到2021年4月的7年时间里,股债性价比对未来一年内的股债相对收益的预测精度高达79%,可以在一定程度上帮助大家判断进场时机。(来源:《股债性价比指标详解》,中信证券)

下面咱们就以代表A股整体趋势的万得全A指数为例,以股债性价比的第一种计算模型也就是市盈率差值来对历史上的一些数据做个回测——

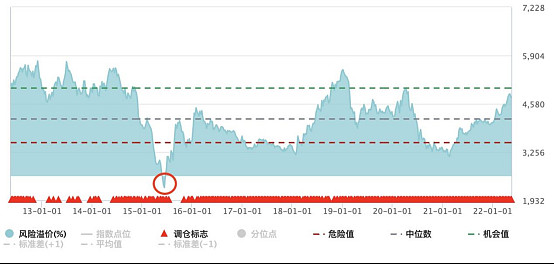

万得全A指数近10年的股债性价比中位数是2.37%,其中最低点出现在2015年6月12日,当时的股债性价比是-0.47%,说明此时投资股票的性价比非常低,而这一天对于老股民、老基民来说应该都是记忆犹新,没错就是2015年上证指数创下牛市顶点5178.19点的那一天,后来发生的事情大家也知道了,上证指数在不到8个月时间里跌到2638.8点,几近“腰斩”。(数据来源:wind)

再来看看股债性价比最近十年的最高点,出现在2012年11月30日,这一天的股债性价比是4.77%,说明此时投资股票的性价比非常高。其后的两年时间,也就是到2014年11月30日,上证指数、深证成指、创业板指的涨幅分别达到了36.64%、15.28%、160.43%。(数据来源:wind)

除了2012年11月30日,近十年股债性价比的相对高点还有2014年6月6日(4.37%)、2019年1月4日(4.41%)、2020年4月3日(3.60%),基本上也都是A股上涨前夕,如果在这些时刻能够以逆向买入,在一年后往往都会有比较丰厚的收益。(数据来源:wind)

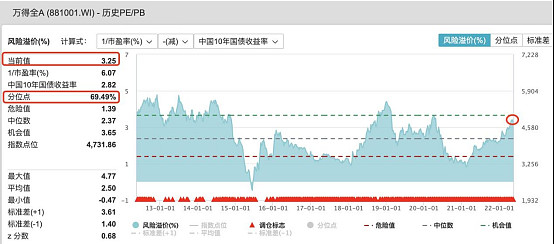

3、当前投资股票性价比超过最近十年近70%时间

最后,咱们回到当下市场,目前的股债性价比又处于什么位置?以股债性价比的第一种计算模型计算,万得全A指数目前股债性价比是3.25%,处于近十年分位点69.49%,换句话说,投资股票资产的性价比超过最近十年近70%的时间。(数据来源:wind,2022.05.16)

如果横向对比,目前股债性价比接近2020年3月的水平,当时受到疫情在全球蔓延的冲击,全球股市暴跌,A股也难以独善其身。

以股债性价比作为指标来判断,目前股市或处于性价比较高,适合长期布局的理想时机。此外,中金公司日前梳理了A股市场自2008年以来的6次重要的阶段性底部特征,总结了判别市场是否见底的5个维度的信号,包括基本面、政策、估值、资金和行为等。其中,估值、资金和行为层面的信号有辅助判断的作用,尤其是估值信号,当市场估值接近历史极低水平后,基本面因素的边际好转往往能带来更大的市场弹性。(上述参考:中金公司官网,2022.03.10;新浪财经,2022.03.25)

了解了这些,再回顾小夏之前讲过的目前A股市场政策面、资金面、基本面、估值等信息,将它们和咱们今天讲的股债性价比,以及其它各类指标结合在一起来判断,想必大家对于今天提出的问题,能有一些方向。

温馨提示:本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎。

$碳中和ETF(SZ159790)$ $宁德时代(SZ300750)$ $阳光电源(SZ300274)$ #邱国鹭罕见发声:市场调整已比较充分#