相信对期权有一定了解的投资者都听说过牛市价差策略,它能够帮助投资者在市场小幅上扬的情况下获取收益。牛市价差策略既可以用认购期权合约构建,也可以用认沽期权合约构建,两者的到期损益图乍一看很相似。那么我们在构建牛市价差策略时,到底应该选择认购期权合约还是认沽期权合约呢?建议大家从策略成本与收益、标的价格以及隐含波动率3个方面来比较

成本与收益

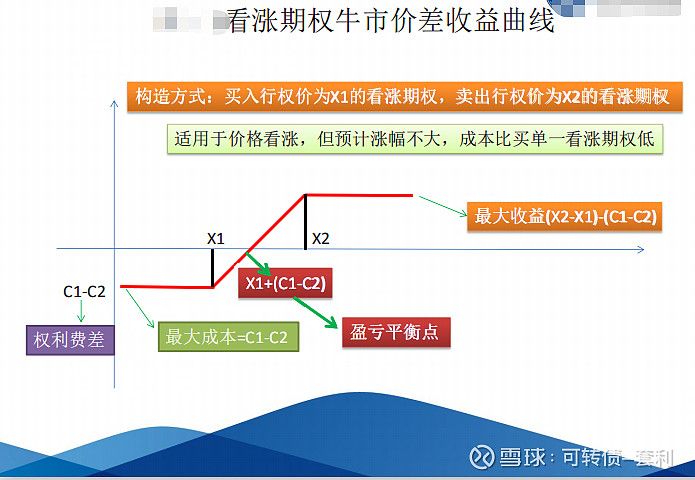

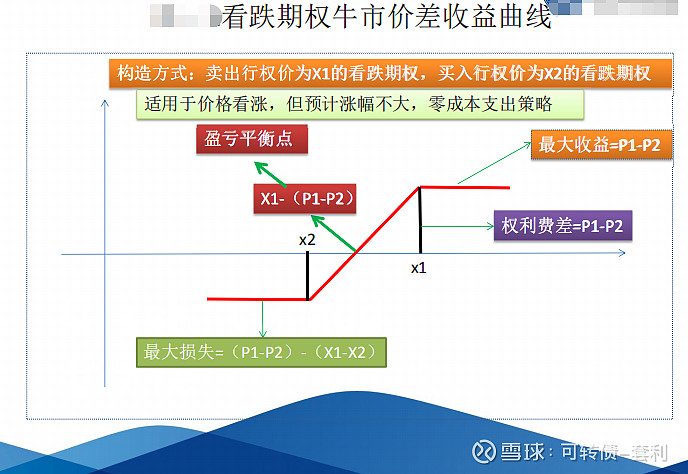

不管使用认购期权合约还是认沽期权合约构建策略,牛市价差的构建方式都是“买低卖高”,即买入低行权价的期权合约,卖出高行权价的期权合约。如果选择认购期权合约来构建,由于低行权价的认购期权更偏实值,通常比高行权价的认购期权更贵,因此在开仓时是权利金的净支出。如果选择认沽期权合约来构建,由于低行权价的认沽期权更偏虚值,通常比高行权价的认沽期权更便宜,因此在开仓时是权利金的净流入。

从到期收益看,牛市认购价差和牛市认沽价差的收益都在标的价格超过高行权价的时候达到最大,但认购价差的最大收益等于两个行权价之间的差额减去净权利金支出,认沽价差的最大收益则是净权利金收入。具体的分析可见下表:

标的资产价格水平

进一步分析,我们会发现牛市认购价差可以看作买入认购的一个延伸。投资者希望通过买入认购期权来获取标的上行的收益,又觉得做多成本较高,就可以卖出一个行权价较高的虚值认购期权来降低成本和冲抵时间价值衰减带来的影响。同理,牛市认沽价差可以看作卖出认沽的变体。投资者温和看涨后市,卖出认沽期权获得权利金收入,但又担心裸卖认沽的风险太大,因此买入行权价较低的虚值认沽期权来锁定下行风险。

从这个角度出发,我们就不难推测,如果投资者认为未来标的大概率将上涨,可以买入平值附近的认购期权,同时将预期上涨价位设置为高行权价卖出。如此,当标的价格如期上行,超过了盈亏平衡点后都处在盈利区域。

如果投资者预期后市将横盘或者不会出现大跌,则卖出平值附近的认沽期权,并通过买入更加虚值的认沽期权来控制风险。只要到期标的价格不跌到盈亏平衡点以下,该策略就可以盈利。

隐含波动率

选择认购还是认沽期权还取决于当前的隐含波动率水平。如果当前隐含波动率处于非常高的水平,那么未来下行的可能性较大,此时选择卖出期权获得权利金收入是比较好的选择。牛市认沽价差类似一个有下行保护的卖出策略,投资者可以卖出平值附近的认沽期权,再买入更低行权价的认沽期权。由于卖出平值认沽的Vega为负,虽然买入虚值认沽的Vega为正,但通常数值都小于前者,因此若未来隐含波动率如期走低,该策略便可以获益。

若当前隐含波动率过低,未来大概率会上升,此时应选择买入期权。牛市认购价差类似一个收益有上限的买入策略,投资者可以买入平值附近的认购期权,再卖出更高行权价的认购期权来降低做多成本。由于买入平值认购的Vega为正,且平值期权对于波动率的变化最为敏感,因此若波动率水平如期上行,则该策略可以获利。

更多精彩内容请关注微信公众号(可转债套利 FICC 固收+),公众号定位专注研究可转债和期权

更多精彩内容请关注微信公众号(可转债套利 FICC 固收+),公众号定位专注研究可转债和期权

更多精彩内容请关注微信公众号(可转债套利 FICC 固收+),公众号定位专注研究可转债和期权