之前的两篇文章:

对于保险业而言,内含价值是最重要的一个指标。

在2016年以前,内含价值的计算一直都依据2005年保监会编制的《人身保险内含价值报告编制指引》(偿一代体系)。不过在2016年保监会放开限制后,当年11月由中国精算师协会编制的《精算实践标准:人身保险内含价值评估标准》(中精协发[2016]36 号)成为了内含价值计算的新依据,这份新的标准依据的是偿二代体系,跟偿一代有所不同。

偿一代体系下内含价值的介绍见得比较多,这里从上面两份文件出发,学习下偿二代下内含价值计算有何不同。

另外可参看此前偿一代下一篇蛮好的文章:保险的价值视角之二:解构内含价值

1.内含价值的含义

此前的文章已经说过,此处稍微提一下。

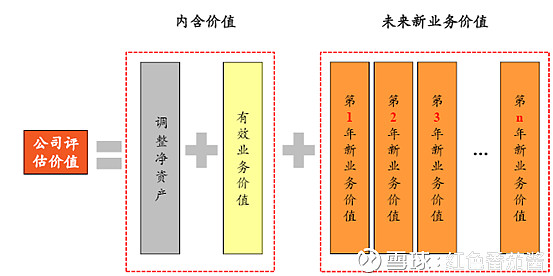

内含价值是保险公司的估值指标。

起因是保险公司承保之后,费用支出往往集中在前几年,导致前些年的利润一直为负,无法表示保险公司的实际盈利能力。为了估值方便,就提出了内含价值的概念。估值思路是先计算了保险公司的清算价值(调整净资产),然后再加上现有的保单未兑现的价值(未来年度保费等),这一部分就是内含价值,再加上未来可能的保单价值就是总的估值。

2.内含价值的计算公式

偿一代/偿二代下内含价值的计算公式是一致的,即

内含价值=要求资本+自由盈余+有效业务价值-要求资本成本

该式是准官方的定义,不过实际上为了方便起见,各家公司的财报中一般列式的都是下式:

内含价值=调整净资产+有效业务价值-持有偿付能力额度的成本

这两个公式是一致的,实际上要求资本就是持有偿付能力额度,要求资本成本就是持有偿付能力额度的成本,调整净资产=要求资本+自由盈余

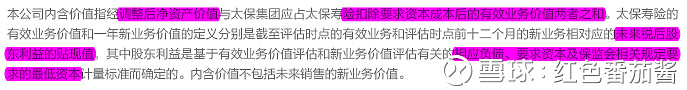

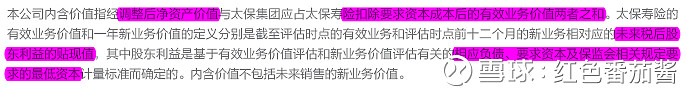

看一下2016年中国太保财报中的描述,

这里依照第二个公式来看一下。

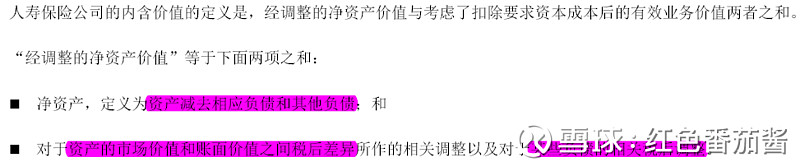

3.调整净资产

调整净资产是以会计报表上的净资产为基础,并进行一些调整而来。

在财报上有:

净资产=总资产-负债

我们知道负债中保险合同准备金占比较大,一般可达80%。这里把这部分单独拿出来,即有:

净资产=总资产-(保险合同准备金+其他负债)

3.1偿一代&偿二代

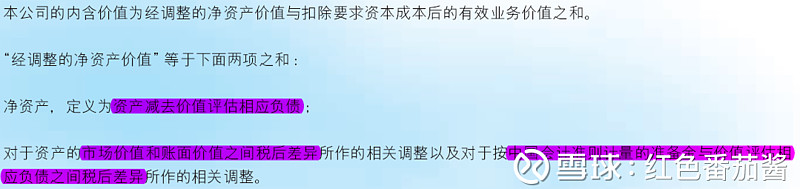

看下中国太保2015(偿一代)和2016(偿二代)年报中的相关表述:

“本公司经调整净资产价值是指以本公司按照中国会计准则计量的股东净所有者权益为基础,调整按中国会计准则计量的准备金与保监会现行的法定责任准备金等相关差异后得到,若干资产的价值已调整至市场价值。”

“本公司经调整净资产价值是指以本公司按照中国会计准则计量的股东净所有者权益为基础,调整按中国会计准则计量的准备金与价值评估相应负债等相关差异后得到,若干资产的价值已调整至市场价值”。

可见二者大致得到调整净资产的过程一样:

会计净资产→会计准备金调整→市场价值调整

后一步的市场价值调整都一样,类似于将资产以市价卖出还完债后的剩余部分,还要考虑税收影响。

对比下中国人寿的描述(2016)

新华的也类似(2016)

前一步的会计准备金调整则有所不同。

3.2偿一代

偿一代体系中,需要将财报上(会计体系下)的保险合同准备金换为保监会体系下的法定责任准备金。即有:

调整净资产=总资产-(法定责任准备金+其他负债)

法定责任准备金

偿一代中的偿付能力准备金与会计准备金主要是贴现率不同。1999年以后,保监会规定了长期险产品预定利率不得超过2.5%。从2013年8月开始,普通型产品预定利率放开,但准备金评估利率不得超过3.5%,年金不得超过4.025%。

由于法定责任准备金的基准利率较低,而会计准备金中评估利率高一些,就导致法定准备金要远高于会计准备金。

3.3偿二代体系

偿二代体系中,会计准备金调整时将偿一代的法定责任准备金变为“价值评估相应负债”。根据《精算实践标准》和保监会偿二代体系下保险公司监管规则,

寿险合同负债=最优估计准备金+风险边际

相应负债=寿险合同负债+剩余边际=最优估计准备金+风险边际+剩余边际

实际上寿险合同负债分为未决赔款准备金和未到期责任准备金两部分,前者直接按账面价值计,上式中寿险合同负债按未到期责任准备金。

上式中相应负债恰好等于会计报表中的保险合同准备金。

调整净资产=总资产-(保险合同准备金+其他负债)

对比偿一代和偿二代体系下的调整净资产,可知

偿二代调整净资产>偿一代调整净资产

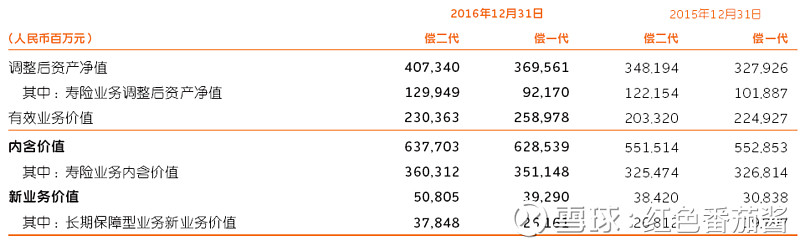

如中国平安2015-2016年度偿二代调整净资产较偿一代均大幅提升(还可以看到有效业务价值有所降低,但新业务价值大幅提升):

4.有效业务价值

偿一代和偿二代下的有效业务价值计算方法是一样的,都是对未来的可分配利润进行折现而来。

4.1可分配利润

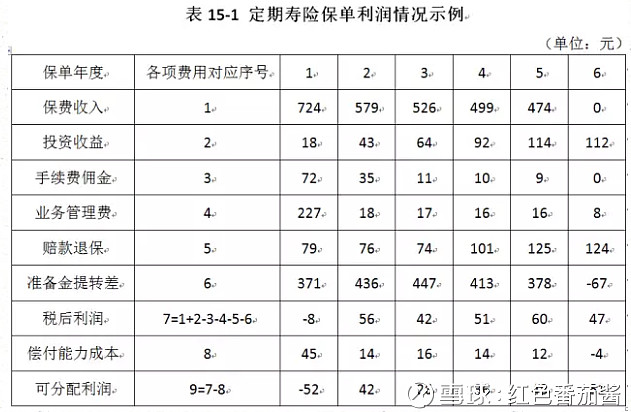

一份保单的可分配利润大致如下图所示

可分配利润=税后利润-要求资本成本

这其中值得一说的是其中占比较大的准备金一项,实际上该项取的并非会计准备金。

偿一代

来看下平安2015年的说法(2016年未具体说明):

“本公司在编制2015年度内含价值报告时,可分配利润所涉及的寿险业务相关合同负债按照当前偿付能力规定下的负债评估要求提取,而其中所得税的计算所涉及的寿险业务相关合同负债则按照《保险合同相关会计处理规定》(财会【2009】15号)的负债评估要求提取。”

中国太保2015的说法也类似:

“其中可分配利润是基于法定责任准备金和法定最低偿付能力计量标准而确定的。”

即计算可分配利润时负债部分是按照偿付体系来的,偿一代下就是法定责任准备金,所得税按平安说法则是会计体系。

偿二代

下图还是中国太保2016财报中的描述

根据这里的说法,可分配利润计算时采用的是相应负债、要求资本和保监会体系下的最低资本。实际上也就是《精算实践标准》中的相应负债、要求资本以及偿二代下的最低资本。

实际上偿二代在计算可分配利润时,采用了会计准备金计算原则(引入偿二代中没有的剩余边际)与偿二代准备金评估假设的新准备金,代替原有方法的法定准备金。

这样的话,参照上文叙述,偿二代下相应负债基本等于会计准备金。偿一代使用法定责任准备金,假设其他条件不变,偿二代下的可分配利润应该是增加的。

4.2要求资本和要求资本成本

偿二代和偿一代的不同之处还包括要求资本成本的计量发生了变化,即使税后利润一样,最后得到的可分配利润也不同,内含价值自然也不同。

要求资本成本是一个机会成本概念。

首先看要求资本。要求资本是根据监管要求为了保证未来能够进行赔付的资本金,这一部分资本不能分给股东;与之对应的部分是可以分给股东的,叫自由盈余。

《精算实践标准》中的定义为:要求资本,是指适用业务对应的所有资产市场价值中,扣除适用业务对应的所有负债,在评估日受到相关法律法规和公司内部管理的限制,不能分配给股东的金额。自由盈余,是指适用业务对应的资产市场价值中,扣除适用业务对应的所有负债,超过该适用业务要求资本的金额。

要求资本成本说的是这一部分资本本来可以分配给股东,股东可以拿去追求较高的收益率(内含价值计算中,平安寿险采用的股东收益率要求为11%),但由于监管要求不能分,所以可能只能拿到较低的收益率如5%(即总投资收益率)。

标准定义为:要求资本成本是指在评估时点适用业务的要求资本与其未来每期变化额(期末减期初)的现值之和,计算中需要考虑要求资本产生的未来税后投资收益。

例如要求资本为100元,5%的收益率一年后是105元;本来的话假如这100块钱放到别的地方是有11%收益率的,相当于现在只需要105/1.11=94.6元,这么多的钱实际上等同于100元,这一来二去就损失了5.4元,就叫做要求资本成本。

PS:要求资本是存量概念即时点值,要求资本成本是流量概念,是期间值。存量和流量的区别,用山神经常提到的比喻来说,前者类似蓄水池,后者是水龙头。准确说二者其实并不对应,前者的变化量才是流量概念,跟后者对应。实际上有下式:

要求资本成本=要求资本增长-要求资本税后投资收益。

4.2偿一代下的要求资本

偿一代下要求资本计算很简单。

要求资本/最低资本=偿付能力充足率,偿付能力充足率一般是由要求的,最好是大于150%,即有:

要求资本>=150%*最低资本

最低资本= a%×法定责任准备金+b%×风险保额

因此在偿一代下,保费越多,准备金提取越多,所需的要求资本也越多,即主要跟规模有关。

4.3偿二代下的要求资本

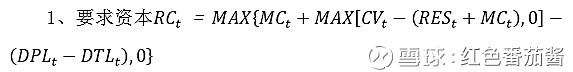

偿二代下最低资本和要求资本的计算较为复杂。

下式来自《精算实践标准》:

其中:MC为最低资本;CV为现金价值;RES为寿险合同负债;DPL为剩余边际;DTL = DPL * 依据保监会相关规定要求确定的税率。

最低资本比较麻烦,先看下其他几项:

现金价值:这部分也叫作解约退保金,即如果保户在保单有效期内退保就可以拿到这笔钱。为了保证保户利益,现金价值一般有个最低标准。

寿险合同负债:前面已经出现了,等于合理估计负债+风险边际

剩余边际:可以理解为寿险合同准备金-寿险合同负债,更详细的参见前一篇文章。

把上面的式子简化一下(假设要求资本>0)就是:

1)现金价值>=寿险合同负债+最低资本时:

要求资本=现金价值-寿险合同负债-税后剩余边际=现金价值-寿险合同准备金+剩余边际税

1)现金价值<寿险合同负债+最低资本时:

要求资本=最低资本-税后剩余边际

可见,在偿二代下,要求资本里是要减去剩余边际的。同等条件下,保单的剩余边际越大,要求资本就越小。

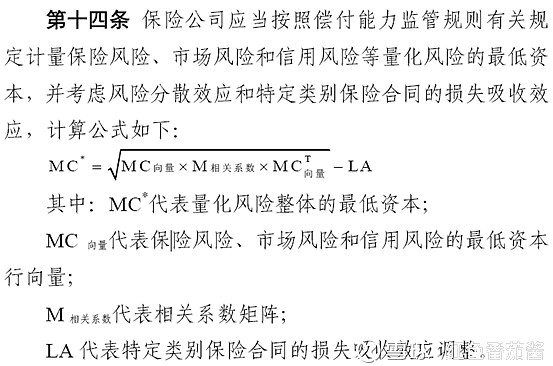

再来看最低资本。偿二代下计量较麻烦,最低资本包括三部分:

(一)量化风险最低资本,即保险风险、市场风险、信用风险对应的最低资本;

(二)控制风险最低资本,即控制风险对应的最低资本;

(三)附加资本,包括逆周期附加资本、国内系统重要性保险机构的附加资本、全球系统重要性保险机构的附加资本以及其他附加资本。

详细的计算式类似下图所示(量化风险部分),来自《保险公司偿付能力监管规则第2号:最低资本》

4.4偿一代和偿二代下的有效业务价值

前面已经提到,偿二代下,平安2015-2016的有效业务价值均有所下降,但新业务价值均大幅提升,这主要是源于产品结构的调整。

如下图所示,在四个险种中,短期险新业务价值略升,储蓄型略降,而长期保障型新业务价值大幅提升。在平安2016年中的新业务价值中,长期保障型产品占据了主要部分,也导致整体大幅提升。

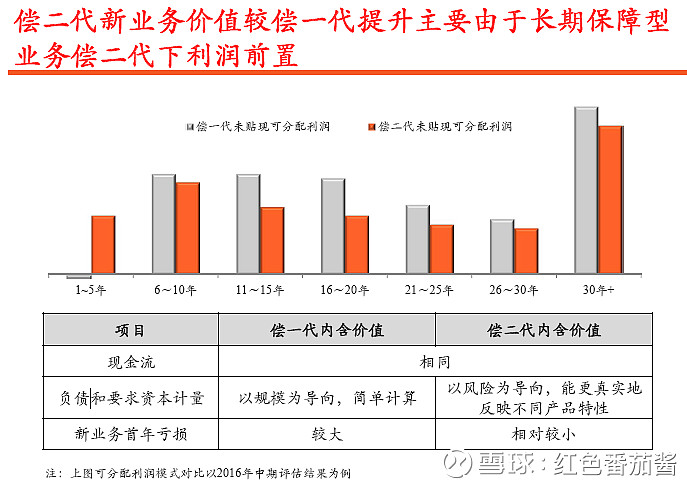

再看下偿一代和偿二代下可分配利润的分布模式。

可以看到,偿一代体系下1-5年可分配利润为负,到了偿二代体系下则大幅转正,但此后的可分配利润则都有所下降,即图中所说的利润前置。实际上还是同一份保单,只不过准则变更了而已。感觉像是猴子发香蕉的故事,由朝三暮四变成了朝四暮三。。。

前面关于内含价值起源的时候说,是因为当时准则导致利润后置前期利润为负才引入。感觉通过偿一代体系向偿二代体系的变更,似乎一举解决了该问题。市场上貌似也在平安的引领之下由之前只关注内含价值到现在还关注起剩余边际和净利润了。。。

5.偿一代&偿二代新业务价值贡献

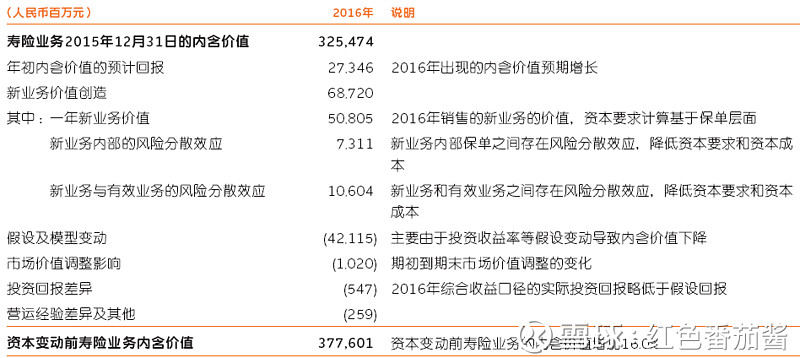

仅看寿险部分,下图为2016平安年报

2015年的内含价值已按偿二代重述,较偿一代略有减少。

新业务价值创造则是偿二代下新出现的一项,其中除了包括偿一代下的一年新业务价值(该部分较偿一代大幅提升),还包括风险分散效应(占比较大),因此较偿一代下单独的新业务价值提升幅度极大。

6.总结

偿二代相比偿一代,从简单粗暴限制规模到更加精细化计量风险,似乎是一个进步,不过这当然也是一个保监会和各家保险公司妥协出的方案。

从偿付能力来看,最低资本大幅提升了,实际资本也大幅提升了(偿付能力充足率貌似也都有所提升),而剩余边际则成了实际资本的一部分。

从内含价值来看,偿二代下可分配利润有所提升,要求资本中去除了剩余边际,利润比此前更具稳定性,长期保障型产品的价值大幅提升。各保险公司通过合理调整产品结构,销售更多的长期保障型产品,新业务价值也会有较大的增幅,而这也正是保监会的初衷吧。

最后看一下中国精算师协会的实际统计结果吧:

行业测试结果显示,相较于原《指引》下的价值评估结果,行业整体内含价值和新业务价值稳中有升,但不同公司、不同产品间的价值差异变得更为明显。以新业务价值为例,其涨幅中最关键的贡献来自于传统保障型产品。就分红险而言,行业整体结果也略有上升,且保障成分较高的产品升幅更为明显。而以中、短存续期万能险产品为代表的投资型险种的整体新业务价值相较于《指引》下的结果有下降。

《精算实践标准》见下: