研报学习:《豆粕跨期套利策略研究》

建信期货 农产品研究团队 余兰兰 林贞磊 王海峰

一、豆粕产业逻辑与季节性走势

豆粕的产业链可以大致分为上中下游三个环节。

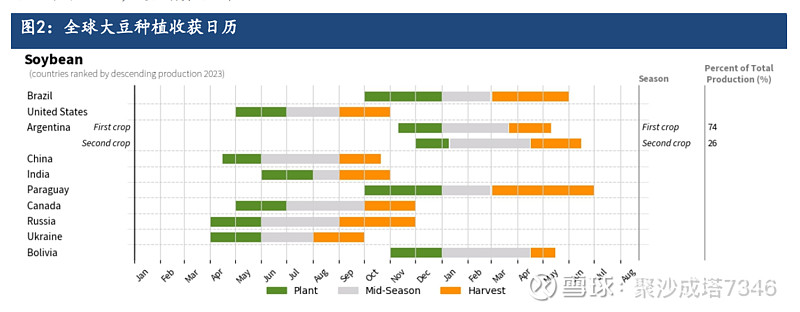

上游:主要是大豆的种植及收获,我国进入油厂的大豆基本上均是进口大豆,其中 90%以上的来源国是美国、巴西、阿根廷,故每年影响盘面的大豆种植期题材有两个,分别是北半球美国的种植期(5-9 月)和南半球巴西的种植期(10-2 月)、阿根廷的种植期(11-3 月)。大豆生长期相对比较需要水分,特别是开花结荚、灌浆期对降雨量及土壤墒情的要求较高,同时也惧怕持续高温的气候,这 一阶段也是天气题材最活跃的时刻。

中游:主要是大豆的压榨,我国大豆油厂主要集中在东部沿海一带,年加工量接近1亿吨,其中主要的副产品便是豆粕及豆油,一般而言进口大豆根据属地和品质不同,出粕率大约在 78%-79%左右。

下游:豆粕的消费主要集中在饲料添加,其主要作为饲料中的蛋白原料,给 予动物生长以必备的营养,在价差合适的情况下,可以同其他蛋白饲料进行替代, 包括菜粕、花生粕、棉粕等杂粕。而下游需求的大头主要集中在猪饲料、肉鸡饲 料、蛋鸡饲料、水产料、反刍料等。

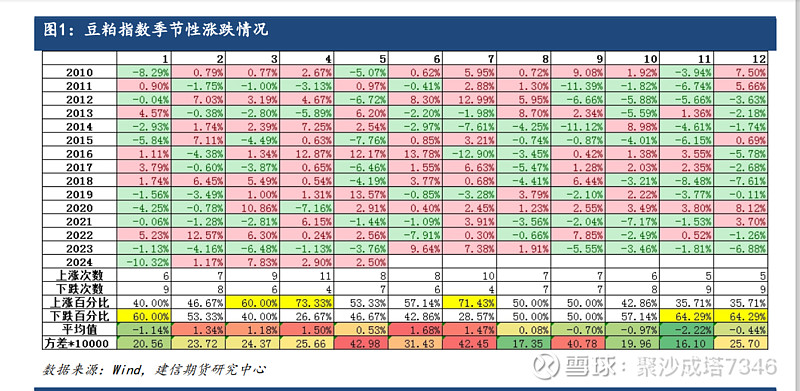

季节性方面,下表汇总了从 2010 年以来豆粕指数逐月的涨跌情况。

可以看到 3 月、4 月、7 月,豆粕上涨概率较大;而 11 月、12 月、1 月,豆粕下跌概率较大。通过方差来看,5 月、7 月、9 月较高,意味着在这些月份内,豆粕往往波动 幅度更大一些。

首先来看一下容易上涨的月份,3-4 月其实是题材的切换期,其中南美基本定产,前期天气题材将可能通过USDA 报告数值中的预期差来影响盘面,而市场逐步将关注度切换至北美市场,考虑到 3 月末有种植面积报告、4 月开始陆续发布播种进度报告,故这一阶段的方差也相对较大,另外这一阶段国内豆粕的库存基本处于季节性低点,大量采购的南美大豆一般会在4月中旬后陆续到港,而倘若由于物流、海关等问题的影响,也极易造成国内豆粕供需短期的失衡,进而引发上涨。另一个极易上涨的月份是7月,刚刚说到大豆生长的关键期在于开花结荚和灌浆期,在北半球就是7月中到8月中的时间段,其实几乎每年无论最后单产如何,生长期或多或少会有一些高温或干旱的情况,盘面会更多选择提前且超额反映,体现在期货价格上就容易偏强且方差加剧。

再者来看一下容易下跌的月份,其中 11 月下跌均值较高、方差较小,说明该月下跌的可能性相对更大。11 月市场已经消化了美豆供应端的题材,更多转向美豆出口需求题材以及巴西天气问题,相对而言由于南美市场不像 USDA,并没有特别官方的每周发布的优良率报告,且各家机构对于种植进度、单产预估各不相同,造成市场的指引性相对北半球种植期会更弱一些,天气题材活跃性会稍小,另外国内豆粕市场进入相对淡季,也很难出现需求带动价格的基本面情况。

最后再看一下方差,7 月波动较大的原因刚刚已有阐述(USDA报告和天气题材),9 月的原因其实也类似,由于这一阶段美豆基本步入收获期,市场对于最终定产的分歧较大,而 9 月USDA 报告中关于种植面积及单产的调整及 9 月末库存报告,也常常会造成盘面波动加剧。而 5 月博弈更多的则是集中在种植进度及预期面积的调整上。

二、主力合约价差的季节性规律

选取近十年豆粕 9-1 价差数据发现,80%的最终区间在(-85,215),50%的最终区间在(-50,150),而近两年出现极端情况,2022 年交割月前价差在 606,2023年最终价差在 793,其更多反应的是现货紧缺、而远期增产的基本面。值得注意的是,在 6 月大部分年份里 9-1 价差为负,而最终 9-1 价差为负的仅占比 20%。从季节性统计规律也可以看出,在过去十年内有 90%的时间,7 月 9-1价差是上涨的、8 月绝大部分也有上涨预期,其更多的是由于7-8 月是美豆生长的关键时期,无论最终单产结果如果,大部分时间或多或少都有天气题材及炒作,这更容易带动 9 月合约的期货价格。

选取近十年豆粕 1-5 价差数据发现,80%的最终区间在(-150,230),50%的最

终区间在(90,230),近两年同样出现极端情况,2022 年交割月前价差在 752,2023 年最终价差在 630,同样也是反应的远期增产的基本面。

从季节性来看,在 9 月前的大部分年份里 1-5 价差在 200 左右是平均正常水平,而在 10、11 月 1-5 价差有较大概率下跌,特别是 10 月,在过去 9 年里有 8年是下跌的,其中主要原因是 10 月 USDA 供需报告基本给美豆定产,后续直到 1月才会去调整产量端水平,多头故事阶段性叙述完毕,另外也考虑到近些年巴西大豆逐年扩面积且有增产预期,近月合约在此期间的压力逐步增大。

选取近十年豆粕 5-9 价差数据发现,80%的最终区间在(50,-150),50%的最终区间在(-50,-100),极端情况出现的比较少,2022 年交割月前价差在 107,2023 年最终价差在 157,已经处于历史上偏高的水平。

从季节性来看,在 2 月前的大部分年份里 5-9 价差在 0 左右是平均正常水平,即两者之间没有显著的升贴水关系,而 2 月中旬之后 5-9 价差的波动率明显放大,更多是收到巴西收获、阿根廷天气及后续巴西大豆 FOB 报价变动的影响。从数据统计上来看,在 12 月 1-5 价差有较大概率下跌,在过去 11 年里有 10 年是下跌的,而在随后的 1 月 1-5 价差有较大概率回暖,在过去 11 年里有 8 年是上涨的。

三、价差走势的驱动因素

从历史上看,近两年频繁发生极端价差,正如 22 年、23 年的 9-1 价差、1-5价差最终都落在 600 点以上,刷新了历史极高的位置,而发生极端价差的原因主要总结为以下几点:

1.国际大豆市场处于极端近紧远松的供需格局,彼时美豆期末库存预估仅在2 亿蒲附近甚至更低,而大豆价格较高,这就导致了远期扩种增产的预期较强,正套的逻辑始终持续。

2.豆粕现货供需错配,价格高企,就比如 22 年的四季度,进口到港量极低,从当年的 9 月起至 12 月中旬豆粕库存水平一直位于近些年来最低水平,现货价格也一度上冲至 6000 元/吨,考虑到豆粕的供应是需要较长时间去缓解,从订船到清关再到压榨的时间通常在 2 个月甚至以上,故短期难以调节的供应短缺也容易造成期货向上寻找回归,进而造成价差的极端值。

而从当下的基本面出发,国际大豆市场已经逐步由中性走向宽松,预计今年开始,极端正向价差出现的概率将会大大降低,而现货端的供需是否错配则需关注周度库存及走货情况,考虑到当下正处于 5-8 月的豆粕季节性累库期,暂时也看不到这一端的驱动。未来是 9-1 价差波动率放大的窗口期,主要变量就集中在美国天气端,当下美国新季大豆种植良好,优良率较高,近月合约相对承压,换而言之,未来可能存在天气转差的空间进而带动近月合约,需实时关注 7-8 月的天气预报。

更远期来看,做价差策略可以考虑的基本面驱动因素包括:

1. 短期豆粕由于清关问题、港口延误问题等,造成的供应紧张,是存在潜在的正套机会。

2. 在交割月前,豆粕库存仍然偏高,而远月合约相对是由进口成本定价,在国外基本面不大的情况下,存在潜在的反套机会,但相对速度及弹性不及正套。

3. 在南北半球的天气题材窗口下,实时关注干旱及温度情况,此时容易造成近月合约相对的强势。例如 9-1 价差在 7 月、1-5 价差在 12 月、5-9 价差在 1月通常都会偏强。

4. 未来国际大豆市场可能逐步转向供应过剩,而低价抑制下一年度的种植面积,之前维持的反向市场的格局或有逐步向正向市场转变。

备注:

土壤墒情是指土壤的湿度情况,对于农作物生长至关重要。土壤墒情一般可分五个等级:重度干旱、中度干旱、轻度干旱、适宜墒情、过大墒情。