随着信息传播的加快,基金研究变得越来越“卷“,业绩冒头的新人基金经理越来越受到大家的发掘与关注。

其实,如果大家不特别追求短期特别拔尖的投资收益,那么在长跑老将中进行细细的挖掘,还是能够找到一些业绩不错但管理规模并不高的老司机,安信基金陈一峰就是这样一位值得关注的基金经理。

一、长期业绩不俗,管理规模不足百亿

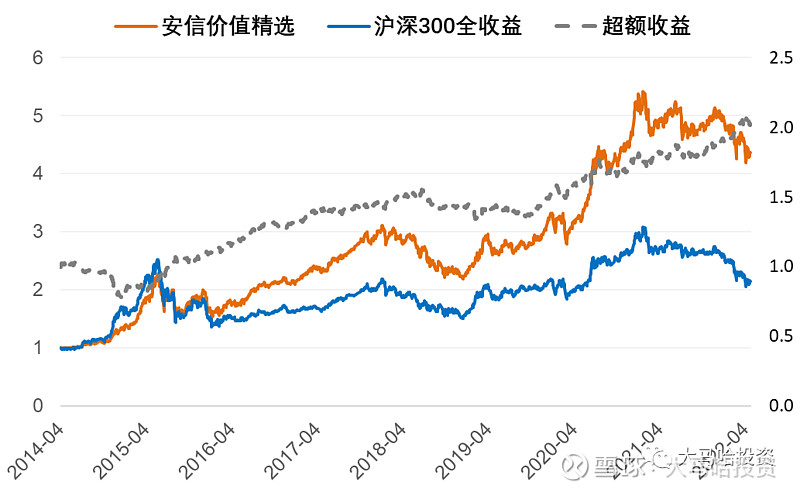

陈一峰是安信基金的总经理助理兼研究总监,于2014年4月21日开始担任安信价值精选的基金经理至今,已积累了8年的投资管理经验。在任职安信价值精选期间,陈一峰取得了336.2%的投资收益,折合年化19.9%;同期沪深300全收益指数的投资收益为114.3%,折合年化9.84%。陈一峰在这8年多的时间里相对沪深300全收益取得了年化9.15%的超额收益。

这一业绩相当不错,同期谢治宇、张坤和朱少醒三位顶流相对沪深300全收益的年化超额分别为10.55%、10.52%和6.19%,陈一峰的任职业绩略低于谢治宇和张坤,显著优于朱少醒。

相对上述顶流,陈一峰更为难能可贵的是,其任职业绩相对沪深300全收益指数的超额收益非常稳定,具体可参考下图。

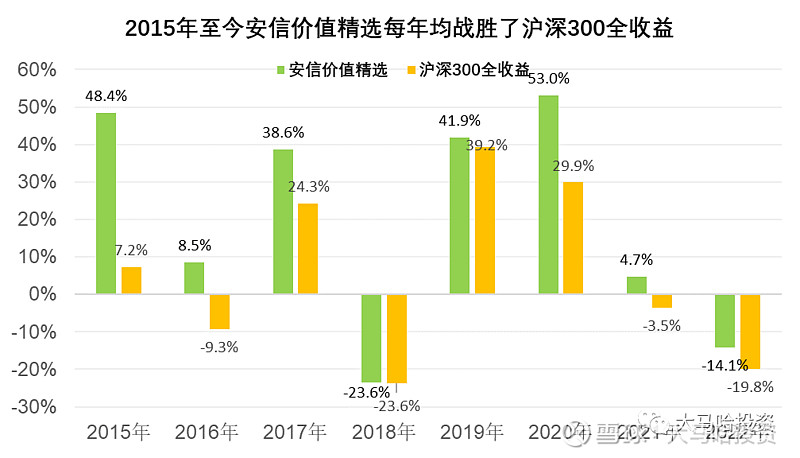

如果再落实到各年度,2015年至今安信价值精选已连续8个自然年度战胜了沪深300全收益指数,这是一件相当不容易的事情,上述提到的顶流基金经理均未能做到这一点。这意味大家如果不追求特别极致的短期收益,持有安信价值精选的投资体验大概率是相当不错的,在较短的时间维度中均能跑赢大盘指数。

目前,陈一峰共管理5只基金产品,合计管理管理规模仅94.61亿,如果说管理规模是一个基金经理的估值,结合陈一峰上述出彩的长期投资业绩,我认为陈一峰是一位被显著低估的基金经理。

二、注重估值,均衡风格,自下而上

说到陈一峰的投资风格,不得不提起当前大热的基金经理姜诚(中泰资管),陈一峰是姜诚的弟子(出处可参见:姜老板),2016年之前姜诚在安信基金工作过相当长的一段时间,并管理过安信平稳增长和安信消费医药主题两只产品。

众所周知,姜诚是一位非常注重估值保护的基金经理,陈一峰也延续了姜诚这一风格特点,他在定期报告中对其核心投资思路总结为一句话,即:“选择便宜的好公司”。由此可见,陈一峰把估值放在了一个相当重要的位置,面对2019-2021年高估值板块持续的行情演绎,他在2021年的年报展望中提到:

陈一峰:目前A股市场整体估值处于历史平均水平,但有一批公司的估值处于历史极高水平,同时又有一批公司处于历史极低状态。面临这种局面,展望未来2-3年,A股市场的这种分化或将收敛,高估值的公司的未来没有大家想的那么好,低估值公司也没有大家想的那么差,股票市场依然是可为的。…所以站在三年的维度,依然有相当部分的优秀公司的内在价值没有得到市场认可,不断挖掘此类公司的投资机会是我们未来收益实现的重要途径。

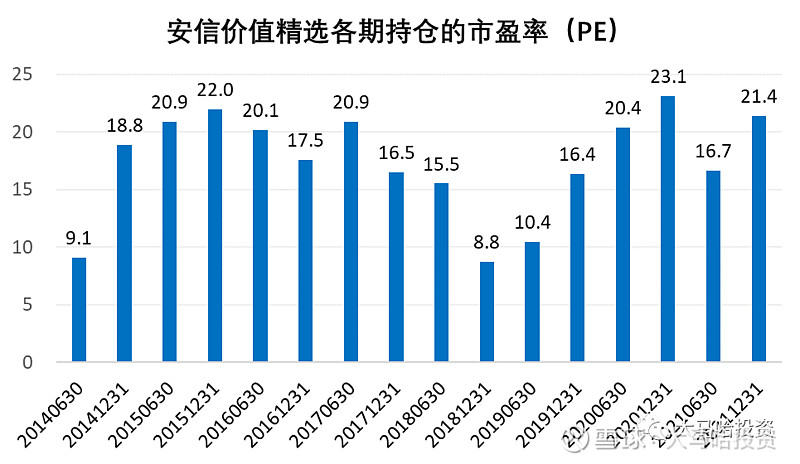

从陈一峰各期持仓的市盈率来看,2014年至今陈一峰各期持仓的整体市盈率均保持在25倍以内,大多处于15-25倍区间。值得一提的是,在2019年以来的结构性行情中,陈一峰将组合整体市盈率由2018年年底的8.8倍提升到2020年年底的23.1倍,对照同期沪深300指数的涨幅,陈一峰在这期间的估值容忍度有所提升。

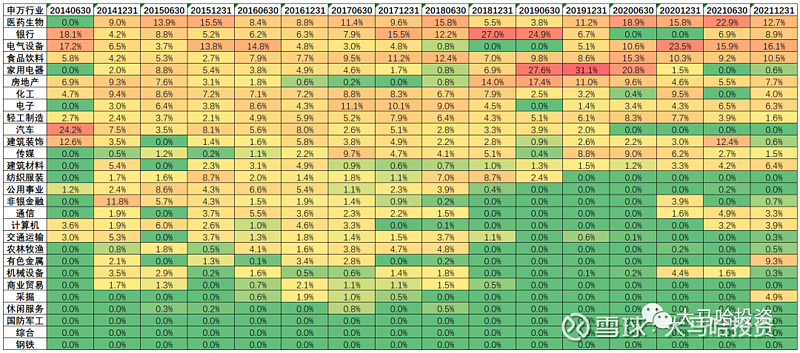

结合安信价值精选相对沪深300全收益指数稳定的超额收益曲线,以及中短期平淡如水的业绩,很容易推断出陈一峰是一位均衡型基金经理,这从陈一峰各期持仓的行业分布中得到了很好的呈现。从陈一峰任职安信价值精选期间的行业持仓分布情况来看,他偏爱的前五大权重行业价值和成长风格兼具,具体分别为医药生物、银行、电气设备、食品饮料和家用电器,在单一行业的最大持仓比例保持在30%以内。

这一点与姜诚过于偏重于低估值板块有着明显差异,更为均衡的投资风格会拥有更佳的投资体验,降低投资面临的逆风期。

至于选股层面,陈一峰遵循着自下而上的投资选股思路,前几年他在定期报告中表示:

陈一峰:我们一直坚持自下而上的投资选股思路,在充分研究公司商业模式,竞争优势,公司成长空间,行业竞争格局的背景下,结合估值水平,注重安全边际,选择低估值的价值股和合理估值的成长股,总结成一句话就是:“好公司,好价格,买入并持有,赚钱是大概率事件”。

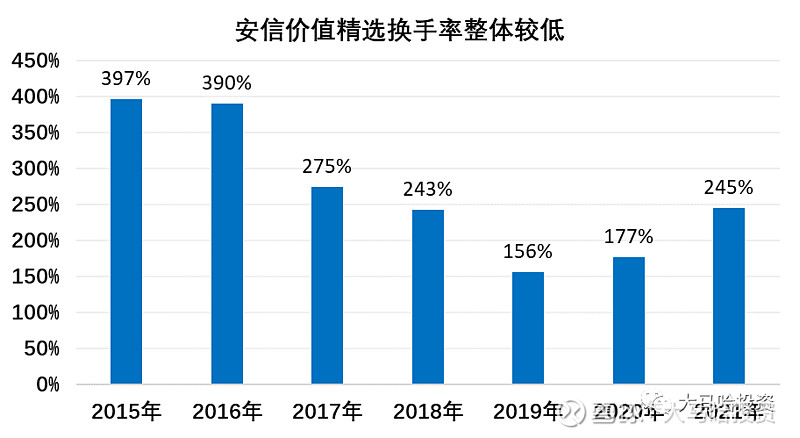

从其投资操作来看,我认为陈一峰比较好的遵循着上述选股思路,几乎不择时(2014年年底以来的平均股票仓位保持在90%+),其投资换手率整体偏低,除2015-2016年整体偏高外,2017年之后陈一峰的双边换手率均保持在300%以内。2019-2021年陈一峰的换手率与其师傅姜诚基本相当。

如果将陈一峰的投资业绩按照选股收益和交易收益进行拆分,2014年7月至2021年12月底,陈一峰取得了399.9%的投资回报,其中选股收益贡献了328.48%,交易收益仅贡献16.67%,选股收益贡献了投资回报的绝大部分,这说明陈一峰具有较为不错的选股能力。

随着陈一峰对选股能力越来越驾轻就熟,他也大幅提升了基金的持仓集中度。2018年之前他各期持仓前十大持仓占比平均不足40%,2019年及之后这一数值已被显著提升到70%左右。

三、不躺平,对市场保持敏锐跟踪

对于秉承自下而上的均衡型基金经理,大家最容易想到的就是“躺平”。如果细究陈一峰的投资特点,尽管其换手率并不高,但他却与“躺平”一词不搭界,是一位非常勤奋且时刻保持思考的基金经理。

(1)勤于调研

陈一峰在公开访谈中表示自己非常勤于调研上市公司,每年调研上市公司高达百次,认为通过调研可以让自己获得更多有价值的一手信息。陈一峰表示:

陈一峰:调研不是研究的全部,但是其中非常重要的一部分。我们注重扎实的公司研究过程,注重逻辑分析和调研的有机结合。在逻辑分析层面,我们会从产业、企业等多个角度分析公司,包括行业的盈利模式、产业链状态、产品与客户特点,企业的历史表现、竞争战略及竞争优势等。在分析中,我们会结合财务分析和经营分析,辨析财务背后的经营实质。在调研层面,对重点关注的公司,我们会多次与公司的管理层、执行层、上下游及行业专家密切交流,同时注意后续的跟踪和信息更新。虽然公司类别不同、生命周期阶段不同,调研的重要性不同,但调研仍是我们了解产业和公司的非常重要的途径,而过度依赖二手信息会增加我们投资的风险。

(2)紧密跟踪市场

2019-2021年的结构性型对于注重估值保护的基金经理而言显得颇不友好。

面对这样长时间处于逆风期的市场,像曹名长及姜诚等选择了坚守;而陈一峰则选择微调以去适应市场的变化,在保持均衡及注重估值的投资风格底色不变的同时,加大了对于成长型板块的配置力度。

在本轮结构性行情的早期(2019年下半年),陈一峰便意识到市场较之此前的不一样之处,他在定期报告中表示:

2019二季报:我们在研究上保持勤勉,重点关注的股票数量相比以往更为集中,我们的研究会往更深处走,更多地瞄准90分以上的优秀企业,相对舍弃70-80分的公司。二季度本基金仓位变动不大,继续加大了家电行业的股票配置,小幅提高了股票持仓的集中度。我们目前相对看好的公司主要集中在家电、地产、银行、食品饮料等细分行业。

2019年三季报:按照历史的规律看,在未来可能有些事情和以往不同,主要是经济增速的中枢会比原来下降很多,名义GDP增速中枢可能会在7%以下。在宏观经济增速放缓的背景中,优秀的企业会逐渐地扩大优势,未来可能经过三、四次产能周期就能显著提高市场集中度,不少行业可以提升到和国外差不多的水平,甚至具有全球的竞争力。在这种变化下,好公司更加值得重视,好公司的投资机会更加值得珍惜。我们始终把注意力专注在90分以上的优秀企业上,并耐心等待比较恰当和划算的投资时机,在有足够安全边际的保护下买一份未来很有价值的资产,通过对组合的持续优化和耐心等待,相信未来能够带来不错的长期回报。

由此可见,在2019年陈一峰就表达了对于优质龙头公司的重视,而优质龙头恰好就是本轮行情的主题。与一些基金经理于2021年开始风格漂移追高新能源存在显著不同的是,陈一峰在较早的时候就较为准确的预判到了市场的变化,并在保持均衡投资风格基本稳定的同时,小幅度的提升了组合的整体估值的容忍度。

这一转变为安信价值精选贡献了较多的超额收益。

在2019年四季度宁德时代股价启动伊始陈一峰便对该股票进行重仓(2019年Q4持有宁德时代的比例为5.1%),并于2020年上半年进一步加仓至10%以上。

另外他还在2021年的Q1对贵州茅台进行了重仓,尽管未能完整的享受到贵州茅台的戴维斯双击过程,但好歹也享受到了茅台的鱼尾行情。

经测算,陈一峰在宁王和茅台这两只股票上的成功投资为2020年的投资业绩贡献颇丰,若无在这两只股票上的成功投资,陈一峰2020年的投资业绩将会较当前水平减少15%以上。

(3)持仓风格偏右侧

陈一峰紧密跟踪市场的特质也决定了其偏右侧的投资风格,这与姜诚偏左侧的投资风格存在着很大的不同。

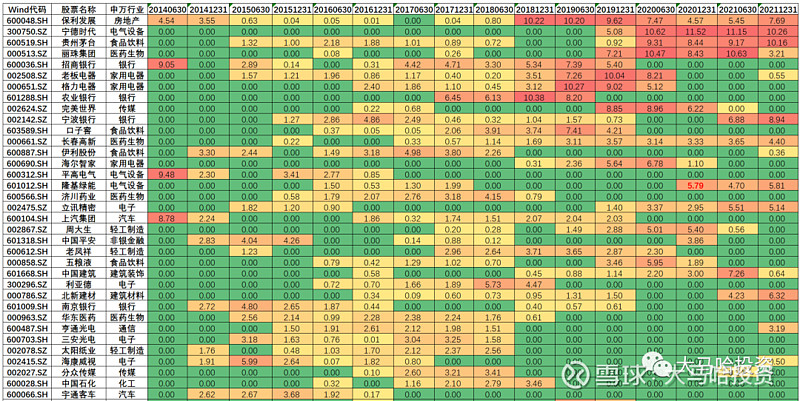

下表列出了陈一峰管理的安信价值精选各期重仓股票及持仓情况。

像他在宁德时代及贵州茅台上的投资,均为比较典型的右侧投资;此外他在2020年四季度建仓了隆基股份,也是典型的右侧投资。

另外像今年开年以来的价值板块走强行情,陈一峰也进行了相应调整。去年年底,安信价值精选在金融+地产+建筑三大板块的持仓占比为18.03%,到了一季度这一比例被提升到了33.53%,这一操作也为基金业绩带来了显著的正贡献。经测算可发现,若安信价值精选持有年初持仓不变至今(20220516),那么基金净值将下跌17.72%(不考虑现金仓位及各种运作费率),而同期安信价值精选下跌14.12%,要优于上述跌幅。

右侧投资最怕追高,像2021年下半年追捧新能源的基金经理就损失惨重。尽管在过去几年的时间里陈一峰的右侧交易做得较为成功,但也偶有“追高”的情况,比如像他在2021年四季度开始重仓隆基股份,在他持有期间几乎为0收益,隆基作为一只2018年以来的10倍股,在该票上面赚取0收益着实算不上多成功。

四、小结

陈一峰是一位自下而上且注重估值的均衡型基金经理,对照其长期业绩以及不足百亿的管理规模,他是一位被市场低估的基金经理。

同时,陈一峰也是一位勤奋且紧密跟踪市场的基金经理,面对最近几年市场愈演愈烈的结构性行情,他在保持组合的均衡投资风格以及适应市场变化两者之间努力保持着微妙的平衡,并取得了很好的效果。我想也正是因为有了他紧密跟踪市场的这些努力,才使得他保持了2015年以来每个自然年度相对沪深300全收益指数八连胜记录。当然从另一方面来说,他的这些努力也可能会成为未来业绩的风险点,比如对市场的偏好判断失败,也可能导致阶段性落后市场的情形。

鉴于陈一峰的长期出色历史业绩记录,适中的管理规模以及中短期并不冒尖的业绩,我认为他适合作为大家的底仓基金经理,作为组合中类沪深300指数增强的主动指增产品,这可以显著提升组合的业绩稳定性。

全文完!本文的所有统计数据均来源于Choice,原创不易,如果此文对大家有帮助,欢迎点赞、评论、收藏、关注及转发五连击,感谢大家的支持~

免责声明:以上内容仅供参考,并不构成投资建议。基金有风险,投资需谨慎。