前段时间某三方推出的金选投顾中,6家基金公司构建的基金组合有5家不约而同地选择了同一位基金经理管理的产品,即财通资管的姜永明。这引发了我的极大好奇,是什么样的基金经理备受投顾青睐?姜永明的公开资料并不多,本文试图对这位低调的基金经理进行分析。

一、从业背景&产品业绩

公开资料显示,姜永明于2018年12月加入财通资管,任公司的总助兼权益投资总监,是财通资管负责主动权益投资的一把手。在入职财通资管之前,姜永明在平安资管工作,短短九年时间由研究员做到了股票投资部的负责人,晋升速度不可谓不快。

目前姜永明共管理了6只基金产品,截至2021年12月31日,合计管理规模为160.26亿元,其中财通资管价值成长(005680)是姜永明的代表作,自姜永明任职至今取得了非常不俗的投资回报。

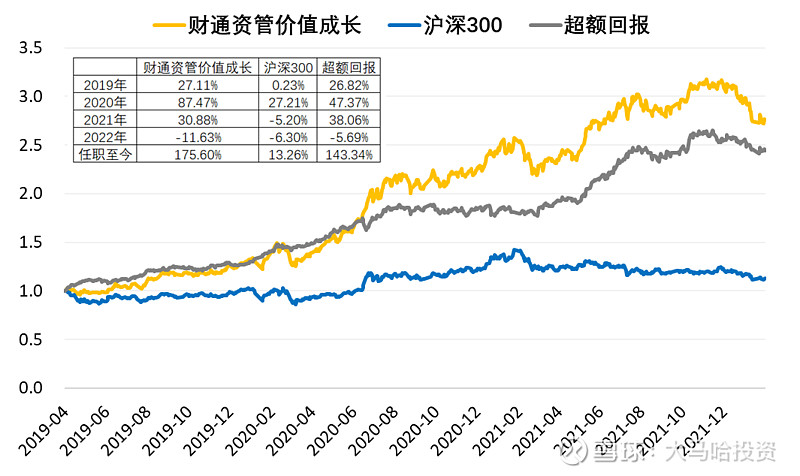

2019年4月18日至今,财通资管价值成长取得了175.6%的投资收益,而同期沪深300的投资回报仅13.68%,该基金在不到3年的时间里相对沪深300取得了142.43%的超额收益。

数据统计区间:20190418-20220217

在过去3年这样的震荡市场中,这一投资业绩是非常惊人的,甚至超越了不少顶流的表现。

将姜永明这一期间的投资业绩同2019年3月及之前成立的971只主动基金(股票型+偏股混合型)的同期业绩进行对比,其业绩处于前4%分位!

此外他还管理了几只一年持有期产品,比如像财通资管宸瑞一年持有(010413)。在宸瑞的第一个持有期间(20210120-20220120),该产品录得了15.51%的投资回报,大幅超越同期沪深300指数-11.29%的业绩表现,可谓用实力赢得了市场口碑。

事实上,这种一年持有期产品的设置,即每一笔申购都需要在锁定一年后开放赎回,可以帮助投资者减少追涨杀跌的操作,提升长期投资的胜率。

二、投资理念:自上而下与自下而上相结合,均衡,追求长期复合绝对收益

姜永明是一位非常低调的基金经理,几乎没有任何的公开访谈。通过对他在网上只言片语以及定期报告观点的整理,可以对其投资理念有一个粗略的了解。

浏览财通资管价值成长的定期报告,发现在定期报告中较为典型的观点是:

2021年一季报:报告期内,组合继续采用"自上而下"和"自下而上"相结合策略,精选行业和个股,板块配置适度均衡,结合市场行情减持了部分高估值的强势板块和个股,如食品饮料等,增配了疫情受损但随着经济常态化有望加速修复、公司基本面显著改善、估值性价比较高的部分优质标的,不断优化组合以提升风险调整后收益水平。

2021年四季报:报告期内本基金股票仓位较为稳定,继续坚持自下而上精选个股的操作理念。重仓标的其净值占比有增有减,但品种相对稳定。市场调整过程中,我们在科技、医药、消费三个成长型板块中,进一步增配了高成长和较高确定性的公司,如消费电子、半导体、创新药、原料药和部分Alpha逻辑的高端/次高端白酒等。从行业分布看,本基金在组合中重点配置了计算机、电子、食品饮料、通信、医药生物等板块。

“自上而下”与“自下而上”相结合。自上而下主要体现在姜永明对行业配置的选择上,注重选择拥有较高确定成长的行业,换句话说,就是“赚长期业绩增长的钱”。鉴于此,财通资管价值成长主要投向了计算机、食品饮料、电子、通信及化工等“长牛”型板块。自下而上则主要体现在景气行业中挑选优质公司进行长期持有,姜永明在个股的选择上主要遵循了“GARP”策略,即以合理的价格买成长性不错的公司,因此对于估值已经透支未来成长性的公司,姜永明会选择进行减持。

注重投资组合的均衡配置。姜永明对于组合的均衡配置主要体现在三个方面:(1)行业配置相对分散,对于看好的行业,最大持仓比例不会超过30%;(2)左侧交易和右侧交易兼顾。换言之在姜永明的组合里,既会有弱势股(过去表现不好但预期未来会表现好的股票),也会有强势股(过去表现好且预期未来也会表现好的股票);(3)组合个股股价驱动因素相对分散。我对这一点的理解为组合中的个股股价背后的驱动因素具有低相关性,不会出现同涨同跌,这样的话组合中的个股经常会出现东边不亮西边亮的情况,从而让组合业绩表现得更为平稳。

注重估值及控制回撤,追求长期复合绝对收益。姜永明出身险资,因此其对于绝对收益的追求是与生俱来的,非常注重对于组合回撤的控制。从公开数据来看,为控制回撤,姜永明会非常强调安全边际,注重控制组合的整体估值水平。在实际操作过程中,也会特别强调对于夏普比率和波动率的考核。

三、投资风格及特点

尽管在能找到的资料中,姜永明对其投资理念表述不多,但梳理数据之后,还是能够清楚的感受到其鲜明的投资特点。

(1)淡化择时

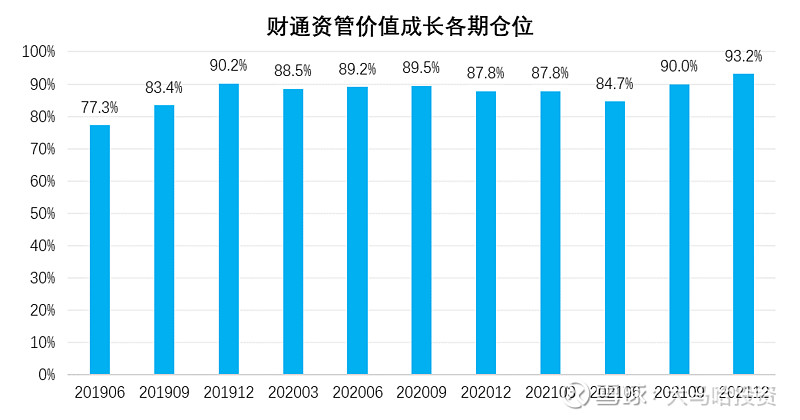

在姜永明的投资框架中,尽管有自上而下的成分,但他并不太注重择时,其各期持仓仓位一直稳定在较高水平。2019年6月至今财通资管价值成长各期股票仓位均值高达87.4%。

(2)行业配置分散偏成长

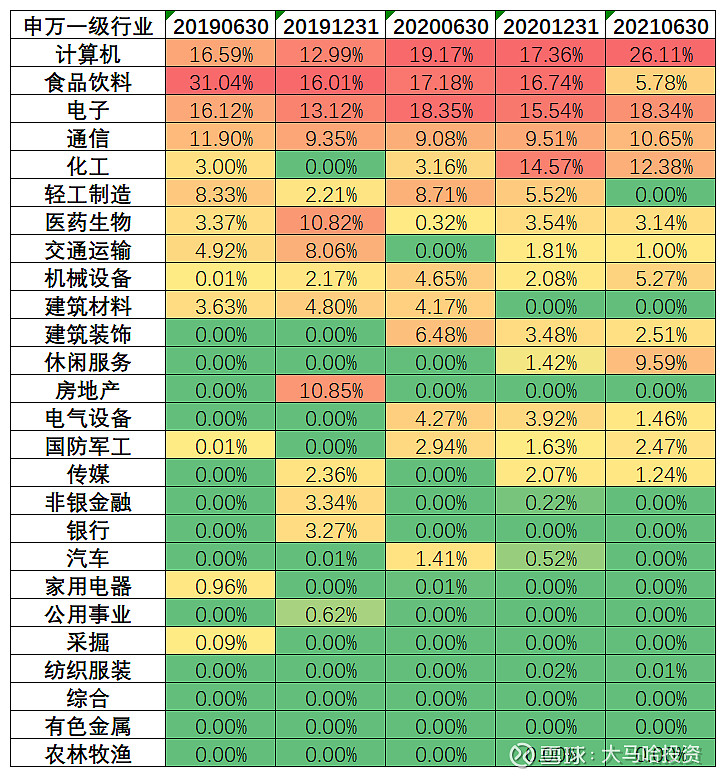

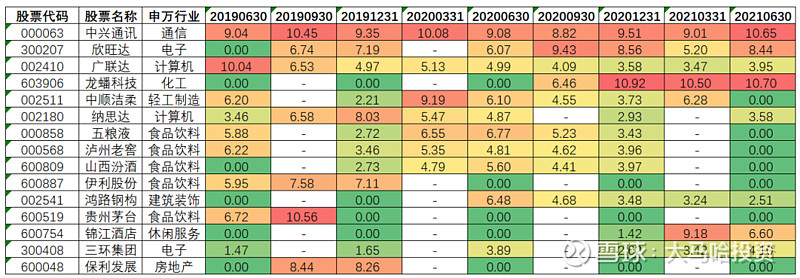

下表列出了姜永明管理的财通资管价值成长各期持仓申万行业分布情况,不难发现:

行业投资相对分散。在财通资管的过往产品材料中,提到对于行业的配置比例一般不会超过30%。从财通资管价值成长的行业分布来看,其很好的遵循了这一原则。除2019年6月30日在食品饮料板块上的配置比例略微超过30%外,其他时候在各行业上的配置比例均处于30%以内。

偏爱“长牛”行业。尽管姜永明行业投向分散,不过回溯过往披露信息,其主要偏爱的行业仍然是科技和大消费这样的拥有长期确定性增长的行业。2019年以来上述重仓行业表现突出,好的赛道为基金业绩贡献颇多。

(3)换手率偏低,强调大概率的正确

财通资管价值成长2019年下半年、2020年上半年、2020年下半年和2021年上半年的换手率分别为295%、955%、174%和158%,不难发现除2020年上半年外,其他时候的换手率大多处于较低水平。

至于2020年上半年极高的换手率,我翻阅了当时的定期报告,这主要是因为在2020年上半年投资者对该基金进行了非常大量的申赎操作。2020年年初该基金总份额为1.2亿份,6月底该基金总份额为2.86亿份,然而在这期间投资申购了该基金16.9亿份,赎回该基金高达15.23亿份,远超出基金规模的申赎金额使得产品被动出现了异常高的换手率。

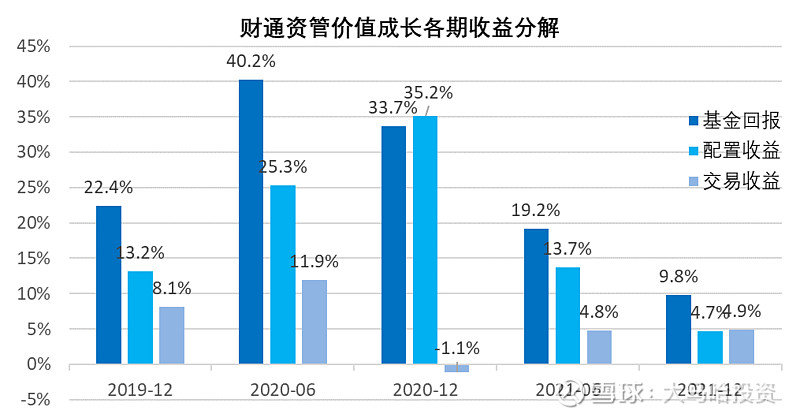

尽管姜永明的换手率不算高,但他却把换手率较好的转化为了产品的投资回报。如果将财通资管价值成长2019年7月初至去年年底的收益进行拆分,可发现这期间,财通资管价值成长获得了200.28%的投资回报,其中配置收益(采用基金年报和半年报的全部持仓数据计算模拟净值)为131.06%,交易收益则贡献了29.96%。具体到各个半年度,可发现除了2020年下半年外,其他各期的交易收益均为正值,这进一步说明了姜永明对个股买卖时点具有不错的把握能力。

(4)左侧布局,个股投资成功率高

姜永明选股能力突出,强调基于“价值”的尺度去衡量“价格”,个股投资成功率较高。我测算了一下,201907-202112期间财通资管价值成长的配置收益为131.06%,单就这一配置收益而言,也要跑赢同期市场70%以上基金的业绩表现。

下表列出了姜永明的重仓持股,其中这些个股中大多数的投资操作均显得较为成功。比如像欣旺达、广联达、龙蟠科技、中顺洁柔、五粮液、泸州老窖、山西汾酒和鸿路钢构等个股,在姜永明持有期间均涨幅显著。

而姜永明在白酒股上及中顺洁柔等个股上的减仓操作在事后看来显得恰到好处,这也再次表明基金经理对个股研究深度足够透彻。

四、总结

姜永明公开投资业绩时间虽不长,然而却展现出非常出色的投资业绩,堪称“隐形的顶流”。总结下来我认为该基金经理具有以下几个突出特点:

(1)姜永明是一位自上而下与自下而上兼顾的基金经理。一方面他通过自上而下的方式选择“长牛”行业,以获取行业配置带来的Beta收益;另一方面他擅长左侧布局,通过深度研究、中长期持有,进一步获取个股选择带来的Alpha收益。

(2)尽管姜永明强调组合的均衡性,不过从实际投向来看其偏爱的行业则主要为大消费和科技这样的成长板块,这样的行业配置使得姜永明持仓的整体估值水平呈现出偏高的状态。因此,我认为可以将姜永明定义为一个均衡偏成长型或成长型基金经理。

(3)姜永明在投资过程会注重安全边际,注重控制回撤。出于险资背景,姜永明是一位非常强调控制回撤的基金经理,对于个股的投资安全边际非常看重,像他2021年一季度清仓白酒以及在一些个股上及时的清仓操作,为降低组合回撤及提升基金投资回报贡献显著。

短期来说,姜永明的产品不会跑在前面,但是拉长时间来看,能带来良好的持有体验。而这种均衡偏成长的风格,在市场呈现出结构性行情的震荡市中,将有望在长期表现出更好的稳定性。

全文完!本文的所有统计数据均来源于Choice,原创不易,如果此文对大家有帮助,欢迎点赞、评论、转发、收藏、关注五连击。