在成长股持续火热的当下,价值风格投资坐了冷板凳,我们通过对几只价值风格基金的深度剖析,希望让大家对价值风格有进一步的理解,在火爆的市场行情中也多一分冷静,多一分思考。

成长和价值永远是股票投资的两大主题。

驱动股价上涨的根本因素是估值提升(价值)和盈利增长(成长),至于公司更宽的护城河、更靠谱的管理层、更高的盈利质量及更低的资本支出都是为公司未来盈利增长的确定性和可持续性添砖加瓦。

基于股价的两大驱动因素,股票基本面投资可划分为三大派别:

价值型:

优先关注公司的估值,次要关注公司未来成长

成长型:优先关注公司的未来成长,次要关注公司估值

平衡型:综合考虑公司成长性和估值水平的匹配度,选取性价比更优的公司

国外近百年的股票投资历史已验证上述三类投资派别均是有效的,都诞生过如雷贯耳的投资大师,价值型如格雷厄姆、成长型如彼得林奇、平衡型如巴菲特(早期偏向价值)。

在国内公募基金界也同样如此,只不过A股市场价值风格和成长风格股票经常交错表现,因此价值型基金经理和成长性基金经理往往各领风骚。

近两年市场也呈现出类似的特点,只不过这次它们两者出现的分化之大在A股历史上是前所未有的。价值股黯淡到谷底,成长股则一时风光无俩。价值股和成长股表现可谓冰火两重天。

下图展示了近几年沪深300价值(沪深300中估值最低的100只股票)和沪深300成长(沪深300中成长性最好的100只股票)相对沪深300的表现。可发现在2018年11月之前,价值和成长相比业绩基准均能取得超额收益,价值要优于成长;在2018年11月过后,情况似乎起了变化,成长风格一路高歌猛进,价值风格却不断刷新新低。

假定在2018年11月初投入10万买指数,到今年6月底:

买入沪深300价值指数,10万变成10.1万;

买入沪深300指数,10万变成13.2万;

买入沪深300成长指数,10万变成16.3万!

近两年价值和成长风格的巨大差异,让我产生以下疑问:

价值股投资风格还会长期有效吗?

专注于价值股投资的基金在如何应对,表现如何?

坚守还是转换,该如何抉择?

值此成长股的高光时刻,我们选择几只具有典型价值风格的优秀基金来做分析,以此致敬那些默默坚守价值股投资的基金经理们!

我们结合历史数据及基金经理对其投资风格的阐述选取了三位典型的价值型基金经理,分别是:

我们根据过去多年(至少4年以上)的业绩表现,筛选出20多只长期业绩优秀的基金,它们均持续战胜了大盘指数,其对应的基金经理已为大家耳熟能详。

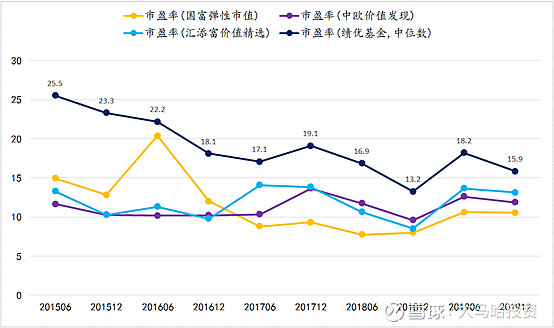

看这些基金的历史持仓的估值水平及成长性,当中不乏价值风格,成长风格和混合风格。其中我们上述选取的三只基金各期市盈率平均水平在这些所有基金中是最低的,且它们各期的市盈率均要显著这20余只基金的中位数。这说明低估值是他们持仓的一个风格特征,且这个特征是贯穿始终的。

从持仓上来看,我们可以将这三只基金对应的基金经理归类为价值型基金经理。

从他们各自对投资理念的自我阐述(整理于网络公开资料)来看,亦可看出他们具备较为明显的价值型特征,投资理念均看重公司低估值提供的安全边际:

曹名长(中欧价值发现)

奉行估值低、流动性好、业绩确定性高以及抗风险能力强四大选股标准;

看好家电、汽车零配件的白马股;在行业配置上,金融、商贸、交通运输、食品饮料等低估值、现金流稳定的行业值得关注

劳杰男(汇添富价值精选)

牢牢把握“行业均衡配置”、“自下而上精选优质个股”和“组合风格特征稳定”三个原则。

在整个组合中,更倾向于配置价值型和稳健型个股,对高成长的配置较为谨慎

赵晓东(国富弹性市值)

在估值方面,赵晓东青睐低估值股票,较低的估值意味着较高的安全边际。除了PE、PB等盈利能力指标,特别关注每股现金流。

下面我们开始这3只基金的深度剖析之旅!考虑到这几只基金都曾经更换过基金经理,我们的数据分析从2015年6月开始。

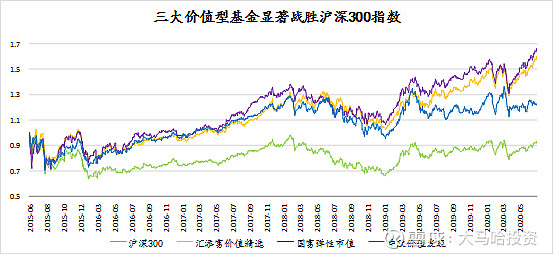

长期业绩表现优异

下图为这三只基金最近5年的历史业绩,可发现他们均能持续战胜沪深300指数, 5年累计的超额收益均超过30%,汇添富和国富的超额收益甚至达到70%以上。

换手率低,业绩可复制性强

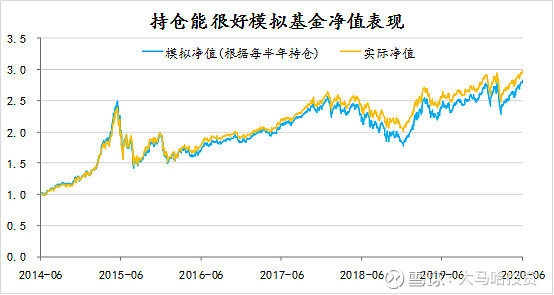

我们使用基金中报和年报公布的持仓数据,假设报告日开始持有该持仓组合,到下个报告日进行调仓,忽略基金在报告期中间的操作,三个基金等权,得到模拟回测的净值曲线如下:

可看出回测结果和基金实际净值有很好的匹配度,说明基金在报告期中间并没有做频繁的交易, 整体持仓稳定,换手率低。我观察了这三个基金2019年整年的换手率,发现他们的单边换手均不到1倍,亦证实了这一点。

偏爱传统和非周期行业

上图展示了3只基金在各报告期的行业配置前三名,可以看出3只基金都比较偏爱的行业有:银行,医药生物,食品饮料等。整体上看他们都尽量回避了TMT等热点行业,配置比例较低。汇添富在电子等热门板块上相对中欧和国富更为主动,表现出了对其所认为的好公司估值容忍度更高,在价值股的投资上相对没那么纯粹,这在我们后面的分析中也能发现这一点。

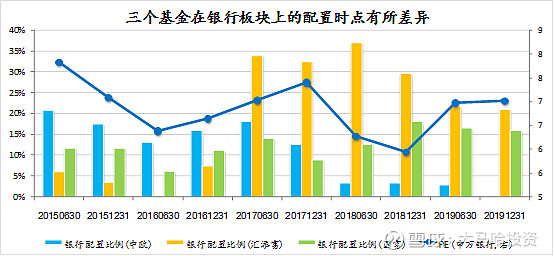

银行股得到价值基金的偏爱

银行是3只基金都重点关注的行业,都曾经或者仍然是第一重仓行业,我们来看他们对银行行业的配置变化:

可看出,3只基金虽然都很重视银行行业,但对银行的配置却各有千秋:

中欧价值在18年之前重仓银行,18年之后开始减仓直至完全清仓;

汇添富价值在17年之前持有较少银行,17年二季度开始加仓成为其第一持仓,一直维持至今。

国富弹性对银行一直很重视,且近2年加仓成为其第一持仓。

再看3只基金持有的具体银行股,突然有重大发现!3只基金的前两大银行股竟然出奇的一致!都是招商银行和兴业银行!被3只知名的价值风格基金同时重仓持有,凭大马哈敏锐的直觉,这其中必有值得深挖的料!

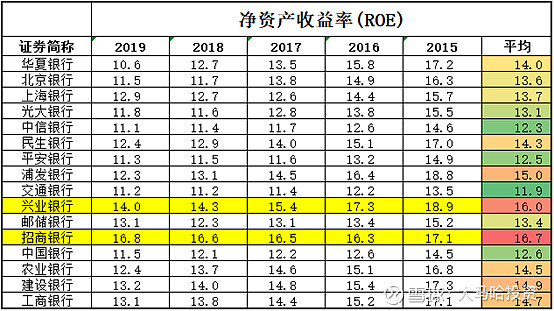

我去对比了各家银行的财务指标,发现兴业和招商确实有一定的过人之处,这里只以净资产收益率为例展现给大家,当然分析银行股是一个庞杂的系统工程,我们在此不过过多展开。

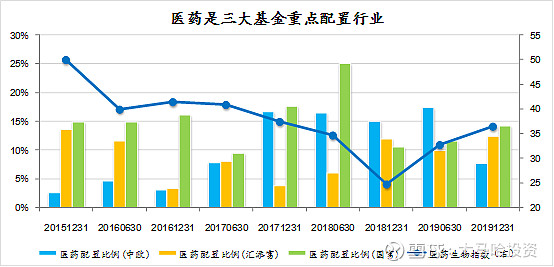

偏爱医药,但非主流

在医药生物行业的配置3只基金有趋同的倾向,赵晓东管理的国富弹性配置更稳定,持续的高配。

不过,看3只基金医药板块的个股配置,尽管各有所偏好,但大多回避当下火热的创新药板块等,中欧价值发现更是重仓上海医药这种医药流通板块。从近两年这些重仓个股的表现来看,他们并非医药当中的大牛股,属于相对冷门的股票。

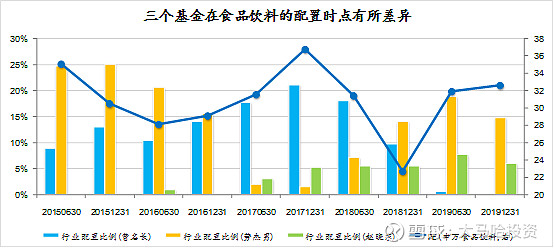

在食品饮料上的持仓反映了各自对估值的容忍度

从近几年来看,这三只基金都曾在食品饮料上有过重仓,不过它们对食品饮料的配置态度有所不同,以食品饮料中的明星板块白酒为例:

中欧在白酒上最为审慎,对估值的容忍度最低。其在2018年的上半年就清仓了贵州茅台,此后未再介入,同时在2019年上半年对古井贡酒也进行了清仓,从而未能享受到2019年下半年至2020年白酒股的拔估值行情;

国富在白酒上对估值的宽容度要高于中欧。中欧在2018年年底合计持有白酒达10%,不过随着2019年上半年一线白酒股的大幅上涨,国富将一些涨幅较大的白酒股进行了清仓了处理,并加仓了滞涨且估值偏低的二线白酒洋河股份,一直持有至今。

汇添富在白酒上对估值的容忍度最高。其在2017年持有3%的茅台,随后在2018年进行清仓,到2019年一季度又开始重新买入茅台并持有至今。

近两年食品饮料板块总体表现可圈可点,中欧在食品饮料行业上的保守配置是导致其落后于其他两只基金的原因之一。

3、价值股投资是否值得坚守?

价值股投资策略是行之有效的

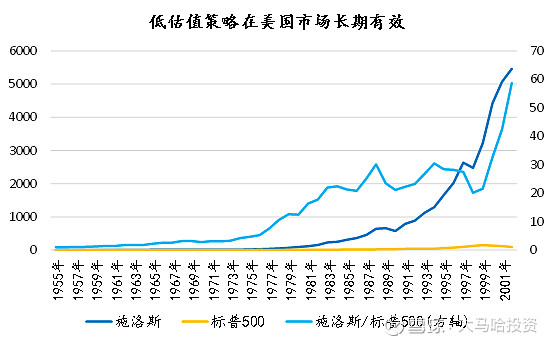

价值股投资策略是一个古老的投资策略,上世纪30年代便由格雷厄姆在《证券分析》一书中提出,至今已绵延八十余年,历久弥新,包括格雷厄姆在内的许多大师都因践行低估值策略而成名。

沃尔特·施洛斯作为低估值策略的忠实拥趸,于1956年开始在美国市场采用低估值策略进行投资,直至2002年退休。在这47年中,施洛斯获得了5458倍的投资回报,折合年化20.09%的收益率,而期间标普500指数的年化回报率仅10.12%,超额回报近10%。

期间低估值策略在美国市场有过高潮也有过低谷,但不改变其长期有效性,47年的超长时间业绩足以证明其旺盛的生命力。

坚持是投资中最可贵的品质

为让数据更直观,我们根据基金业绩选取了绩优绩差2组基金进行对比分析。

选取标准:在2016年之前成立的,且在之后未变更过基金经理的40余只主动基金。其中绩优基金和绩差基金各20只左右,绩优基金基本涵盖了A股市场大家耳熟能详的大多数优秀主动基金经理;绩差基金2016年以来显著跑输了沪深300指数。

下图展示了绩优和绩差两组基金的业绩表现,2016年以来表现差异巨大。

(1) 持仓重合度较高

2016年以来绩优基金组前十大重仓股共持有过554只股票;绩差基金组前十大重仓股共持有过921只股票,显著高于绩优基金重仓过的股票数。

两组重仓股中,重合数量高达373只,说明绩优基金重仓过的大多数股票,绩差基金也重仓过,但绩差基金重仓的股票更分散。

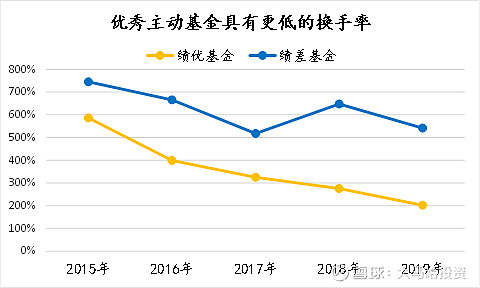

(2) 交易越频繁,业绩越差

绩优基金的换手率却显著低于绩差基金组。高换手率反映出基金经理对其持仓缺乏信心的缺乏,频繁调仓。反之低换手率意味着基金经理对他们持仓的一种坚持!

我在《曾经的百亿基金,是如何堕落的?》一文中分析的绩优基金A和绩差基金B,也有类似情形,2019年A基金的平均规模是B基金的3倍多,可B基金2019年的买卖交易额却要高出A基金30%!!!

(3) 部分绩差基金试图押注市场风格

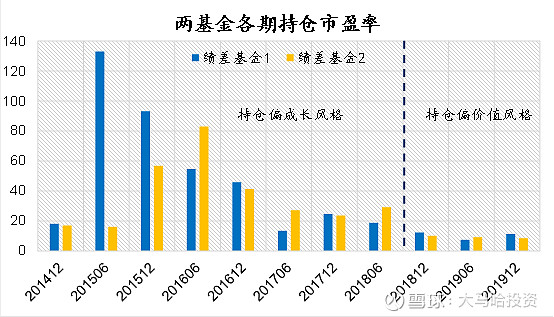

在绩差中业绩垫底的两只基金,跑输市场的主要原因竟是押注市场风格而被屡屡打脸。

下图展示了这两只基金2014年12月以来各期持仓的市盈率,可发现这俩基金在2018年12月之前总体偏向成长风格,市盈率大多在20倍以上。而2016-2018这几年,成长风格表现疲软,基金经理未能继续坚持原有投资风格,在2018年年底开始切换到价值风格,平均估值水平在10倍甚至以下,恰在此时,成长股开始了大爆发行情,价值股走向了疲软…

这两基金试图押注市场风格,结果两边打脸,业绩自然一塌糊涂。

可见,绩差基金糟糕的业绩很大程度上可归结为对个股无稳定的判断,频繁调仓,不能坚持一贯的投资风格,这更凸显了坚持既定投资风格和逻辑的可贵。

后记

低估值策略作为一个历久弥新的投资策略,其有效性毋庸置疑。但是在当下成长股风靡的A股市场,价值股已经被人遗忘在角落中。

何时迎来价值股的行情我们无法确切预知,但我相信,它可能会迟到,一定不会缺席。当下不少成长股的成长性并没有想象的那么好,不少价值股的成长性也并没有想象的那么差,从实业角度,这两类股票的估值差已经显示出价值股巨大的吸引力。

在当下价值股的逆境中,价值型基金经理们不得不面对业绩落后同行、持有人的质疑及大比例赎回等各方面压力,这一时刻他们的坚持显得尤为可贵。历史经验已经反复证明,坚持既定风格的投资策略是能带来巨大价值的,我想此时他们有多落寞,未来他们就有多风光,价值股的行情或在不远处朝大家招手…