这几天“承兴事件”持续发酵,主动报案的第三方机构诺亚财富引发连锁反应,也毫无意外地成为了媒体的焦点;而京东、苏宁、中移动、云南信托、湘财证券等等众多机构也被卷入,一时间大家让吃瓜群众看不过来……

其实诺亚爆“雷”背后,很多财富管理机构,都已经出现了风险。

诺亚的“雷”,只是全市场“雷”的一部分。“此雷”和“彼雷”也有着本质区别。

一、从承兴和暴雷机构说起

市场上的“雷”,早就是一触即发之势,甚至很多已经“爆掉”。

恒天财富元老梁越带着与老东家不可言说的恩怨纠葛,携杨勇等一帮亲信创办盈泰财富云,规模一度达到200亿,但去年以来接连踩雷乐视、中弘股份、利民股份、腾邦国际等项目无法退出,陆续有多只产品违约展期;在一封言辞恳切的“盈泰产品延期说明函”之后,迟迟未收到进展的投资人近日再次在某监管门前集结;

胡天翔在钜派的权力斗争中失利后黯然离开,此后公开的头衔包括甦翔投资集团董事、钜登投资创始人以及翼勋董事长。其中翼勋旗下的P2P钜宝盆在2018年被曝存在大面积逾期,钜登投资则在宣传中捆绑钜派遭到撇清。今年再听到老胡的消息,已是“失联”“被带走”列入“失信被执行人”等传言齐飞。钜派则在接连踩雷和内部举报后,剩下区区7700万美元市值;

一张“宜信马上出事”的煽动性截图在风声鹤唳的市场中迅速传播,引发7月5日宜信官网公告回应“已找到造谣者信息并报警。针对捏造和散布谣言的不法分子,我们将保留通过法律武器保护合法权益的权利。”

同样奋而报警的,还有这两天被舆论推到风口浪尖的诺亚财富。

诺亚财富的“成名需趁早”,狠狠吃了08年四万亿的红利,又踩准了几轮资产周期。别人卖保险ta卖信托,别人卖信托ta卖基金,别人卖基金了ta早布局了PE,待到PE退出难,诺亚搭建了歌斐资产,转型做资产管理。

而就是这样一家机构,这次却踩雷34亿。

二、踩雷很多,“雷”和“雷”却差别极大

诺亚这次踩的雷不小,但是似乎没有影响正常运作,“高管跑路”“挤兑”等经典踩雷桥段也并没有上演。

在暴雷后,有些财富管理和理财平台还活着。但是更多的,已经死掉了。很显然,“雷”和“雷”的性质,是不同的。

不同之处,主要在于以下几点:

1. 有些暴雷,是随着中国经济高增长时代的结束,各行各业“高歌猛进”的发展势头亦开始减缓,逐渐从“高速度”增长转向“高质量”的增长时期,国民经济发展的晴雨表——金融行业大概率会出现的;

2. 而有些“雷”,而是由于市场波动出现的,很多二级市场的产品,常会出现这样的问题;除此外,伴随市场不确定性,有些私募产品也会在运作过程中,出现净值为负的情况。然而,暴雷不等于亏钱。

这个很典型的案例就是上文提到的诺亚财富的悦榕项目。悦榕项目虽然已经于2017年底完好退出,它今天依然是诺亚名下知名度较高的“雷”,主要是因为在南方周末在2016年底对尚在存续期的悦榕项目下定论亏损 30%。

从基础资产来看,悦榕中国基金是房地产私募基金,成立于2010年9月,主要投资黄山、阳朔、丽江悦榕负责运营的酒店及产权式物业。在基金运营期间,因部分开发项目滞后,基金阶段审计净值评估为0.7。

当时有几位投资人将此事以投诉到南周,悦榕与诺亚财富两大机构,加上“投资五年的地产项目、净资产还亏损近30%”消息一出来,立即引发广泛关注。

但是,最终这个项目的退出方式是通过股权转让协议,与知名地产公司万科达成第三方接盘交易,投资人实现了1.3倍多的退出净值。可惜的是诺亚在大众心理还是留下了“悦榕亏损30%”的红字,日后每次遇雷,都会被拿出来吊打一次。

有知情人透露双方在媒体上争执之际,也是基金最后的退出阶段。非理性行为以及相关媒体的报道误解(PE基金阶段性审计净值,并不代表真实损失),在某种程度上影响到了基金在资产重组上的工作,据说本来还可以谋取更高的溢价,但管理人还是选择了知名度更高的机构。

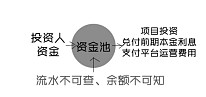

3. 还有一类,更为人所熟知。经历了前两年P2P的集中跑路,老百姓对暴雷的结果就是风卷残雪、片甲不留也似乎形成了固定印象。P2P暴雷之后迅速死掉的原因,很大程度上是由于资金池。而如果一旦涉及到资金池,一般也绝不仅仅是小规模的“雷”,而是“庞氏雷”,有些投资人是在不知不觉将自己置入了滚雪球的游戏中。

一个很典型的案例就是当年遍布31个省市,涉案金额高达762亿,未兑付金额高达380亿的e租宝。资金池的危害之大,是因为他极易形成“庞氏骗局。”为何?因为金融机构自建资金池有这么几个特点:

特点一:无监管、无托管。

无托管的资金管理方可以随意支取。投资人根本无法察觉自己的本金被肆意挪用。

部分资金池产品有托管,但投资者无法穿透追溯到最终融资方:投资者无法知悉资金池里的钱投给了谁,融资方也不知道自己所获融资的原始出资方是谁。

特点二:集合运作。

不同资产管理计划进行混同运作,资金与资产无法明确对应,造成项目收益无法独立核算,无法保证到期清算资金全部来源于该期资金投资运作收益,还可能发生借新还旧。

特点三:期限错配。

期限错配,本来是融资方的一次融资行为,资金池管理方通过滚动发行或者入池错配等方式,将长期融资拆成短期(活期)的投资产品给投资者,使投融资双方获取或提供的资金期限错配。

资金池业务能够一直玩下去的前提是:发行方需要有足够的实力背景,比如银行理财产品背后是大型金融机构的隐性担保。当系统性风险集中爆发、或者管理不善出现现金流断裂,即使雷曼兄弟也难逃倒闭的命运。

特点四:分离定价。

指资产管理计划在开放参与、退出或滚动发行时未进行合理估值,脱离对应资产的实际收益率进行分离定价。

比如,A 资产管理计划投资于除了股票、债券等有公允价值以外的资产,比如投资了 3 亿元的信托计划后,信托计划的预期年化收益率是 8%,于是 A 计划就按照这个收益率来估值一年以后单位净值是 1.08。

但是一年后信托计划发生了投资损失,3 亿元的信托计划减值后可能只值 2.7 亿元,但是 1 年后 A 计划开放,小明却以 1.08 的单位净值进行了申购,造成实际价值与人为定价的背离。

特点五:资产管理计划未进行实际投资或者投资于非标资产。

虚构交易结构,媒体曝光的案例中,所投过往项目虚构、无备案情况比比皆是。缺乏监管的条件下,投资标的可靠性、真实性都无法保证。

特点六:投资项目不能及时收回收益和本金,以后期投资者资金,兑付前期本金和收益,将风险转移至后期投资者。

小明一个月前买了 A 计划 3000 万,2 个月后 A 计划定期开放,A 计划投的信托计划逾期了,借款人没有钱偿还,A 计划里也没有现金,那怎么办呢?

这时候小红正好有闲钱,小跑入场了,申购了 3500 万的 A 计划,于是 A 计划管理人就用小红申购进来的钱支付小明的赎回款,小明不仅拿到了本金还享受了投资收益。

在这样的运作情况下,投资人就完全看不懂,彻底懵逼。

当然,也正是因为在资金池的背景下,还有很多平台,并不是不暴雷,只是通过资金池,掩饰住了暂时和短期的风险,而这些风险一旦暴露,相比单个产品的问题,将会是席卷众多投资人的大坑,比单个产品带来的影响范围要大的多。

在近日的“承兴”事件中,诺亚还能正常运营的很大原因,也是由于“没有资金池”。

而我们看到很多机构,在多次踩雷过程中,依然还存活着的原因,也是因为资产隔离。

但是,是否还有其他机构,会在这次风波中倒下,就不得而知了。投资风险大,各位需谨慎。$诺亚财富(NOAH)$ $承兴国际控股(02662)$