欢迎关注公众号“老郭聊新股”

公司业务:数字软件媒体平台,为企业提供在线软件监控和分析,属于云服务公司。

总市值:42亿美金

招股价:24—27美元,计划融资3.2亿美元。

承销商:高盛,摩根大通,巴克莱,加拿大皇家银行资本市场,JP摩根证券

此股需要加入自选,21日上市的时候再进行深度观察。

DoubleVerify成立于纽约,他们开发一个平台,以帮助企业跟踪和分析其在线活动,以提高其数字营销效果并保护其品牌资产。

公司已申请通过出售IPO发行普通股筹集3.4亿美元。

DoubleVerify已从包括Providence Equity Partners,Blumberg Capital和Tiger Global Management在内的投资者那里获得了至少6.2亿美元的投资。

公司业务范围

真实广告-质量跟踪

预测性数字广告效果

自定义增强程序化广告

供应方解决方案

DoubleVerify已从包括Providence Equity Partners,Blumberg Capital和Tiger Global Management在内的投资者那里获得了至少6.2亿美元的投资。

客户来源

该公司寻求大型企业的客户关系,超过1,000个客户,该公司在美洲,欧洲,亚洲和澳大利亚的15个国家设有23个办事处。

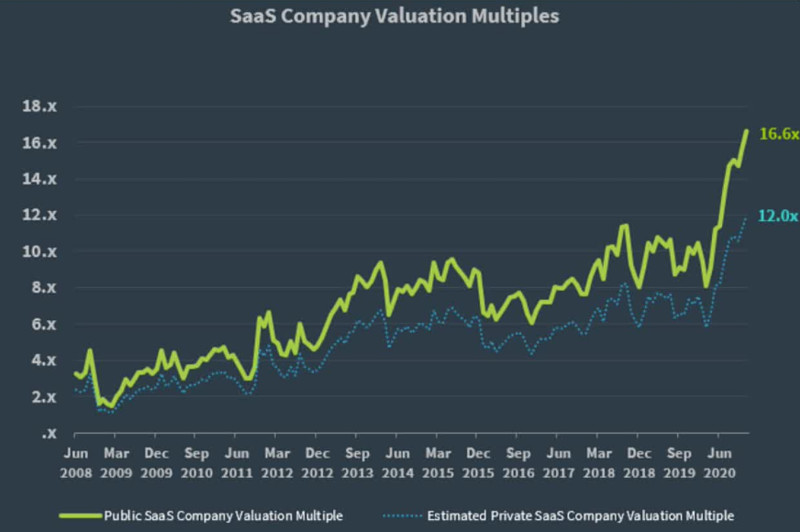

40规则是软件行业的一种估值办法,就是说只要总收入增长率和EBITDA百分率等于或超过40%,那么该公司就处在快速增长的轨道上,代表这个这个企业的业绩不错。

截至2020年12月31日,DV的最新计算的40规则是为42%,因此,根据以下表格,该公司在这方面的表现良好:

市场与竞争

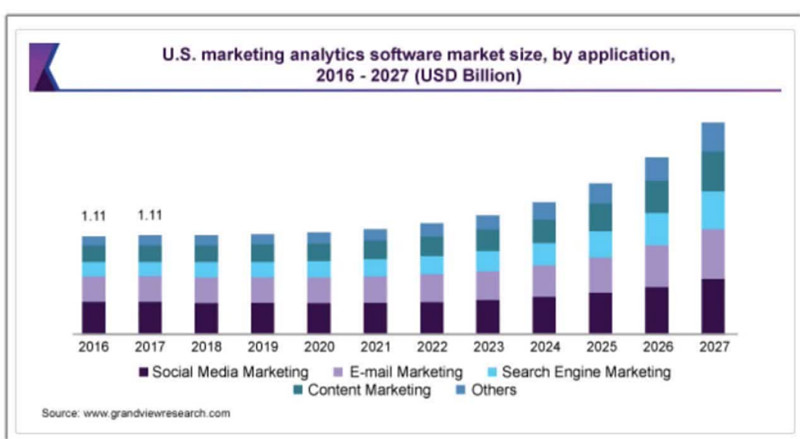

根据Grand View Research的2021年市场研究报告,2019年全球营销分析软件市场估计为27亿美元,预计到2027年将达到80亿美元。

这表示从2020年到2027年,预计将有14.8%的强劲复合年增长率。

公司实现这一预期增长的主要驱动力是,销售工作线上转移,快速改善需求的增长。

此外,公司云解决方案的需求增长,将在未来几年内快速推进公司的业绩。

下图显示了美国市场营销分析软件的增长轨迹:

财务绩效

DoubleVerify的近期财务业绩可总结如下:

增加收入

毛利润增加,但毛利率下降

营业利润降低

截至2020年12月31日,DoubleVerify拥有1,090万美元现金和1.483亿美元总负债。

截至2020年12月31日的十二个月中的自由现金流为1,150万美元。

IPO详情

贝莱德(BlackRock),计划购买最多10%的IPO股份,而泰格全球管理公司(Tiger Global Management)计划以定向增发的方式购买3000万美元的股票。

公司计划将募集资金用于以下用途:

偿还贷款。截至2020年12月31日,我们在新循环信用贷款下的未偿还债务为2200万美元。

定向增发用于一般公司目的,包括营运资金,资本支出和运营支出

总结

DV募集资金用于清偿债务,但是更多的资金用于其业务的扩张。

该公司的财务状况显示出强劲的业绩增长,2020年的自由现金流为1,150万美元。DV的业绩看起来很可靠。

提供在线营销监控和相关分析的市场前景是巨大的,预计到2027年,CAGR将以强劲的15%的速度增长,这显示出DV是风口行业。

高盛(Goldman Sachs)是主承销商。

我们认为该公司估值合理,建议关注。

疫情期间,DV增长依然迅速,利润显著增长,并且自由现金流也有所增加,因此这家IPO是值得关注的。

欢迎关注公众号“老郭聊新股”