多靶点、长效、口服

一.市场概况

1、糖尿病、肥胖密切相关,全球9.5%的成年人患糖尿病,其中三分之一归因于肥胖。

目前我国糖尿病患者数量达1.4亿,相关支出超1600亿美金。从发病率来讲,按照年份可以看到基本上是逐年增长的情况,在2015-2017年,是逐年增长,糖尿病的患病率已经达到了11%,其中II型糖尿病占90%。

GLP-1受体激动剂在治疗II型糖尿病和肥胖症中被认为是最为有效的治疗靶点之一。但受制于司美格鲁肽的产能限制和市场渗透,国内还有比较多的患者没有接触到司美格鲁肽。未来随着司美格鲁肽自身产能提升,更多创新药上市,仿制药开发,GLP-1产品将可以更多的惠及更多患者,进一步推迟胰岛素的使用,延缓病程。

2、肥胖,按WHO是25-29.9是超重,按BMI标准30以上是肥胖。国内成年人超重肥胖率超过50%,预计到2030年将超过60%。肥胖高发也伴随着很多并发症,包括脂代谢,高血压,非酒精性脂肪性肝炎,阻塞性睡眠呼吸暂停症状等,由此带来了庞大的医疗支出,到2030年,潜在相关医疗费用将超过4000亿元。

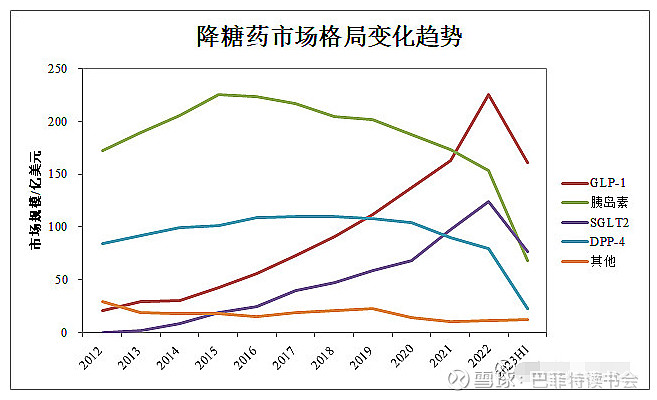

3、从市场份额看,胰岛素市场规模明显萎缩,GLP-1份额显著提升,包括SGLT-2类也是有很好的提升。

在减重领域,GLP-1占有绝对的份额优势,2022年8月左右之前的数据已经达到86%。

二.GLP-1产品迭代

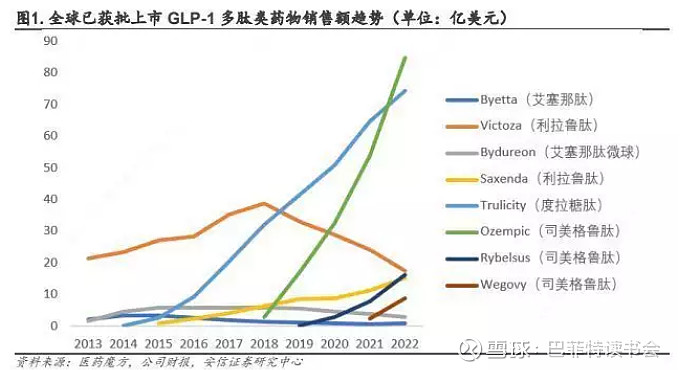

1、自2005年首个GLP-1药物艾塞那肽上市以来,GLP-1药物快速发展,重磅药物层出不穷。艾塞那肽每天注射两次,适应症只获批血糖控制。

2、随着利拉鲁肽的出现,注射次数从每天两次变成了每天一次,还属于日制剂。剂型改善,制备了艾塞那肽的缓释剂,注射次数变成了每周一次,但效果还是值得提高的。

3、2017年,司美格鲁肽注射剂获批,2019年司美格鲁肽口服药获批。当时口服频率是每天一次,现在国内也已经获批。都是单靶点的药物。

4、礼来的替尔泊肽在2022年5月获批,给药频率和司美相同,但它是双靶点的,效果更好。

三.GLP-1治疗价格

一般来说,GLP-1一个月的治疗费用在1000美金左右,对应国内大概在500-800元/月。剂量的不同,中美价格差异较大,对于国内企业来说,海外市场更值得期待。

为了减轻消费者的支付压力,除了降价外,礼来针对GLP-1药物推出一项商业储蓄卡计划,允许部分购买商业保险的人以25美元的价格购买-一个月或三个月的处方药。诺和诺德储蓄卡最低只需要支付25美金,就能获得3个月处方药的降糖剂量。两家公司业务在2023年下半年有比较好的环比增长,也是跟储蓄卡计划有一定的关系。

四.GLP-1研发方向

三个基本趋势:

1.短效到长效,在周制剂的基础上,月制剂崭露头角;

2.单靶到多靶;

3.注射到口服。

除了以上产品革新方向,还有重磅适应症的扩展,包括:

1.基于二型糖尿病引发的慢性肾病。

2.NASH:替尔泊肽最近更新了NASH数据,二期高达74%的参与者达到主要终点,在52周的时候实现没有NASH,而且纤维化没有恶化;安慰剂组达到该终点的参与者只有不到13%。

对比来看,GLP-1类受体激动剂,在NASH适应症领域具备较强的竞争力,目前已经有多款药物也进入到后期的临床阶段,纤维化改善的效果,还是需要后续确认。

3.减重:从产品走势趋势来看,未来能够展现出比较好的减重有效性的产品应该是以多靶点为主,双靶点甚至也可以展现出比三靶点更优,取决于各家的亲和力等相关因素。

五.GLP-1副反应

无论是在降糖还是减重,GLP-1的安全性问题主要是恶心、呕吐、腹泻。恶心发生率约50%,腹泻、呕吐在20%左右,其他的副反应发生率就更低。额外要再关注一下心率变化,结合信达生物披露的有效性、安全性数据来讲,这种心率的变化,一般在后期就会耐受,不会有大的变化。

六.相关龙头公司业绩展望

1、诺和诺德

诺和诺德现在除了司美格鲁肽之外,还有在研的GLP-1月制剂。在2024上半年的催化方面,主要是慢性肾病临床数据的三期读出,周制剂GLP-1复合制剂的三期数据读出,包括长效胰岛素echodec与司美格鲁肽组合产品临床三期数据读出。下半年,可以期待国内诺和诺德的周制剂胰岛素icodec获批进展。

从2023年季度环比增长情况来看(分产品):

O:司美格鲁肽在2023年基本上是每个季度环比有比较好的增长,尤其是O开头的降糖剂型,环比达到25.7%的增长。

R:口服剂型R开头的Rybelsus环比也有31%增长,同比51%增长。

W:W开头的减重注射制剂,环比略微的下调,主要是产能的关系。现在一些低剂量的产能也在放开,期待之后有比较好的增长。公司也为提升产能收购了Catalent。

2、礼来

礼来的替尔泊肽在2022年5月获批,2022年销售一般,2023年暴增到53亿美金。

公司2023年Q4销售达到24亿,如果按每季度24亿,2024年公司业绩有望冲击百亿的。

关于产能,由于需求比较大,礼来对降糖剂量的订单做了间歇性的延迟履行安排。

Z开头的减重剂型,2023年11月8日才获批,大概一两个月就能够铺货到1.758亿美金,可以看到市场对双靶点减重有非常大的需求。

3、国内相关公司:

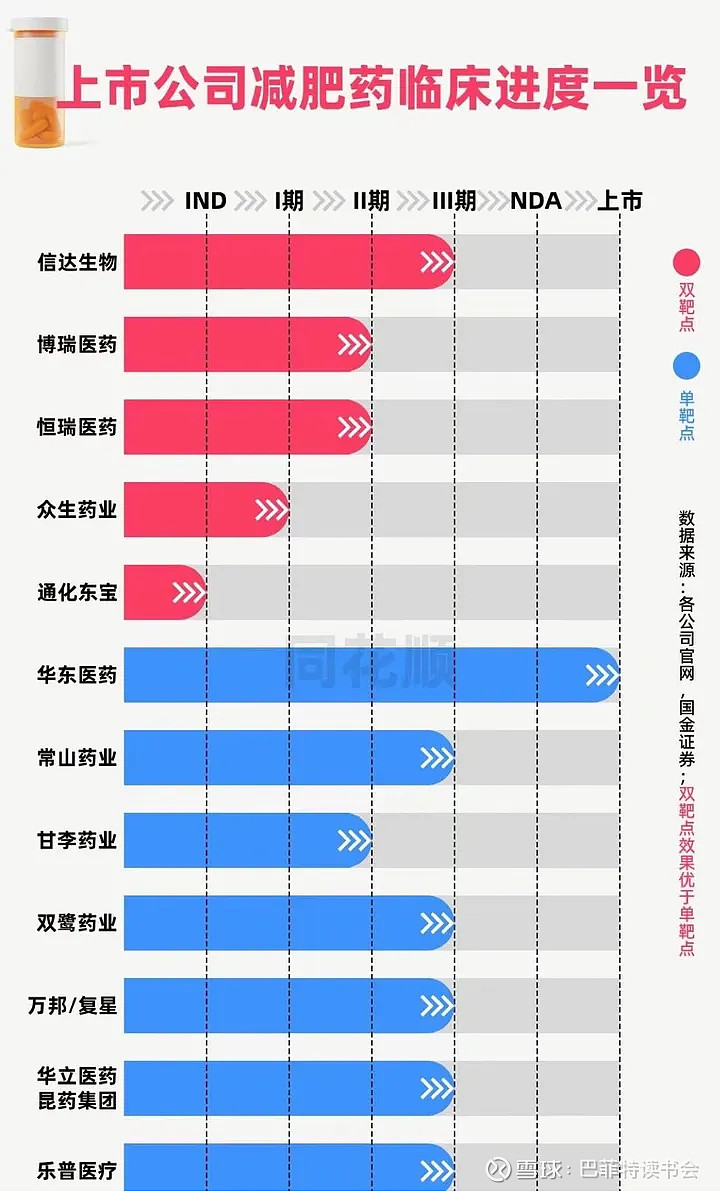

整体来看,国内从创新药来讲,可以期待三靶点,长效,包括口服。

从口服来讲,产品比较多。

长效:石药集团,中国生物制药,有两周一次给药频率的产品在二三期的阶段。

多靶点:华东,乐普,联邦。

双靶点:博瑞医药、恒瑞医药、豪森药业,这些产品也都在二期阶段,信达生物已到三期。

仿制药:竞争也确实是相对比较大,利拉鲁肽国内也获批了减重适应症,在研的这些产品也还比较多,包括东阳光、万邦、双鹭等。

司美格鲁肽的仿制药在三期,包括齐鲁、华东、石药、联邦、四环、丽珠等。整个仿制药这块产品相对来说比较多。

关于司美专利到期,国内不考虑其他因素的话,应该是在2026年到期,海外应该在2032年左右。

七.GLP-1产品未来研发方向

首先,通过制备长效制剂和口服制剂,提高依从性。

其次,提高有效性,包括它的降糖或者是减重的效果。主要是通过双靶点、三靶点药物的进一步开发。国内布局也非常多,管线也比较多,目前可以看到,包括信达生物的双靶点的玛仕度肽,已经NDA申报。

特别提醒:本文为投资逻辑分享,不构成投资建议。

巴菲特读书会

价值投资理念、知识经验学习与交流平台,投资风险教育平台。

发现价值,践行价值。书会长期开展独立投研活动,定期发布原创研究报告,组织线下分享活动。

“行稳致远”,秉持“专业、谨慎、诚信”的精神,努力与会员和客户共同实现长期价值稳步成长。