网络上有一个段子是这么说的:我的目标是一夜暴富,不行两夜也可以!虽说有点可笑,但对于进入股票市场的人来说,有多少人也曾经怀过这样的梦想?每天1%、每月10%、一年翻番,这也只不过五十步笑百步罢了。这两天看了一本老书《漫步华尔街》,说它老一方面是因为已经是第10版,另一方面是我3年前买的,现在才第一次看,看完之后的收获:题目所言。

以下是个人感觉有意思的摘录:

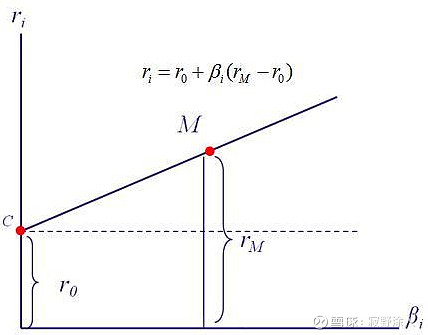

(一)、对于学术界上很有名的资本资产定价模型(CAPM)的核心:收益率与风险是正相关。著名的图表如下:

其中的数理推论,数学愚钝的我也不太明白,只是看起来好像是那么一回事,反正大师们是这么说了。但有两个小问题可不能含糊:

1、结论别用反了。想要高的收益就得承担相应的风险(特别是波动风险)这一点大家应该没有什么异议。但在使用过程中却有很多人是主动去挑战风险以为会有高收益,这绝对不是知行合一,这只是给自己的犯罪赋予道德上的许可而已。

2、市场上聪明的人、聪明的钱那么多,如果出现这种可以有高收益只需承担相应风险的机会,资产价格会不会被推高?从而收益率其实已经在下降。最明显的例子就是今天的医药股:收益来源于高成长性,承担的风险就是业绩不达预期。本来也是合理的,但PE已经80x的资产价格难道不是已经在透支未来?

所以说投资不是一门科学,而是一门艺术,因为永远都没有一个确切的定律!

(二)、本中一段很扎心的原话:

【很多人认为要想过上舒适的退休生活,要想拥有收益丰厚的投资组合,你就得知道应该买入哪些不同凡响的个股与共同基金。遗憾得很,这样实在没有什么价值。生活的真相驱动你的资产增长最重要是你会储蓄多少钱;储蓄需要严格要求自己,约束自己。没有定期储蓄的计划,你投资的钱赚5%、10%甚至15%都不重要。要实现财务安全,你所能做的最为重要的事就是开始定期储蓄,而且要尽早着手储蓄。要过上舒适的退休生活,唯一可靠的办法就是慢慢地、稳稳当当的积累储蓄金】

读完之后感觉扎心吧。毁灭一个人的梦想与毁灭这个人没有太大的区别!何况是那些怀着暴富的投资者。作者这么说的原因是这么多年来可以跑赢标普500指数的人凤毛麟角(这里指的是长年),指数的年化增长大概接近GDP增长+通胀:10%左右。如果为了这10%的资产增长而去折腾人生做全职投资,为何不好好去工作赚钱并储蓄起来,或再投入到指数中去来看更加的切合实际一些?如果是换作三五年前,我看完这一段话保证会嗤之以鼻,但折腾了几年后慢慢的我开始接受这样的一个事实,所以从来不敢做全职投资的梦!

(三)、本书也很适合想学习做生命周期资产配置的读者阅读,书中后半部分提出了几点不错的建议:

首先,根据生命周期制定投资计划的三条准则

(1)特别需要必须安排专用资产提供资金支持

(2)认清自己的风险忍受度,理财计划;

(3)固定账户坚持不懈地储蓄。

在储蓄的过程中,储蓄资产的配置有五项原则:

(1)历史表明,风险与收益相关。

(2)投资普通股和债券的风险,取决于持有投资品的期限长短;投资者持有期限越长,投资收益的波动性就会越小。

(3)定期等额平均成本投资法虽有争议,但可以作为降低股票和债券投资风险的一个用方法。

(4)重新调整投资组合内资产类别的权重,可以减低风险,在某些情况下,还可以提高投资收益率。

(5)必须将你对风险所持有的态度和你承担风险的能力区分开来。

这几点作者总结得十分的客观,如果越早认知到这一点,可能让你的投资赛道更长更滑。在人生的那艘小帆船,只要你的方向是对的,快走慢走其实差别不大,但罗盘错了可能永远都找不到岸。就如英国的一句谚语:没有目标的帆船,无论那个方向的风都只会是逆风。

(四)、最后书中也象征性的总结并给出了漫步华尔街的三种方法:

(1)省心省力漫步法:指数基金

这一点约翰.博格已经作出很好的标榜。我们经常拿来做收益对比的沪深300就是一个很好的指数,长年跑赢它就是已经是一个很了不起的成就。那么!为什么不直接投资于它呢?与王者同步岂不是有一种天生的胜者姿态?

(2)亲历亲为漫步法:自己操作股票组合。这是展示个人天赋的方式,前者是要有。作者也提出想相应的几条规则:

规则1:所购股票限于盈利增长至少连续五年超过平均水平的公司;

规则2:绝不能为一只股票支付超过其坚实基础价值所能合理解释的价格;

规则3:买入投资者可以在其预期增长故事之上建立空中楼阁的股票会有帮助。

规则4:尽可能少交易。

简单易懂,但难做。用王阳明的话来说:知者行也,知而不行,实为不知。以上的规则是真懂还是假懂?

(3)使用替身漫步法:组合基金。

就是把钱交给别人去管,买主动型基金,这一点笔者不太苟同。原因有二:

1、出色的基金经理不是没有,就如同站在银河系外用目光去识别地球那样难。在成名之前没有人知道他是不是一个出色的基金经理,但定义他出色与否,起码得花上10年年间吧,我指的是连续10年出色投资收益,不是10年的投资经历。

2、成本问题,也就是管理费用问题。成本天生的比指数基金要高。

投资就是这样,我们的思维一直在变,知识也一直在沉积。我们要做的应该是务外遗内、博而寡要。

有人用真金白银去肉测,最后才恍然大悟。

有人结合阅读前人的经历与自身的实战,然后也只是为了更早的恍然大悟。

目标一致,但方法途径不同!

@今日话题

$上证指数(SH000001)$

$招商银行(SH600036)$

$融创中国(01918)$

人丑就要多读书,人傻就要多思考。

作者:涂人君 | 企业80后带锈螺丝钉

公众号:涂思阁 | ID:TuRen_1230