2024年4月30日,西安投资控股公司发布了《关于延迟披露2023年度报告及2024年一季度财务报表的公告》。

公告显示,截至2024年4月30日,西投控股所投资企业长安信托未能按时完成年度审计工作,基于谨慎考虑,西安投资控股公司将延期披露2023年度报告及2024年一季度财务报表。

正是这一公告,将长安信托置于聚光灯之下。

长安信托之困

基本面恶化

自2021年年报以后,便未在官网披露过年报。

通过整理,2018年-2021年,长安信托分别实现营收21.1亿元、26.92亿元、32.88亿元、21.8亿元;净利润3.56亿元、5.15亿元、5.36亿元、5.4亿元。

彼时数据显示,长安信托2021年净资产为80.99亿元。来自券商中国记的报道显示,2023年长安信托实现营业总收入9.98亿元,实现净利润-10.87亿元,公司2023年信用减值损失12.67亿元。

可以看到长安信托的基本面在迅速恶化。

增资结束换股东

也就是在2023年11月左右,备受关注的长安信托增资工作结束。

根据公告,长安信托的注册资本由33.3亿元增至53.24亿元,公司第一大股东因此变更为西安财金投资管理公司,持股比例为37.45%,西安投资控股公司的持股比例下降至25.29%,同时,长安信托董事长变更为杜岩岫。

值得一提的是,由于西投控股对长安信托持股比例下降,于是便不再将长安信托纳入合并报表范围。

公开资料显示,新董事长杜岩岫早期职业生涯基本围绕招商、商务和投资等有关部门。2021年出任西投控股董事长,彼时为长安信托第一大股东。而长安信托新一任总裁,将由董毅接任。据了解,其在曾长期供职于西安市财政局,早前担任企业处副处长,后升至金融处处长。

增资完成之后,西安投控为长安信托第一大股东,持股40.4391%;上海淳大资产管理有限公司持股21.8034%;上海证大投资管理有限公司持股15.5972%;上海随道投资发展有限公司持股14.6915%;陕西鼓风机(集团)有限公司持股6.1081%;西安高新技术产业开发区科技投资服务中心持股0.9724%;西安广播电视台持股0.3883%。

通过股权穿透之后,可以发现,此次增资完成后,长安信托国有股东持股超60%,由西安财政局实际控股。

正是此次增资,引发了长安信托民营股东的不满,随后引发广泛的讨论。要想了解此次增资背后的种种,一定要从增资的源头说起。

增资缘起何处?

值得一提的事,长安信托增资缘由与监管部门清理整顿“资金池”问题相关。随着2018年“资管新规”的出台,信托机构的“资金池”问题成为监管重点清理整顿的对象。

尤其是部分信托公司,在“资金池”方面有很大的问题,其中的代表有民生信托、四川信托。一位接近上海淳大的人士称,在多年高速发展的过程中,长安信托积累了一些问题。

特别是近几年,在政策收紧、市场下行、自身经营等多重因素共振下,风险逐步暴露出来。在一系列问题的困扰下,长安信托的基本面开始恶化,不仅经营形势变得复杂严峻,运营状况持续下降。连续为负的净利润,已经说明了很多。

而长安信托的增资计划,就是在这样的背景下提出的。

针对长安信托的问题,监管也是一直在盯着。

2022年12月2日,陕西监管局发来《金融监管提示书》,责令长安信托以自有资金完成非标资金池和非标资产清理工作,并立即致函各股东单位启动恢复计划,增资不少于20亿元。12月11日,上海证大、淳大、随道公司明确表示愿意承担增资义务,望合法合规推进增资事宜。

2023年1月13日,第一次临时股东大会通过《关于公司增加注册资本的议案》,由西投控股、淳大、证大、随道和西安高新5家公司增资,增资完成后总体比例保持不变。

到此,一切看起来似乎顺利推进。转折发生在了6月,此后监管下发下发《监管强制措施决定书》,限制民营股东参与长安信托经营管理的相关权利,包括股东大会召开请求权、表决权、提名权、提案权、处分权、增资权。

相隔一天后,西投控股单方面召集临时股东大会,废除了长安信托2023年第一次临时股东大会决议,引进西安财金投资管理有限公司增资20亿元的方案。这一行为被上海淳大视为强行剥夺民营股东增资的权利。

由于被限制增资,国有企业股东单方面增资后,最终导致民营企业股东股权被稀释了。

长安信托之行

民营股东不服

在监管下发《监管强制措施决定书》之前,长安信托三家民营股东收到了一张《责令整改通知书》。《通知书》显示,三家公司(上海证大、上海淳大、上海随道)未如实报告一致行动及关联关系,规避监管审批、审查,并限期要求如实全面披露。

在《通知书》中,指出2017-2022期间,上述三家民营股东之间的有关操作。并且揭示了长安信托与当年安信信托之间的业务,显示出错综复杂的关系。监管认定三家公司未如实报告一致行动及关联关系,规避监管审批、审查且实际控股了长安信托,超过相关规定。

对此,陕西监管局要求,“5个自然日内向如实披露实际控制人、关联方、一致行动人、最终受益人等情况,并就一致行动关系及选派董事超比例问题进行整改。同时,在长安信托目前已经启动的增资程序中放弃增资”。

针对这一认定,一位接近上海淳大的人士提供的《责令整改通知》回复函中指出,关于陕西监管局对于三家公司实际控股长安信托,经其研究核实,以上事项认定不准确。

对于这一决定,长安信托民营股东不服,将国家金融监督管理总局陕西监管局、国家金融监督管理总局诉至北京市西城区法院,该案经两次延期,近期将开庭审理。

笔者将时刻保住关注,但这并非本文的重点。

投资人之困

另一层更为重要的,是长安信托投资人的风险化解问题。

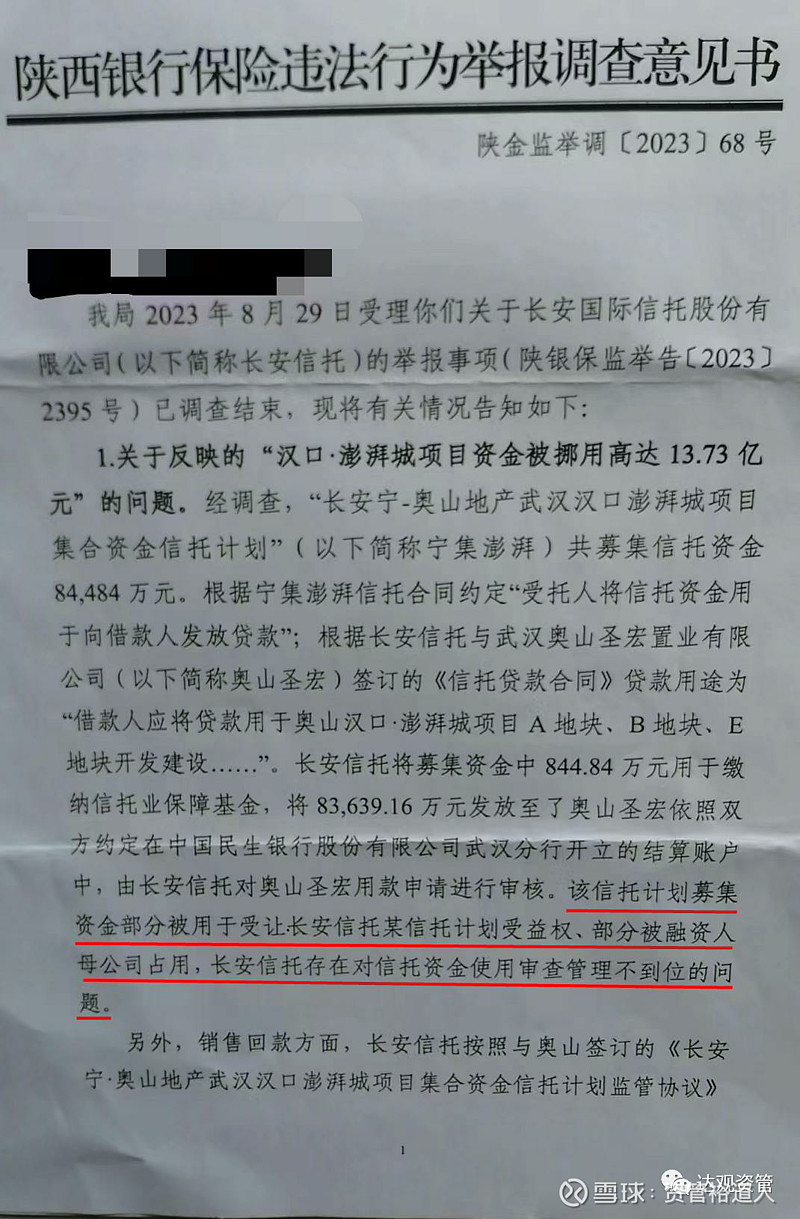

来自达观资管的信息(2023年)显示,有许多投资者相继收到了国家金融监管总局陕西监管局寄达的有关举报长安信托的事项调查意见书。主要内容如下:

总结下来,就是存在许多违法违规行为。

更让投资人气愤的是,该信托计划存在同期成立的信托产品未同时兑付、优先兑付后期成立的信托产品,未公平对待信托计划所有受益人的问题。投资人无数次追偿无果,已经是无言以对。

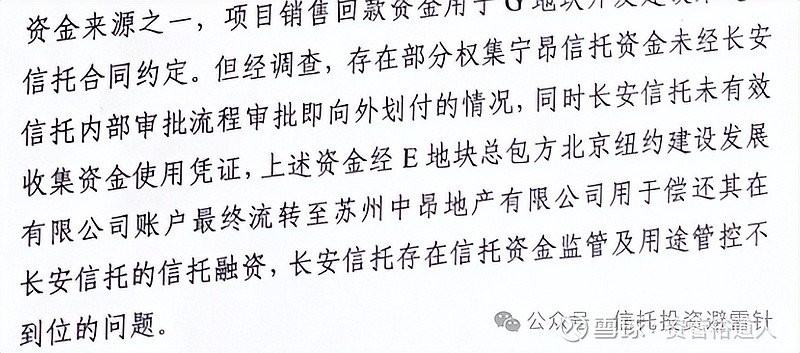

另一个产品的投资人,由于其其认购的长安信托的产品延期多日,他们多个投资人半年以内去长安信托多达40多次进行交涉,项目的进展依然缓慢,根据投资人提供的监管调查回复,长安信托存在多项违规。

从上述两个案例可以看到,长安信托日常展业中存在的诸多乱象,形成规模不小的逾期和暴雷。如何践行金融人民性的要求,如期推动长安信托风险化解和投资人兑付,是接下来长安信托最大的挑战之一。

2023全国信托监管工作会议指出:信托公司不得以“金融16条”为由,恶意摆烂、直接躺平;更不得以“资管新规”打破刚性兑付为由,逃避受托人应尽的义务。

兑付方案来袭

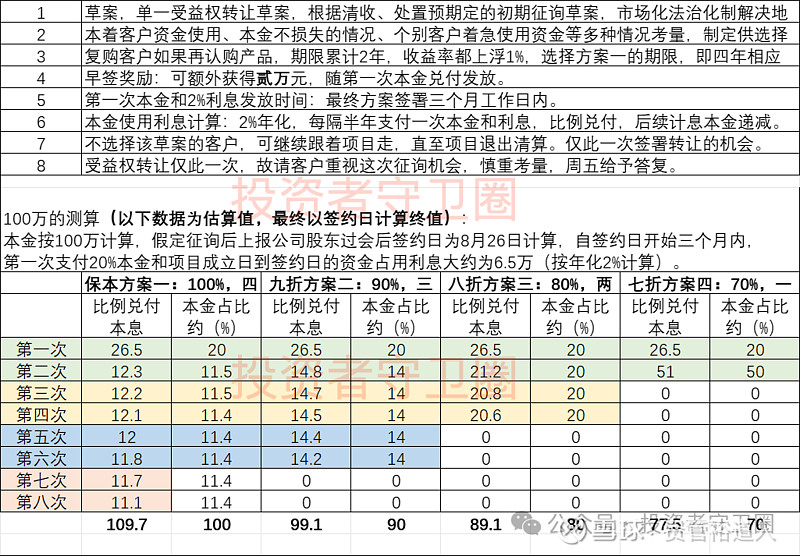

就在前不久,一份关于长安信托的兑付方案出现,如图所示:

原以为是整体的风险化解的,后来从一种留言中了解到只不过是某几个房地产信托项目的风险化解思路。因为在定性之前,出具整体方案本身并不合理。

上述兑付方案,也不能视为整体风险化解的思路。

毕竟长安信托违约项目之多,情况之复杂。不是一朝一夕能够解决的,目前没有任何说法。整体的风险化解方案,可能会比上一家要好一些,综合考虑实力和意愿来看。

2024是风险出清大年,中央要求化解中小金融机构风险,相信相关动作一直在继续,许多出险的中小金融机构纷纷出台了方案,长安信托合适见分晓,看看年底之前有没有消息。

写在最后

4月24日下午,长安信托拟任总裁董毅带领高管团队及相关业务负责人来访西安财金,就业务合作开展座谈交流。西安财金党委书记、董事长任纪刚参加座谈并表示。将助力长安信托恢复经营,稳步走上高质量发展之路。

任强调,长安信托要深刻理解其企业类型变更为国有控股股份有限公司的战略意义,持续加强党对国有企业的全面领导;同时,西安财金将切实履行好国有股东责任与担当,持续推进长安信托法人治理体系建设,支持长安信托业务发展,助力长安信托恢复经营,稳步走上高质量发展之路。

这一段话尽管没有太多实质性内容,但从某种程度上而言属于态度性的发言。企业性质的转变,对于长安信托而言是一件影响其发展的深刻事件。

希望同时也相信长安信托能够稳妥处理既有风险。按照之前的路径,地方国企接盘,问题股东出清,按照市场化法制化的原则完成个人投资人的兑付。

未来之行如何,拭目以待。