【中泰化工商艾华团队】

恳请派点支持中泰化工

19年继续共同挖掘牛股!

商艾华 18217623878

张 倩 13128789179

以上作者微信号同手机号,如需底稿请致电或微信联系

投资要点

»宏观数据

»7月份制造业订单边际改善,但改善空间仍将有限。从PMI订单数据来看,7月份PMI新订单指数49.8%,环比上升0.2pct;PMI新出口订单46.9%,环比上升0.6pct;PMI在手订单44.7%,环比上升0.2pct。全球经济仍处于寻底阶段,需求改善空间有限。

»7月份制造业仍去库存。PMI产成品库存指数47%,环比下降1.1pct;原材料库存48%,环比下降0.2pct,在需求未见明显驱动改善的背景下,主动去库存仍是主基调。

»7月份制造业原材料及出厂价格上行。PMI出厂价格46.9%,环比提高1.5pct,PMI主要原材料价格指数50.7%,环比提高1.7pct,出厂价及主要原材料价格出现一定上行,可能主要与6月中下旬原油价格上涨有关。

»原油市场

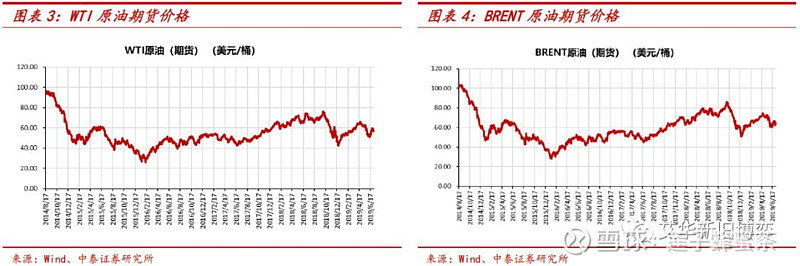

»本周原油市场回顾:本周原油市场回顾:全球经济仍处于下行通道,本周美联储降息落地,中美贸易谈判未有取得明显进展的迹象,特朗普誓言对中国3000亿美元商品重新加征关税,金融属性的压力下,国际原油价格回调;但美国原油供需数据好转,OPEC产量进一步下滑至八年来新低,商品属性的利多给原油提供韧性;本周布伦特收60.5美元/桶,较之前一周下跌2.94美元/桶,跌幅4.63%;WTI收53.95美元/桶,较之前一下跌2.25美元/桶,跌幅4%。本周影响油价的主要因素包括:(1)美联储降息落地,并暂停缩表,本周美联储降息25个基点,这一幅度符合市场预期,但美联储主席鲍威尔表示,本次降息可能不是一系列长期持续降息的开始,市场情绪转为负面,不过8月开始美联储将停止缩表;(2)中美贸易谈判未取得明显进展,特朗普重提加征关税,特朗普此前表示中国可能会等到2020年美国大选之后才会签署协议,因为届时中国可能会争取到更有力的协议条件,特朗普之后表示其将在9月1日起对中国的3000亿美元商品加征关税,中美贸易冲突加剧,市场对未来原油需求表示担忧;(3)美国原油供需持续向好,OPEC产量持续缩减,本周公布的EIA数据显示,美国原油库存连续第七周下降,本周下降850万桶,远超市场预期,同时汽油库存减少180万桶,馏分油库存减少89.4万桶;本周公布的OPEC产量数据仍然下降,七月OPEC原油产量2942万桶/天,降至8年来低点。(4)全球主要经济体仍处于下行通道,目美国7月份ISM制造业指数由51.7回落至51.2,同时6月份建筑业支出大幅下滑1.3%,另外美国工厂招聘指数由6月的54.5下滑至51.7,三季度经济增长的动能仍在持续减弱。

»上周原油产量恢复,汽油供需改善,本周采油钻机数连续下降,裂解价差小幅下行。从最新的EIA数据来看,上周美国原油产量为1220万桶/天,较之前一周增加90万桶/天;上周美国炼厂产能利用率为93%,环比前一周降低0.1pct;上周美国汽油产量10416万桶/天,较之前一周增加32.7万桶/天,美国汽油库存为23073.5万桶,较之前一周减少179.1万桶。本周美国采油钻机数为770台,较之前一周减少6台;本周期货结算价计算的321平均裂解价差22.01美元/桶,较上周的22.63美元/桶,小幅下行0.62美元/桶,炼厂盈利小幅收缩,但仍在高位。

»页岩油企业调整经营战略,更加看重盈利能力。为抢占市场份额,页岩油企业加大资本开支,快速增产,结果导致油价的长期低位,美国油气企业间竞争较为激烈,且前期积累了大量债务,本周全球第四大油服巨头威德福债务缠身、申请破产,据统计2019年美国油田企业资本开支减少5%,页岩油生产企业开始更加注重盈利。

»下半年全球逆周期调节政策将陆续出台,今年以来,全球主要经济体越来越感受到降息、宽松的必要性,印度、澳大利亚已经降息,市场预期美联储7月份降息概率为100%、同时9月份将停止缩表,另外6月欧央行行长表示将“将采取降息或重启资产购买计划,时间点或在7月底”,这些都表明全球主要经济体新一轮的逆周期政策的调节周期即将开启。全球新一轮逆周期调节周期即将开始。

»2019Q3油价预测:油价仍具韧性,2019Q3布伦特油价中枢在65$/桶之上。美国降息落地,油价支撑力来源于其商品属性(供需逐步改善),而油价压力来源于其金融属性(降息落地、中美贸易冲突、经济前景的悲观预期等);随着金融属性中短期利空的释放,短期油价仍能在持续好转的商品属性上寻找到支撑,我们认为油价仍具韧性。

»石化产业链

»石化产业链处于景气下行周期,低油价为产业链提供较高的成本优势,中间环节产品的价差将持续走阔,重点关注中间环节生产及一体化企业。

»(1)从行业周期定位角度:终端需求增速放缓,上游三苯三烯等原料产能投放加速,石化产业链景气度整体进入下降周期。石化产业链上次盈利的高峰期是在2011年,其后高盈利驱动2012~2015年大量产能投放,需求成长减速,石化产业链陷入盈利下降周期,2016年开始全球经济复苏,加上原油价格下跌后,国内采用CTO/ MTO工艺的企业竞争优势降低,需求复苏,成本低位下石化产业进入盈利景气周期,2018年为上升周期第三年,2019年开始大量上游的烯烃、芳香烃产能投产,全球上游原料产能增速达5.5%,大幅高于2018年的3.1%并有加速趋势,然而全球经济增速已开始下滑,2019年4月IMF下调全球经济增速至3.3%,为金融危机以来的最低水平。上游原材料的扩产以及全球经济回落使石化产业链陷入景气回落周期。

»(2)从成本端角度:油价位于80$/桶以下时,利于石化产业链的整体盈利表现。油价在80$/桶以下时,相较于CTO/MTO企业,石化产业链成本优势明显,同时低成本下,石化企业更易于将成本向终端消费者转移。目前美国页岩油主力产区的边际完全成本位于50美元/桶左右,当价格大幅上行时会刺激页岩油的产量快速攀升,并且伴随着下半年美国主产区至港口的管道的贯通,我们预计未来油价将长期位于80$/桶以下,石化产业链将维持较高的成本优势。

»(3)产业链盈利分布角度:产业链扩产瓶颈主要来源于的中间环节,产业链盈利向中间环节持续转移。前期利差已经复苏明显的石化产业链下游的聚酯、PC、MMA等产品已处于扩产能周期,带动中游的PTA、MEG、PVC、酚酮等产品需求;上游三苯三烯等石化基本原料产能的快速投放,而中间环节的PTA、PVC、酚酮等产品新增产能不足,产业链整体的扩产瓶颈主要来源于中间环节;预计石化产业链中间环节产品的价差将持续走阔,相关公司业务的盈利将持续改善。

»基础化工产业链

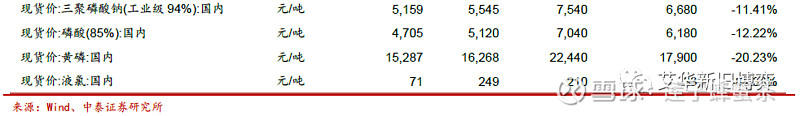

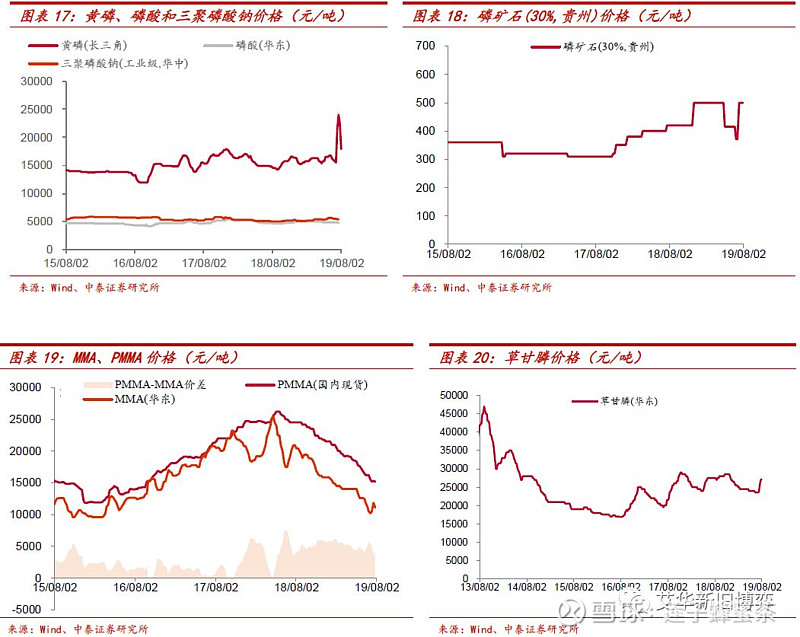

»“三磷”(磷矿、磷化工、磷石膏库)整治升级,优质龙头持续受益,黄磷开工率快速降低,库存历史低位,下游产品具有一定成本转嫁能力,价格上涨的弹性和空间均较高;黄磷涨价驱动下,磷化工一体化的草甘膦、磷酸盐企业盈利将扩张;磷酸一铵和二铵是“三磷”整治重点,供给收缩,成本平稳,且终端需求稳定,利于龙头企业市场份额和盈利扩张。

»黄磷在“三磷”整治中首当其中,是磷化工产业链景气上升的主推力。供给端:黄磷产能大量关停,且短期无法开启。大量环保不达标的黄磷产能被关停,全国产能开工率由66.5%骤降至37.1%,供应快速收紧。根据“三磷”整治行动的实施方案,整治持续时间有望达到两年以上。需求端:需求平稳,且终端产品价格中部偏低,具备一定涨价能力,有利于扩大黄磷涨价空间。成本端:磷矿石和电力价格有望下行,降低黄磷生产成本。每生产一吨黄磷需要消耗磷矿石10吨、电1.45万度、焦炭1.6吨、硅石2.3吨,煤炭0.3吨,其中磷矿石占总成本30%-35%,电力占总成本45%-50%,两者合计占总成本75%-80%;从磷矿石角度看,目前磷矿石产量稳定在850万吨/月左右,随着下游黄磷企业产能的关停,磷矿石面临着需求下滑的问题,价格将承压;从电力角度看,目前随着雨季到来,西南大部分地区降雨量充足,开始进入丰水期,电力成本有望降低。库存:黄磷库存低位,放大涨价弹性。当前黄磷社会库存5400吨,处于近几年来的历史低位,当生产出现短缺时,低库存环境将放大黄磷涨价弹性。盈利:一体化企业盈利空间将明显扩张:历史上黄磷价格上行时,草甘膦价格会在成本推动下跟涨,打通了从磷矿石到磷酸盐、草甘膦产业链的一体化企业的盈利空间将明显扩大。

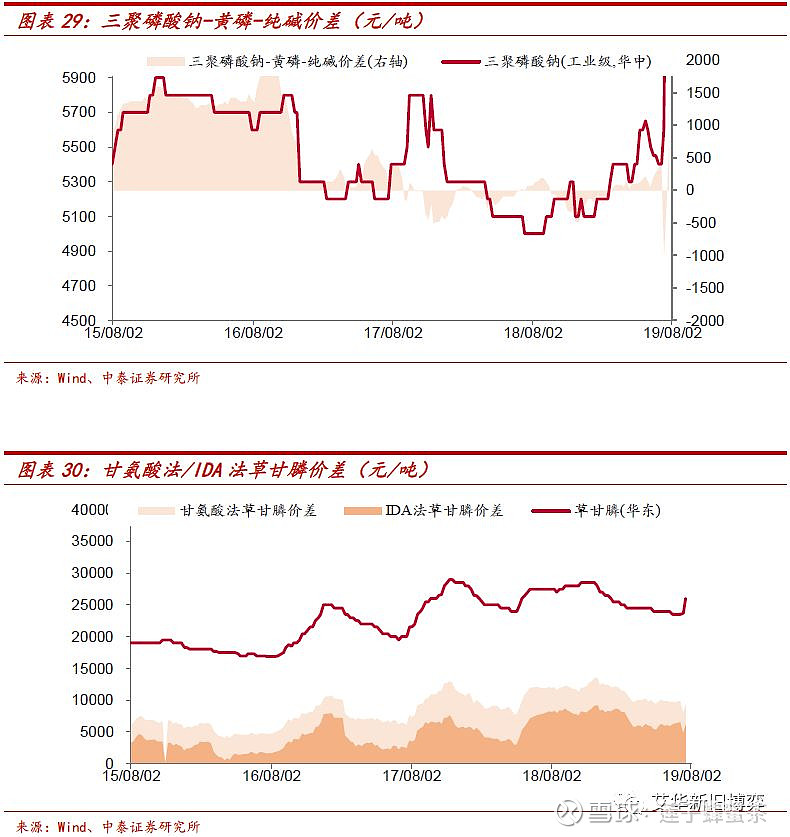

»草甘膦成本抬升,涨价预期增强。供给端:2018年全球草甘膦产能约为105万吨,生产企业总计在10家左右,其中美国孟山都拥有约35-38万吨,剩余产能主要在中国。国内总产能约72.5万吨/年,受环保和装置检修等影响,IDA法路线产能有9.5万吨处于停产状态,甘氨酸法路线有5万吨停产;需求端:草甘膦是全球使用量最大的除草剂品种,占据全球除草剂30%的市场份额。2018年全球草甘膦消费量约80万吨左右,较2017年基本持平。随着全球人口和转基因作物种植面积的增加,草甘膦需求未来预计仍有增长空间,但草铵膦的替代性可能影响需求;成本端:黄磷、三氯化磷等磷元素占草甘膦生产原材料耗材比重约23%,对成本有一定影响。但根据经验判断,草甘膦企业对上游原料成本转嫁能力较强,因此成本抬升有望促进草甘膦涨价预期增加。库存:上半年库存增至5万吨左右,处于18年以来高位;价格:2019上半年整体处于下滑趋势,但目前受黄磷价格大涨影响,草甘膦厂商价格处于封单不报状态。预计草甘膦产业链将整体步入景气周期。具有草甘膦产能的公司有望受益。

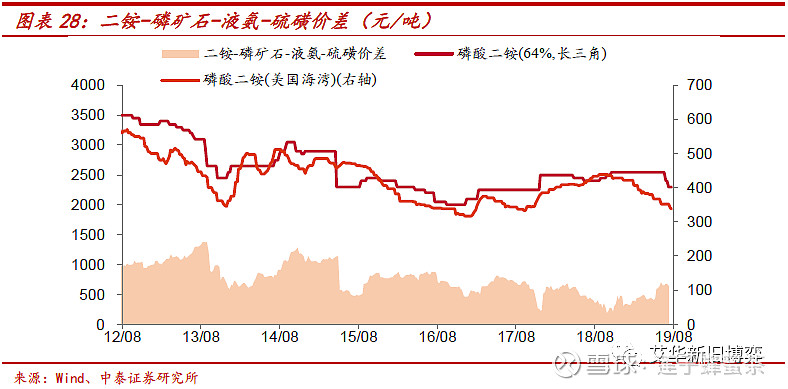

»磷酸一铵是“三磷”整治重点,供给收缩,剩余优质产能受益。√供给端:磷酸一铵是“三磷”整治的重点,整治力度很大。据统计,2018年全国磷酸一铵产能1680万吨/年,同比下滑112万吨/年,产能利用率达91.4%,同比+13.8pct,产能利用率已达历史高位。我们预计随着环保整治的深入进行,未来一年内磷酸一铵产量将减少15%,供给持续收缩的格局有望延续。√需求端:趋于稳定。磷复合肥国内需求稳中略降,国际需求提升促进价格上涨。√成本端:黄磷并非磷酸一铵的原材料,对磷酸一铵生产成本无影响。磷矿石是磷酸一铵生产材料,但其价格已上涨至高位,对磷酸一铵生产成本的影响程度不大。√库存:处于2015年以来的历史低位,仅50万吨社会库存。√盈利:整体盈利趋势向好,开工率稳步提升,平常注重环保的优质龙头企业有望持续受益。目前磷酸一铵-1.7*磷矿石-0.13*液氨-0.45*硫磺价差689.55,相比6月底的586.67上涨102.88,涨幅17.53%,盈利上行。

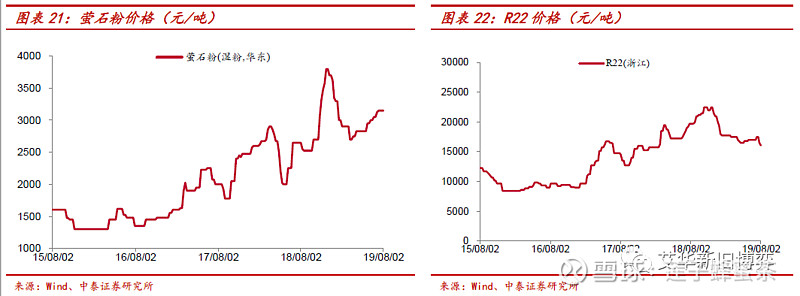

»氟化工产业链:制冷剂升级换代及氟聚合物的持续发展,带动氟化工产业链需求稳定增加;同时国家重视原料萤石开采,不断提高行业准入门槛,供应持续收紧;氟化工产业链有望长期景气上行,利好布局萤石原料企业。日本限制对韩出口电子化学品,国内高等级电子氢氟酸厂商有望受益。ODS专项执法行动有望推升替代品141b价格。

»原材料萤石供给将持续受到控制,产量可能进一步回落,2016年11月通过的《全国矿产资源规划(2016-2020)》中,萤石被列入战略性矿产目录,作为矿产资源宏观调控和保护的重点对象,萤石的战略资源属性被加强;国内萤石产能散乱小问题较为显著,根据卓创数据,产能在一万吨以上的企业仅20家,合计占行业总产能比例不足30%,行业大部分以小企业为主,2017年开始环保趋严,散乱小的萤石产能不断退出市场,国内萤石矿产量开始下降,2018年国内萤石矿精矿产量354万吨,较2017年下滑17.6%,降幅明显;产量快速收缩,供应缺口主要从国外进口满足,2018年国内萤石进口大幅增长214%,总进口51万吨,净进口11万吨,进口快速增加;2019年1月工信部发布《萤石行业规范条件》(征求意见稿),意见稿进一步提高了萤石行业的准入门槛,规定新建萤石产能不低于5万吨/年,本规范条件实施前已投产的项目若扩建,开采量不低于2万吨/年,行业准入进一步提高,散乱小的企业产能将进一步缩减。

»氢氟酸产能过剩,半导体用电子级氢氟酸供应不足,氢氟酸属于高危化学品,腐蚀性极强,生产过程中“三废”问题突出,同时副产的含氟盐酸处理难度大,其胀库时限制企业开工,目前国内氢氟酸产能200万吨,受环保安检影响长期停车35万吨,产能长期利用率维持在60%附近,产能过剩问题突出;国内电子级氢氟酸产能24万吨左右,主要在中低端领域,高等级的电子级氢氟酸生产技术门槛高,主要在于如何将金属离子的含量控制在较低水平,通常半导体用电子级氢氟酸需要达到G4及以上水平,目前国内具有G4(UP-SS)及以上等级的装置仅三家,包括已经投产的多氟多(5000吨G5级,5000吨G4级,2012年建成)和滨化股份(6000吨G4级,2018年试生产,目前产能利用率39.9%),在建的湖北兴力(规划G5级),目前多氟多产品已经进入美、韩供应链,年供应3000吨;日本对韩限制高纯电子化学品的出口,有望推动国内高等级电子级氢氟酸发展,帮助国内企业进入全球半导体化学供应链。

»制冷剂升级换代,对氟化工产业链带来增量需求,目前国外二代制冷剂(HCFCs)仅保留基准水平的0.5%供维修使用,2013年开始,国内以2009-2010年的平均生产规模为基准,冻结并削减二代制冷剂的生产配额,其中2015年削减基准的10%,2020年前削减基准的25%,二代制冷剂将逐步退出市场;但氟需求未来会有所增加,主要原因在于淘汰的二代制冷剂将主要由三代和四代制冷剂取代,三代制冷剂(HCFs)平均含氟量75.66%,较二代制冷剂的45.66%高出30pct,四代制冷剂(HFOs)平均含氟量56.25%,较二代制冷剂高出10pct,制冷剂的升级换代将明显拉升氟元素需求。

»氟聚合物产量持续增加,拉升氟元素需求,二代制冷剂的代表R22是氟聚合物生产的关键原料,这部分R22下游不用于制冷,不会被淘汰,以R22为原料可以生产氟聚合物,包括氟树脂、氟涂料、氟橡胶等,需求量不断增加,以PTFE(又称“塑料王”,其具备抗强酸腐蚀、耐高温等优良属性,应用范围不断扩大)为代表,其产量从2013年的5.94万吨增加至2018年的8.37万吨,五年年均复合增速7.1%,对应的R22需求量从11.92万吨增加至16.7万吨,不断带动氟元素需求。

»炭黑产业链:供给端,炭黑产能过剩明显,国内炭黑目前产能800万吨,产量518万吨,开工率64.75%,2019年-2020年产能增速分别为1.7%和0%,产能增速明显放缓;成本端,国内煤焦油构成炭黑成本的80%,2016年至2018年在环保限产及去产能背景下,煤焦油价格明显上行,在高利润背景下,龙头企业煤焦油企业开始扩产,预计煤焦油价格有望承压,缓解炭黑成本端的压力;需求端,炭黑需求中70%流向轮胎需求,预计未来汽车销量边际下行空间有限,且存量市场将释放置换需求。

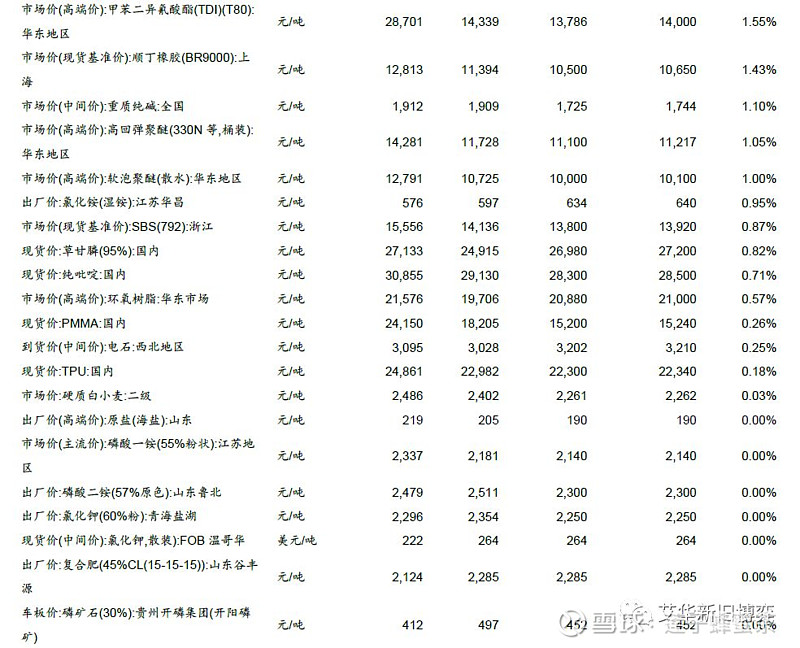

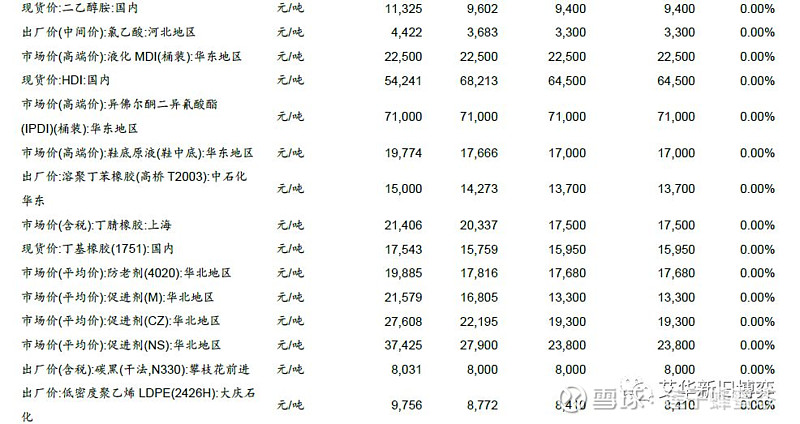

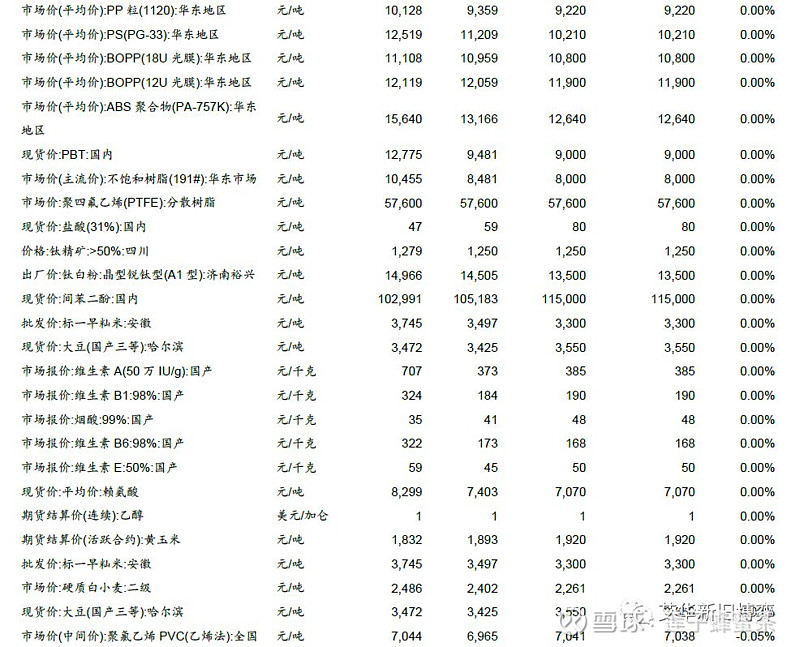

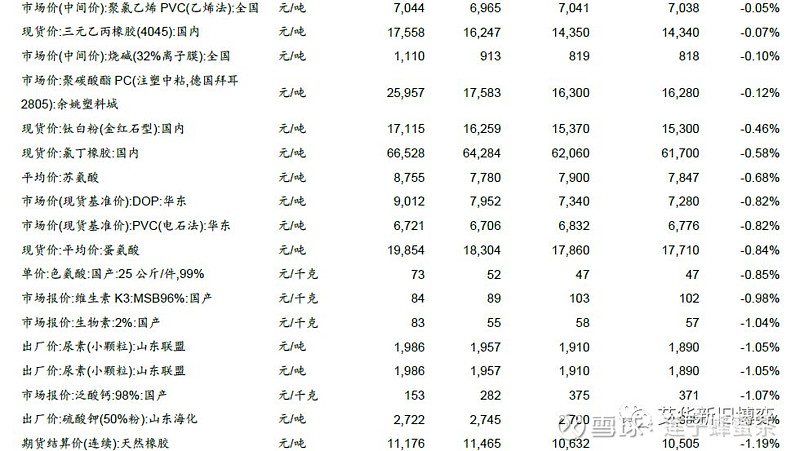

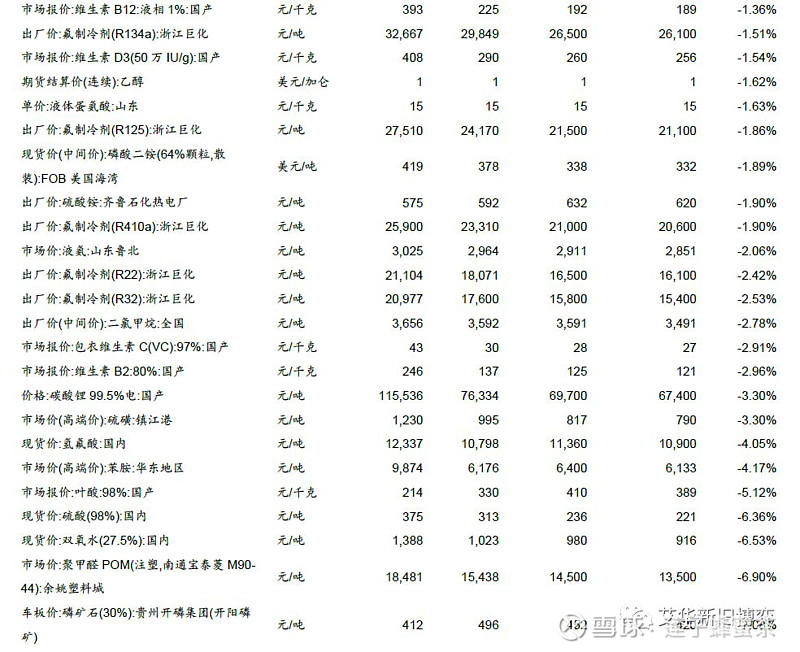

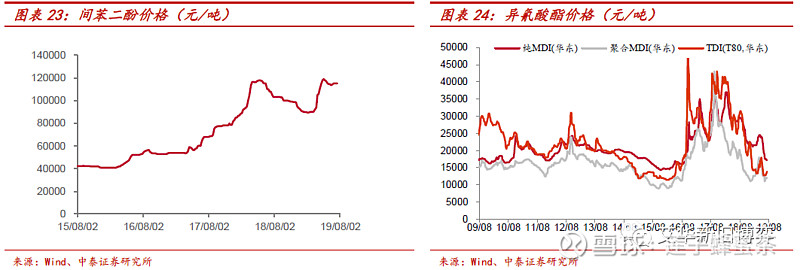

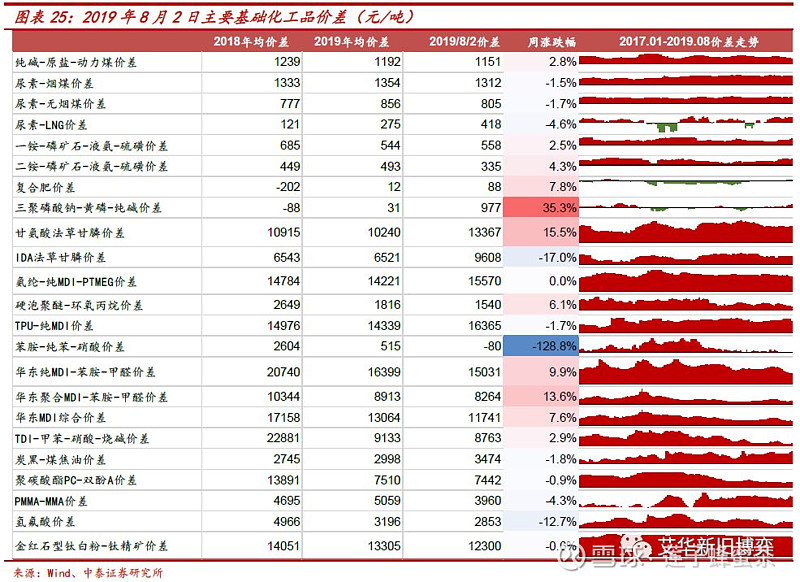

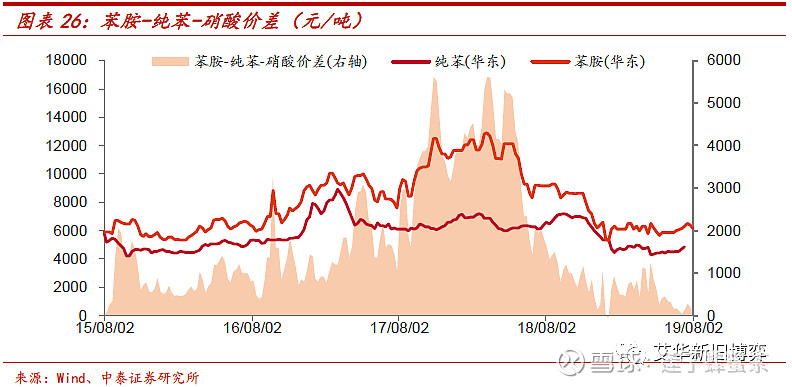

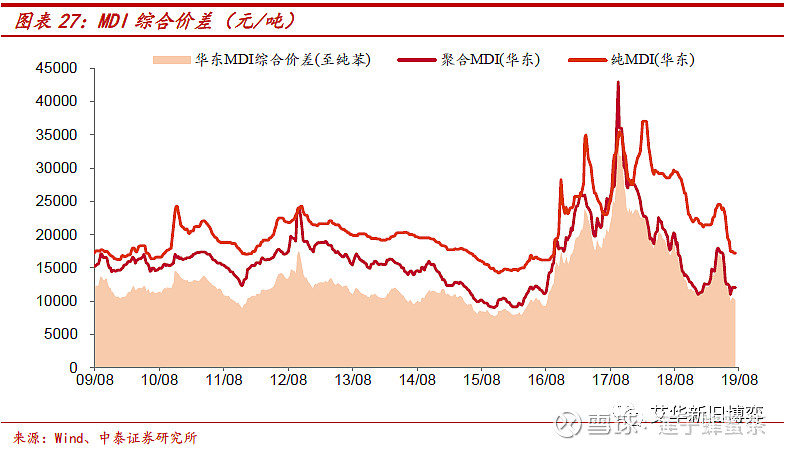

»价格和价差跟踪。价格和价差跟踪。本周中泰化工持续跟踪的119个基础化工产品中,产品价格上涨的有26个品种,下跌的有46个品种。价格涨幅前五为:纯MDI(桶装)外盘、二甲基环硅氧烷、纯MDI(桶装)、MDI-50(桶装)、硬泡聚醚(桶装),涨幅分别为11.67%、8.47%、5.22%、4.65%、4.07%;价格跌幅前五: 磷矿石(30%开阳磷矿)、 三聚磷酸钠(工业级94%)、 磷酸(85%)、 黄磷、 液氯,跌幅分别为 -7.08% 、 -11.41% 、 -12.22% 、 -20.23% 、 -84.38% ;本周化工产品价差涨幅前五:三聚磷酸钠-黄磷-纯碱价差、甘氨酸法草甘膦价差、华东聚合MDI-苯胺-甲醛价差、华东纯MDI-苯胺-甲醛价差、复合肥价差,涨幅分别为35.3%、15.5%、13.6%、9.9%、7.8%。价差跌幅前五:PMMA-MMA价差、尿素-LNG价差、氢氟酸价差、IDA法草甘膦价差、苯胺-纯苯-硝酸价差,跌幅分别为 -4.3%、 -4.6%、 -12.7%、 -17.0%、 -128.8%。

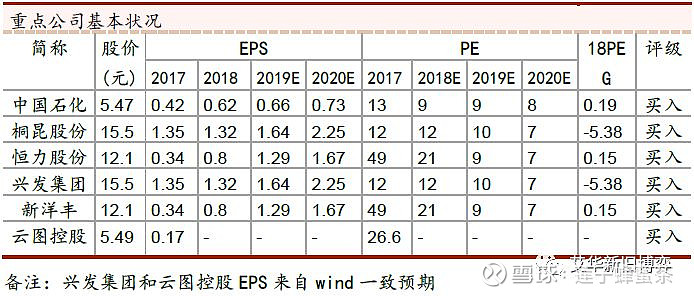

»投资建议:建议布局高分红中国石化、低估值民营大炼化公司、农化板块、油服板块和非常规天然气开采公司。

»1、建议重点关注:恒力股份、恒X石化、新凤鸣、荣盛石化等。

»2、建议布局农化优质龙头:新洋丰、扬农化工、利尔化学等。看好下半年农产品价格的周期底部反转,农产品价格周期同厄尔尼诺周期高度相关,统计过去三十年厄尔尼诺强度同农产品产量及价格的关系,发现两者相关性明显,根据NOAA最新预测,今年厄尔尼诺将持续至年底11月份,主要农产品价格将迎来周期底部的反转行情,农产品价格有望持续上行。农产品价格的复苏有望推动磷肥、尿素、钾肥、复合肥、农药等产品需求。此外,供给端的收缩助力行业复苏。以我国磷肥行业为例,由于我国磷肥行业长期产能过剩,受益供给侧改革,行业不但没有新增产能,反而正处于去产能周期。2015年至2017年,磷酸一铵产能增速分别为8.1%、18.4%、-8.4%,2017年产能增速录得首次下降,产能正处于去化过程中。由于供需两端持续向好,磷肥、尿素、钾肥等价格持续上涨,行业已经逐步走出底部。当前尿素、磷肥等价格持续上涨,有望推动相关公司业绩向上。建议重点关注:华鲁恒升、新洋丰、金正大、诺普信、藏格控股、扬农化工、利尔化学等。

»3、建议布局油服及非常规天然气开发企业:中油工程、石化油服、杰瑞股份、中国石油、中国石化、蓝焰控股等。6月20日财政部发布关于《可再生能源发展专项资金管理暂行办法》的补充通知,对非常规天然气的补贴方式做出重要调整。本次调整有四个明显的变化:(1)取消定补,采用多增多补的补贴方式,最新补贴政策下,非常规天然气企业对国内天然气增量的贡献越多,其单位产气获得的补贴越高,为了获得更多补贴金额,企业之间可能竞争性增产;(2)鼓励取暖季保供增产,取暖季增产部分的产量折算权重额外多出1.5,相同产量增速下,取暖季会比非取暖季额外获得更多补贴,提高企业在取暖季扩产的积极性;(3)致密砂岩首次纳入补贴名单,在新补贴政策之前,致密砂岩气无补贴,页岩气、煤层气定额补贴,本次将致密砂岩气首次引入受补贴的非常规天然气名单;(4)煤层气给予更高产量折算权重,煤层气产量折算权重1.2,页岩气和致密砂岩气折算权重均为1,在相同产量增速下,煤层气能比另外两种非常规天然气多获得20%的补贴。新的补贴政策将增产程度与边际补贴挂钩,产量贡献度与补贴金额挂钩,鼓励非常规天然气企业竞争性增产保供,油服行业直接受益,中油工程、石化油服、杰瑞股份等;致密砂岩气是对非常规天然气气源的有益补充,初次纳入补贴范围,直接资源开采者将直接受益,中国石油、中国石化等;页岩气在我国非常规天然气发展中仍将占据重要位置,未来生产积极性持续扩张;新的补贴政策提升煤层气开采经济性,利好煤层气开采龙头企业,蓝焰控股等。

»4、持续推荐磷化工优质标的:兴发集团(产能:黄磷14万吨、精细磷酸盐20万吨、磷酸一铵20万吨、磷酸二胺40万吨、草甘膦18万吨;PB1.22倍,PE20.0倍)、新洋丰(磷酸一铵产能180万吨;PB 2.10倍,PE 16.7倍)、云图控股(产能:黄磷6万吨、磷酸一铵48万吨;PB1.66倍、PE28.7倍)等。

»5、持续推荐氟化工优质标的:金石资源(2700万吨萤石储量,采矿规模102万吨/年,酸级萤石精粉销量18.4万吨/年,PB6.1倍,PE38.8倍);推荐具备高纯电子级氢氟酸产能的多氟多(高纯电子级HF 1万吨/年;PB 3.0倍,PE 162倍);滨化股份(高纯电子级HF 0.6万吨/年;PB 1.83倍,PE 20.5倍);推荐具备141b产能的企业三美股份(141b配额产能3.43万吨/年;PB4.23倍,PE17.3倍);巨化股份(R141b配额产能0.66万吨/年;PB 1.73倍,PE 10.4倍)。

»风险提示事件:下游需求萎靡的风险;产品价格下行的风险。

1

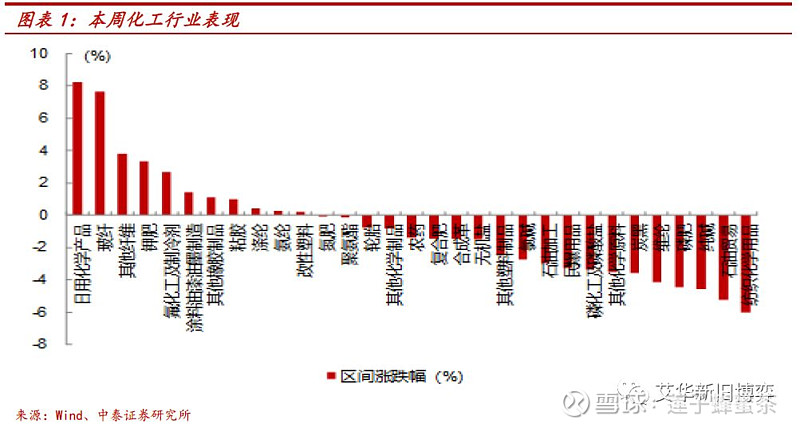

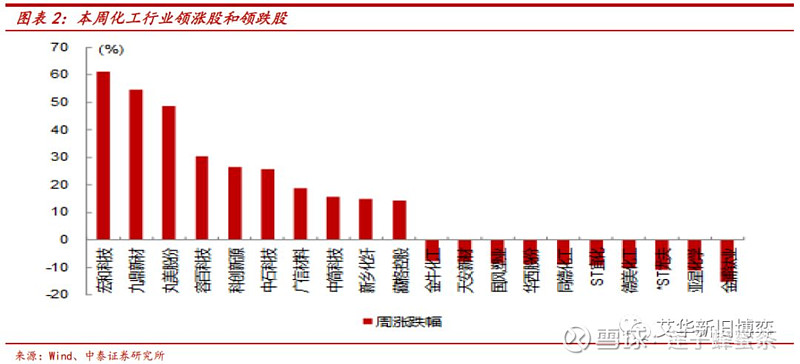

本周(2019.7.29~2019.8.2)化工行业指数(申万)下跌1.63%,沪深300指数下跌1.47%,化工板块弱于大盘。本周化工子行业中,日化板块上涨8.21%,玻纤板块上涨7.67%,其他化纤板块上涨3.79%,钾肥板块上涨3.3%,氟化工板块上涨2.65%。

化工行业领涨股:上周化工板块领涨个股为宏和科技(61%)、九鼎新材(54.8%)、丸美股份(48.7%)、容百科技(30.6%)、科创新源(26.6%)、中石科技(25.9%)、广信材料(18.8%)、中简科技(15.7%)、新乡化纤(14.9%)、藏格控股(14.4%)。

2

原油期货价格:

期货价格:8月3日BRENT原油期货价格为60.5美元/桶,较之前一周下跌2.94美元/桶;8月3日WTI原油期货价格为53.95美元/桶,较之前一下跌2.25美元/桶。

钻机数变化情况:

采油钻机数:8月2日当周美国采油钻机数为770台,较之前一周的数量减少6台,较去年同比减少89台。8月2日当周美国天然气钻机数为171台,较之前一周增加2台,较去年同比减少12台。

北美地区钻机数:本周北美钻机数为1079,较与上周增加6台,较去年同比减少188台。

全球钻机数:6月全球采油钻机数为2229台,较上月增加34台。

原油期货价格美国原油库存及产量

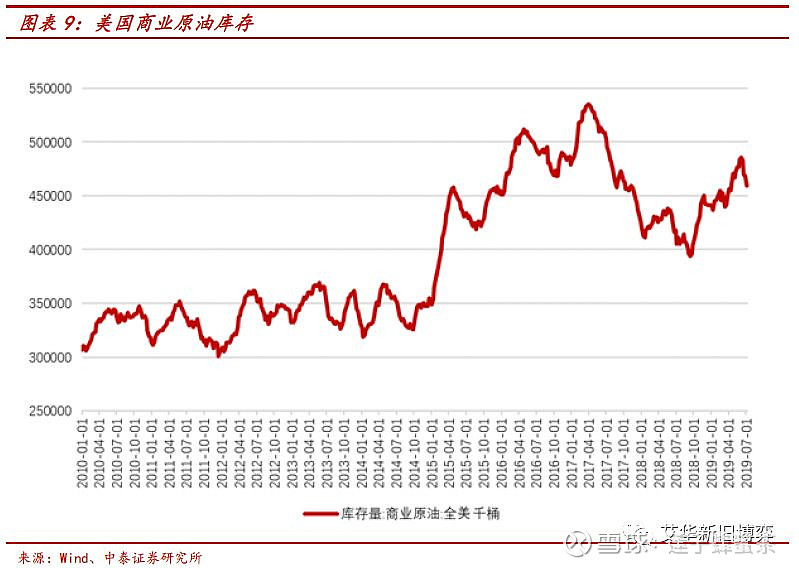

美国原油产量:7月26日美国原油产量为1220万桶/天,较之前一周增加90万桶/天。

美国商业原油库存:7月26日美国商业原油库存为43654.5万桶,较之前一周减少849.6万桶。

美国库欣地区原油库存:7月26日美国库欣地区原油库存为4886.5万桶,较之前一周减少153.3万桶。

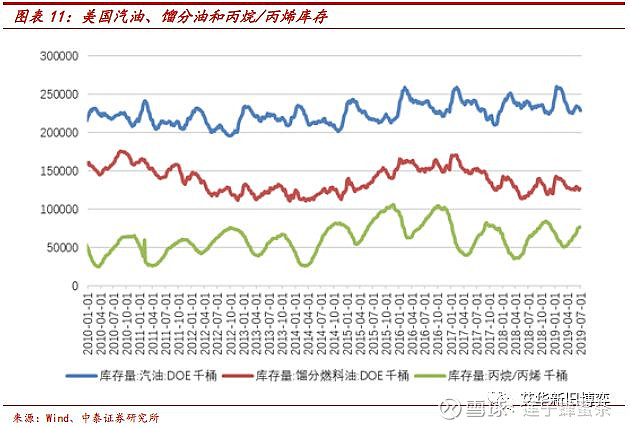

美国汽油、馏分油和丙烷/丙烯库存:7月26日美国汽油库存为23073.5万桶,较之前一周减少179.1万桶;7月26日美国馏分油库存为13592.2万桶,较之前一周减少89.4万桶;7月26日美国丙烷/丙烯库存为8045.1万桶,较之前一周增加139.9万桶。

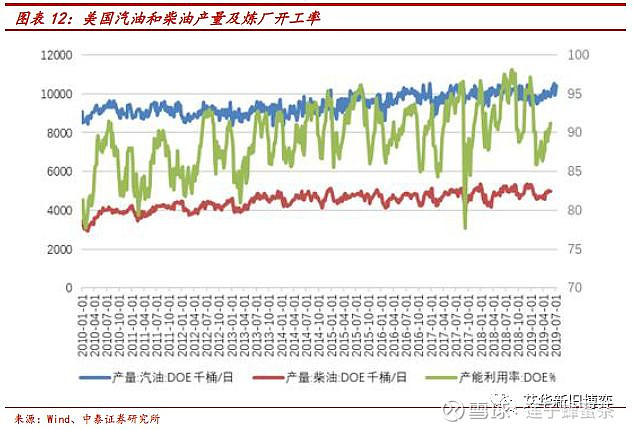

美国汽油、柴油产量:7月26日美国汽油产量10416万桶/天,较之前一周增加32.7万桶/天;7月26日美国柴油产量为4970万桶/天,较之前一周减少10.7万桶/天;7月26日美国产能利用率为93%,较之前一周减少0.1pct。

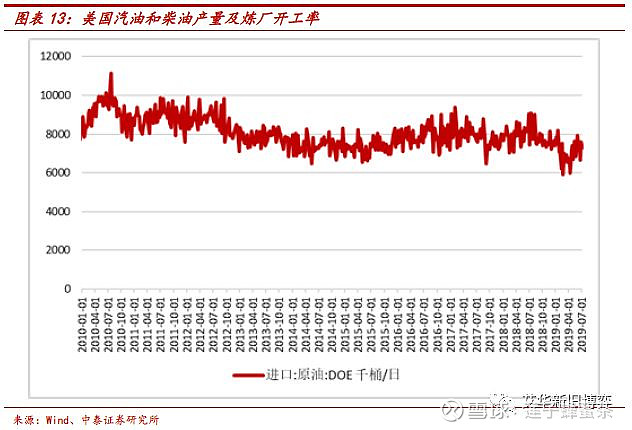

美国原油进口量:7月26日美国原油进口量为666.3万桶/天,较上周减少36.5万桶/天。

原油期货持仓情况

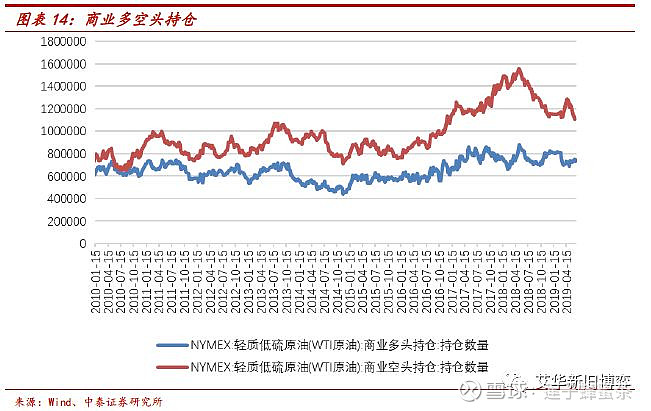

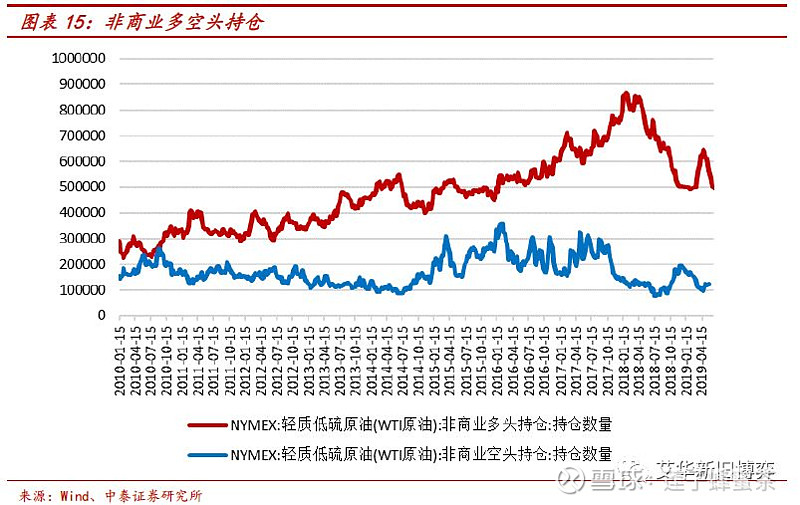

7月30日NYMEX轻质低硫原油(WTI原油)的商业多头持仓数量为732821份,较之前一增加3.11%;7月30日NYMEX轻质低硫原油(WTI原油)的非商业多头持仓数量为540238份,较之前一周增加0.43%。

7月30日NYMEX轻质低硫原油(WTI原油)的商业空头持仓数量为1119888份,较之前一周增加1.05%;7月30日NYMEX轻质低硫原油(WTI原油)的非商业空头持仓数量为1119888份,较之前一周增加9.18%。

3

上周中泰化工持续跟踪的119个基础化工产品中,产品价格上涨的有26个品种,下跌的有46个品种。价格涨幅前五为:纯MDI(桶装)外盘、二甲基环硅氧烷、纯MDI(桶装)、MDI-50(桶装)、硬泡聚醚(桶装),涨幅分别为11.67%、8.47%、5.22%、4.65%、4.07%;价格跌幅前五:磷矿石(30%开阳磷矿)、三聚磷酸钠(工业级94%)、磷酸(85%)、黄磷、液氯,跌幅分别为-7.08%、-11.41%、-12.22%、-20.23%、-84.38%。

上周化工产品价差涨幅前五:三聚磷酸钠-黄磷-纯碱价差、甘氨酸法草甘膦价差、华东聚合MDI-苯胺-甲醛价差、华东纯MDI-苯胺-甲醛价差、复合肥价差,涨幅分别为35.3%、15.5%、13.6%、9.9%、7.8%。价差跌幅前五:PMMA-MMA价差、尿素-LNG价差、氢氟酸价差、IDA法草甘膦价差、苯胺-纯苯-硝酸价差,跌幅分别为 -4.3%、 -4.6%、 -12.7%、 -17.0%、 -128.8%。

4

重点关注天然气产业链投资机会(中国石化、中油工程、杰瑞股份)

国家能源安全,政策要求三桶油扩大资本开支,重点关注油气产业链投资机会。9月5日,国务院发布《关于促进天然气协调稳定发展的若干意见》,旨在加快天然气产供储销体系建设。为应对天然气的需求高增,我们预计相应的天然气“保供”政策后续仍会出台。主要解读如下:

加大国内勘探开发力度。根据意见第三条,力争到2020年,国内产量达2000亿立方米,17-20复合增速高达11%,而当前我国产量增速仅为5.5%,增速远低于规划产量增速。我们预计国内将加大勘探开发力度,加大企业资本开支,利好上游和设备公司。

多元化保供将带动基础建设加速。主要分为健全海外供应体系和构建多层次储备体系。其中要求供气企业到2020年形成不低于其年合同销售量10%的储气能力和城镇燃气企业到2020年形成不低于其年用气量5%的储气能力。我们预计政策指引下,LNG的进口量将进一步增加,同时储气库、管道运输等基础建设有望加速。

油气板块投资建议:我们建议关注中国石化、中油工程、杰瑞股份。

当前油价水平下,炼化景气度高企。自2014年起炼化景气度逐步攀升,乙烯裂解价差是炼化景气度的关键指标。油价在80美元/桶以下是炼化企业盈利最好的阶段,炼化企业将在这个时期完成资产负债表和估值的双重修复。

民营大炼化将塑造千亿市值行业龙头,看好聚酯产业链。据我们预计,2018年底之后将迎来几大民营炼化投产高峰,此轮民营炼化扩产具备独一无二的优势:

技术先进、规模大、成本低、竞争力极强。据石油与化工园区网数据显示,荣盛石化和桐昆股份参股的浙江石化炼化项目一期和二期均为2000万吨产能,恒力集团在大连长兴岛的炼化项目也是2000万吨规模,恒逸在文莱规划的炼化项目一期和二期分别为800万吨和1400万吨,合计2200万吨。这些炼化装置的规模均是世界一流的,目前全球2000万吨炼化规模的企业仅有20余家,国内仅有中石化的镇海炼化(2300万吨)和中石油的大连石化(2050万吨),民营大炼化将跻身全球最具竞争力的炼化企业行列,并且由于采用了最先进的生产工艺和更加合理的产品方案,盈利能力胜过已有产能。

产品结构更加合理。民营大炼化的核心产品的对二甲苯(PX),目前我国PX对外依赖度达到59%,2017年进口量为1444万吨,目前在我国整个聚酯产业链中,PX最为短缺,长期受制于人(韩国、日本、新加坡等),产业链盈利很大一部分被海外截留。浙江石化一期PX400万吨,恒力炼化PX450万吨,恒逸文莱炼化PX150万吨,他们投产之后将有效降低我国PX对外依赖度,并将整个产业链的利润点均掌握在自己手中。与国内炼化企业相比,这几个民营大炼化尽量降低成品油的产量,增加具备高附加值的化工品的产量,从而可以有效规避成品油过剩带来的威胁,保证项目盈利能力。

实现真正的一体化配套,掌握全产业链利润。这几个民营大炼化将进一步提升我国聚酯行业龙头的全球竞争能力,实现“原油—PX—PTA—聚酯”的一体化布局。荣盛和恒逸目前具备强大的中游PTA能力,因此他们在积极布局上游炼化和下游聚酯长丝的能力;桐昆具备独一无二的下游长丝产能,因此正在努力补齐上游PX和中游PTA的能力。

继续推荐氟化工板块(金石资源、多氟多)

氟化工产业链:制冷剂升级换代及氟聚合物的持续发展,带动氟化工产业链需求稳定增加;同时国家重视原料萤石开采,不断提高行业准入门槛,供应持续收紧;氟化工产业链有望长期景气上行,利好布局萤石原料企业。日本限制对韩出口电子化学品,国内高等级电子氢氟酸厂商有望受益。 ODS 专项执法行动有望推升替代品 141b 价格。

原材料萤石供给将持续受到控制,产量可能进一步回落,2016年11月通过的《全国矿产资源规划(2016-2020)》中,萤石被列入战略性矿产目录,作为矿产资源宏观调控和保护的重点对象,萤石的战略资源属性被加强;国内萤石产能散乱小问题较为显著,根据卓创数据,产能在一万吨以上的企业仅20家,合计占行业总产能比例不足30%,行业大部分以小企业为主,2017年开始环保趋严,散乱小的萤石产能不断退出市场,国内萤石矿产量开始下降,2018年国内萤石矿精矿产量354万吨,较2017年下滑17.6%,降幅明显;产量快速收缩,供应缺口主要从国外进口满足,2018年国内萤石进口大幅增长214%,总进口51万吨,净进口11万吨,进口快速增加;2019年1月工信部发布《萤石行业规范条件》(征求意见稿),意见稿进一步提高了萤石行业的准入门槛,规定新建萤石产能不低于5万吨/年,本规范条件实施前已投产的项目若扩建,开采量不低于2万吨/年,行业准入进一步提高,散乱小的企业产能将进一步缩减。

氢氟酸产能过剩,半导体用电子级氢氟酸供应不足,氢氟酸属于高危化学品,腐蚀性极强,生产过程中“三废”问题突出,同时副产的含氟盐酸处理难度大,其胀库时限制企业开工,目前国内氢氟酸产能200万吨,受环保安检影响长期停车35万吨,产能长期利用率维持在60%附近,产能过剩问题突出;国内电子级氢氟酸产能24万吨左右,主要在中低端领域,高等级的电子级氢氟酸生产技术门槛高,主要在于如何将金属离子的含量控制在较低水平,通常半导体用电子级氢氟酸需要达到G4及以上水平,目前国内具有G4(UP-SS)及以上等级的装置仅三家,包括已经投产的多氟多(5000吨G5级,5000吨G4级,2012年建成)和滨化股份(6000吨G4级,2018年试生产,目前产能利用率39.9%),在建的湖北兴力(规划G5级),目前多氟多产品已经进入美、韩供应链,年供应3000吨;日本对韩限制高纯电子化学品的出口,有望推动国内高等级电子级氢氟酸发展,帮助国内企业进入全球半导体化学供应链。

制冷剂升级换代,对氟化工产业链带来增量需求,目前国外二代制冷剂(HCFCs)仅保留基准水平的0.5%供维修使用,2013年开始,国内以2009-2010年的平均生产规模为基准,冻结并削减二代制冷剂的生产配额,其中2015年削减基准的10%,2020年前削减基准的25%,二代制冷剂将逐步退出市场;但氟需求未来会有所增加,主要原因在于淘汰的二代制冷剂将主要由三代和四代制冷剂取代,三代制冷剂(HCFs)平均含氟量75.66%,较二代制冷剂的45.66%高出30pct,四代制冷剂(HFOs)平均含氟量56.25%,较二代制冷剂高出10pct,制冷剂的升级换代将明显拉升氟元素需求。

氟聚合物产量持续增加,拉升氟元素需求,二代制冷剂的代表R22是氟聚合物生产的关键原料,这部分R22下游不用于制冷,不会被淘汰,以R22为原料可以生产氟聚合物,包括氟树脂、氟涂料、氟橡胶等,需求量不断增加,以PTFE(又称“塑料王”,其具备抗强酸腐蚀、耐高温等优良属性,应用范围不断扩大)为代表,其产量从2013年的5.94万吨增加至2018年的8.37万吨,五年年均复合增速7.1%,对应的R22需求量从11.92万吨增加至16.7万吨,不断带动氟元素需求。

风险提示 :

下游需求萎靡的风险;

地缘政治冲突的风险;

商品价格下行的风险;

项目建设不达预期的风险。

往期报告回顾

行业深度

【2019.06.12】中泰化工行业2019年中期策略——风雨送春归,飞雪迎春到

【2019.05.07】氢能产业迎来政策、技术与市场机遇

【2019.03.13】丙烯行业深度报告:景气周期有望持续,中国PDH快速崛起

【2019.03.01】PTA行业深度报告:下半年或迎来最美时间

【2019.01.02】潮落拾遗珠,拥抱需求确定性-化工行业2019投资策略

【2018.11.08】基础化工行业三季报总结:行业盈利分化,存在结构性机会

【2018.08.06】磷化工行业深度报告:去产能周期下的景气复苏

【2018.07.30】有机硅行业深度报告:需求高增叠加供给钝化,高景气周期正在途

【2018.06.16】居民门站价改革,上游企业有望受益

【2018.05.21】油价对化工产业链的影响

【2018.05.29】再谈化工投资策略:为何周期反弹重配化工?

【2018.05.22】中美贸易战停火,能源企业有望受益

【2018.05.09】环保趋严动态跟踪报告一:上合组织峰会召开在即,环保趋严逐步升级

【2018.05.07】化工行业年报及一季度总结:景气周期持续,高盈利势头不减

【2018.04.18】原油市场动态跟踪报告:地缘政治风险加剧,油价创三年新高

【2018.04.10】纯碱行业动态跟踪报告:供需利好叠加,价格弹性爆发

【2018.03.12】原油市场动态点评:中油价时代,炼化板块将继续保持高景气度

【2018.03.01】深度重磅!醋酸行业动态跟踪报告:行业否极泰来,长牛周期已在途

【2018.03.01】PTA行业未来两年迎来高景气周期,强烈推荐PTA龙头——恒逸石化、荣盛石化、恒力股份、桐昆股份

【2018.02.05】关注三桶油 18 年资本开支,LNG 价格暴涨

【2017.12.15】EIA 和 OPEC 最新月报解读:原油市场去库存继续进行,油价中枢有望上移

个股深度

【2019.04.22】圣达生物(603079)生物素叶酸价格底部向上,生物保鲜剂业务高速成长

【2019.03.11】山东赫达(002810)深度报告:产能释放叠加产品结构调整,业绩拐点显现

【2019.02.03】光华科技(002741)深度报告:PCB 化学品龙头,锂电材料纵深布局

【2019.01.09】恒大高新(002591)深度报告:声学与垃圾炉防护龙头逆周期成长

【2019.01.08】珀莱雅(603605):“她经济”强势崛起,珀莱雅乘势而上

【2018.12.05】广汇能源(600256)深度报告:煤气油一体化平台,坐拥LNG广阔空间

【2018.10.21】中国石油深度报告:高油价时代下的避风港!

【2018.09.10】新洋丰(00090):成本、渠道优势突出,磷复肥大周期有望开启

【2018.07.16】扬帆新材(300637):光引发剂成长路径清晰,中间体业绩弹性较大

【2018.07.25】诺普信(002215):农业服务先驱,经作布局另辟蹊径

【2018.05.22】拉芳家化(603630)公司研究报告:内外兼修拥抱消费升级,民族日化龙头加速崛起

【2018.05.19】建新股份(300107):一链三体业务格局,18年是业绩拐点之年

【2018.05.08】百 合 花(603823)调研报告:有机颜料第一股,看好未来

【2018.05.02】台华新材(603055)公司研究系列报告1:锦纶面料行业龙头,成长性强

【2018.04.26】航锦科技(000818)公司动态跟踪报告:化工+军工双轮驱动,业绩高增长有望持续

【2018.04.18】利民股份(002734):保护性杀菌剂龙头,内外兼修高增长

【2018.02.12】中国石化(600028):上游业绩弹性巨大,公司盈利模式进入新常态

中泰化工团队

Ø【商艾华】首席分析师,北京大学硕士,两年大宗商品研究经验,八年能源及化工行业研究工作经验。2011-2017年,于西南化工研究涵盖基础化工及石油化工,12年担任团队负责人,团队获得2014年石化水晶球第五,2015年水晶球石化第四,天眼明星分析师,2016年水晶球基础化工第一,汤森路透能源化工第三。2018年6月加入中泰证券,担任化工首席分析师。

Ø【张 倩】化工行业研究员,厦门大学本科,新加坡南洋理工大学博士,一年行业研究经验。研究风格:跨行业研究经验,紧随高增长行业发展趋势,挖掘板块成长股。

【免责声明】

本订阅号为中泰证券化工商艾华团队设立的。本订阅号不是中泰证券化工商艾华团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

【特别提示】

本微信贴所涉及的证券研究信息由中泰证券化工团队编写,仅面向中泰证券专业投资者客户,用于新媒体形势下研究信息和研究观点的沟通交流。非中泰证券专业投资者客户,请勿订阅或使用本微信贴中任何信息

备注:

分析师:商艾华 ;执业证书编号:S0740518070002