现在的可转债,不再是一窝蜂地暴涨了。

价格回归合理区间,还层次分明:

这就要求我等“打新党”,得把可转债打新这门手艺,研究得更深入一点。

今天,我想说说广大同胞最关心的首日定价问题——可转债究竟涨多少才算合适”。

当然,这种预测是经常会出错的。

不管是券商、还是行业内大V,我观察过很多,没有一直对的,打脸是常有的事儿。

我找了几个正确率相对高的、且容易理解的定价经验分享给大家看看~

以下内容来自雪球博主@小司马的低风险乐园,我略有改动

01、找一个同行业合理的对标转债

如果市场上有一个很类似的可转债,那么新上市的可转债基本就是这个价格了。

比如之前让很多人都吃到肉的东财转2,有个精准的对标转债——已经因为持续大涨而强赎退市的东财转债。

后者首日开盘涨了25%,前者涨了28%,相差无几。

如果没有这种“亲兄弟式”的对标债,就可以找“远亲”来估算。

“远亲”的话,判断指标就要多一些。

首先,行业要一致;

其次,市值要相近,不能差太多;

另外转股价值也要相近。

经过层层筛选,如果能找到一个相似的标的,就可以把它的价格拿来参考。

不过这种挑选办法比较繁琐,想要精准一些的定价,需要长时间的积累。

02、关注可转债的评级

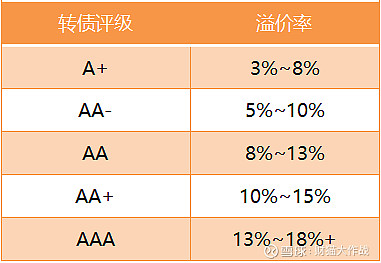

一般来说,可转债的评价不同,对应的估值溢价率也不一样。

本着评级越高、对应的估值就越高的原则,雪球博主@小司马的低风险乐园 根据经验,给予不同评级转债平价状态下的溢价率:

03、关注公司的市值

如果在基本面相同、评级相同的情况下,大市值公司给的溢价率要高于小市值公司的溢价率。

04、关注发行可转债的规模和筹码情况

如果可转债发行的规模较大,而且筹码比较分散,那么上市第一天很容易被砸盘,甚至会低于同类型的可转债。

比如之前上市的浦发转债,开盘价为103.5元,完全是被低估的状态。

浦发转债当时发行500亿,有230多亿是给了网下申购和散户,因此第一天的抛压是极大的。

05、大盘当时的情绪

大盘当时的情绪也对可转债上市时的价格影响很大。

比如2018年底,那时候大盘行情很低迷,可转债上市纷纷破发。

转过头来2019年,大盘持续上涨,可转债即使再烂也获得了很高的溢价。

再到今年4月末的大盘暴跌,这段时间上市的可转债又保持了低溢价。

招路转债,一个本来能吃上肉的转债,活生生的被拖到了破发。

作为一个AAA评级转债,破发的概率是很小的,但是在悲观情绪的影响下,招路转债不仅破发了,而且花了2-3月来修复。(同时期股价一直是窄幅震荡)

…………………………

我拿这一套逻辑测试了一下明天即将上市的永高转债。

它的转股价值(将100元的可转债兑换成股票后的价格)是98.57元,评级为AA,对应的正股为永高股份,市值为70亿。

隶属于建筑材料行业,再往细了说,就是管材。

跟它最近的,是做水泥的天路转债。

它目前的转股价值为96元,评级也是AA,对应的正股西藏天路,市值为60亿。

两者挺像,发行规模也很接近。

天路转债目前价格是119.98元,预计永高转债的价格应该也是在120元左右。

分析路子是否对,明早开盘来验~

………………

第二天答案揭晓:永高转债,开盘价为119.1元。