2023年2月12日:美国运动巨头Under Armour Inc. (NYSE: UAA) 安德玛集团继续超预期的表现,公司亦即将在下月底迎来新任首席执行官Stephanie Linnartz。

截至12月底的2023财年三季度,Under Armour Inc.安德玛集团收入增加3.4%至15.818亿美元,固定汇率计算增幅7%,略超FactSet预期的15.5亿美元;每股收益则由2022财年同期的0.23美元增加至至0.27美元,经调整后0.16美元,远超FactSet预期的0.09美元。

临时首席执行官Colin Browne表示公司三季度表现稳健,有望实现全年运营和财务目标。展望未来,很高兴能与Stephanie Linnartz合作,以进一步推进战略计划,并利用Under Armour安德玛强大的品牌推动可持续的盈利增长。

该美国运动巨头维持全年收入低个位数增幅预期,固定汇率增幅预期中个位数;毛利率预期维持375-425个基点的跌幅;营业利润和经调整后营业利润维持2.70-2.90亿美元和2.90-3.10亿美元;EPS预期则由此前的0.56-0.60美元大幅上调至0.71-0.75美元,经调整后预期0.52-0.56美元,远高于此前预期的0.44-0.48美元。

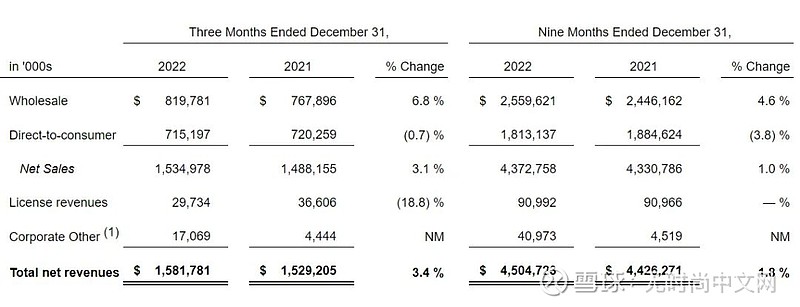

三季度集团批发渠道收入增幅6.8%,抵消了直营收入0.7%的跌幅,DTC收入下滑主要因直营店收入下滑6%,而电商渠道增幅7%,报告期内直营渠道电商渗透率45%。

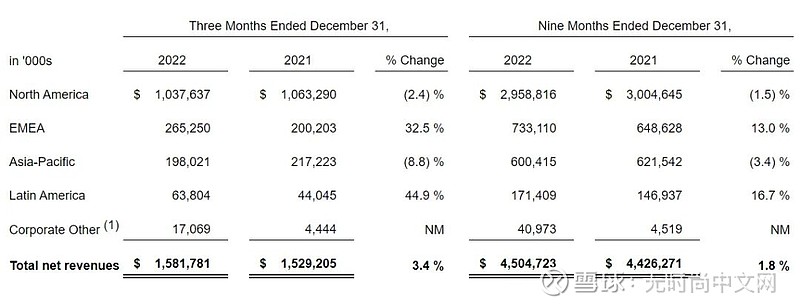

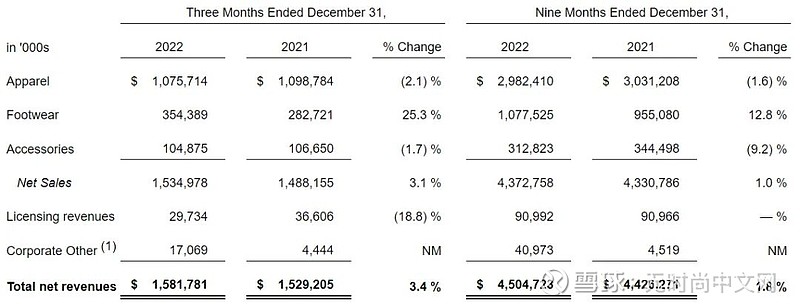

北美和亚太市场季度收入分别下滑2.4%和8.8%,EMEA市场收入则大增32.5%,拉美业务更飙升44.9%。若按固定汇率计算亚太市场收入反增1%。核心服装业务三季度收入下滑2.1%,但鞋履业务收入大涨25.3%,配件销售跌幅1.7%。

报告期内集团毛利率下滑650个基点至44.2%,主要因促销活动增加、不利的渠道品类组合和汇率影响。首席财务官Dave Bergman透露,促销带来400个基点的不利影响,渠道和不利组合分别带来130和50个基点的不利影响,汇率有60个基点负面影响,而货运成本三季度改善带来40个基点有利影响。

业绩会上Dave Bergman承认三季度毛利率下滑幅度超预期,主要因批发业务的降价幅度高于预期,另外出于库存管理需要,DTC渠道促销亦有所增加。

在回答分析师提问时他表示目前的库存环境导致了整个行业的去库存,而周期可能比预期的时间要长一点,消费者更加谨慎,而这种压力会持续一段时间。