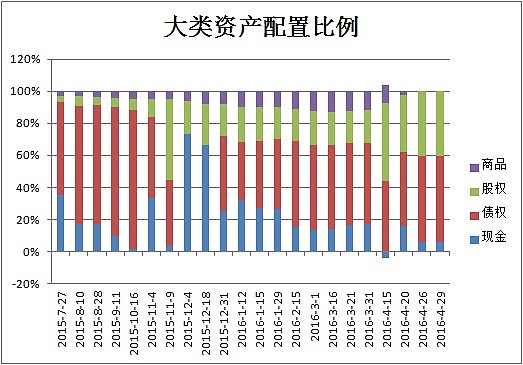

2015年8月-2016年4月 同期的权益波动和资产配置如下图,

2015-09-11

目前总体策略是超配债券,股市和商品缓慢增持。长线投资重点关注港股,股市短线只在恐慌暴跌到极限时出手。

2015-10-16

目前总体策略仍旧是超配债券,股市和商品缓慢增持。

2015-11-04

股市趋势跟踪策略今日发出入场信号,做了买入计划。债券减持。商品半个多月来持续下跌,本月中旬再按计划买进。

2015-12-05

股市趋势跟踪策略止损退出。目前股市还有2成仓,主要为港股,债券清空,现金打新,商品缓慢增持。未来只有股市大幅上涨,资产才能有较大增值,更大的可能是缓慢缩水(由于港股和期货的市值),在此做好心理预期。A股如果有买入信号我还是会一次次去尝试,保证能够抓到牛市,我相信自己的策略不可能连续经历“专杀”行情。更何况14-15的牛市让我赚了点钱,够资本同时进行了多个策略,有价投长持,有趋势跟踪,有定投,有逆向投资。未来收益率能不能变高我不确定,但是至少更不易被市场消灭了。记得以前大学玩dota,酱油法师的滚雪球就是,有钱了出各种保命装,越来越难被干死,然后就赢了。

2016-01-01

收益和持仓更新,做了年报。目前资产配置已经体现了对明年的态度:保守。2016年不设目标,赚了好,亏了更好,因为目前的资产配置偏保守,不利于实现长期复利,如果亏损,说明股市继续大跌,有更好的位置增加股权配置,对长期来说有利

2016-01-15

年初至今-3%,符合预期。目前股市还有2成,主要为港股,债券4成,商品缓慢增持。做了暴跌短线做反弹的计划,但是鉴于走势由暴跌转为阴跌,基本放弃了操作。另外虽然觉得港股低估,但是鉴于自己并没有什么优势(刚开始转价投),除非发生危机(现在只是预期),今年不会去越跌越补仓(最多再增加5%),况且恒指今年也不过跌了11%,2015年报告里的策略是不到18000点(-20%),都不会去增持。

2016-01-29

和一月中旬差不多,-3.4%,各类资产的比例也没多大变化。一月最强资产是商品,整体上没涨没跌,钢铁煤炭还涨幅不小。一月最强的组合内个股是腾讯,腾讯表示什么产能过剩?什么汇率贬值?你们还不得都给我用微信,管我毛事啊...港股持仓变动较大,26号的时候把惠理,蒙牛,江铜,首钢资源,马钢,格力,川投,大部分的鄂武商都换成了复兴医药,占全部股票的6成,主要考虑是公司最近利空比较多,又是灵魂人物被抓,又是重磅药停产,行业也有新药注册大量撤回的利空,再配合香港市场整体的低估和恐慌情绪,觉得是难得的价投调仓的机会。未来的策略:抄底计划搁置,目前阴跌,不会抄这种底;打新方面,深市中签率低到1/10了,沪市中签率比较高,但是涨幅低,整体看机会不大,都是个位数的年化,不特地配市值了,如果未来买了沪深股票再打吧;市场方面典型的熊市状态,2成股票目前亏了总资金的3%,假设一下:如果股市继续跌20%,亏到总资金6%,其他资金买债什么的估计全年能做到总资金-3%,这时候股市快两千点了,大量的投资机会,亏一点能等到这样的机会,满意。如果股市后面涨20%,一月亏的3%回本,全年债券和其他理财收益3%,全年股市不涨不跌,我有3%总收益,也勉强合格。如果股市在现在基础上不涨不跌,全年股市-20%,我的总收益0%,满意。简单分析,感觉自己还是占据了有利地形,比较安心。

另外,长城证券的雪球马拉松不参加了,那个账户沪港通费率万5,佣金宝万1,月底这次调仓把长城证券的股票都倒腾到佣金宝了。雪球组合,总是忘记调,最近也没顾上维护。

2016-02-15

未来策略还是维持股票20%,期货缓慢增持,大部分资金持有理财和固定收益产品,等待金融市场实质性的灾祸出现(价投策略增资补仓)或者是趋势性走强(趋势策略入场)。

假期里在思考怎么样定投,能够在股市实现稳健的保值增值,原先在定投159942,去年最后一个交易日换成了510900。现在觉得定投股指可能逻辑有问题(参考日经指数),可能指数不会像标普一样创新高,或许选择消费或者医药行业指数更可靠,但是每年的管理费托管费跟踪误差等等因素累计到10年20年的长度可能会影响很大,且指数基金的流动性,指数的等权或者是股本加权编制的区别,成分股的选择依据等等,都感觉不是很认同。这个定投每月一万的定投计划暂时还在继续,边做边思考吧,暂时打算定投买医药行业个股,主观选股+换股,分散持股。我承认这个定投最初考虑欠妥,目前也不一定合适。定投实现稳健的保值增值,想起来不错,好像是寻求一劳永逸,但是实际上仔细想想要不就是收益会低得很,要不就是运气成分会很大,可靠性很差。边做边思考吧。

2016-03-01

这半个月港股比较强势,300指数新低,而港股不管是恒指还是国企指数都没怎么跌。回头看今年几个指数的跌幅,创业板跌三成,300指数跌两成,恒指跌一成,价值规律还是有效的。未来策略和上次结算时写的完全一样:“维持股票20%,期货缓慢增持,大部分资金持有理财和固定收益产品,等待金融市场实质性的灾祸出现(价投策略增资补仓)或者是趋势性走强(趋势策略入场)。”

2016-03-16

市场没啥说的,有空的时候,主要就看看公司想想怎么价投。娃一天一个样,会讲的词越来越多,有60个了吧,走路摔得也越来越少了。最近每天出去转悠2-3次,争取一万步达成。带娃和锻炼身体也是去年底做的计划里的重点。

2016-04-01

市场比想象的强势,不管是股市和商品市场。趋势跟踪策略即将出现买入信号。去年11月有个假信号,当时买的是一篮子股票,最终止损时跌幅还超出指数了。这次打算用部分期指加部分股票折衷一下。价投和趋势两个策略并行,并不是容易的事,因为两者理念有冲突,而人不是机器,编两个程序就能一起跑。我想,这样做的价值可能在于整个投资体系更可靠。当我确定价值或者确信趋势的时候,可能我是脆弱的。如果我没有信仰,也就没有显著的弱点。

2016-04-15

今年收益目前2.5%,权益类占比60%。商品减持工业品,农业品继续持有。股市价投策略20%仓位,之前平衡过一次,现在又快涨到22%了,准备再减持一次,平衡到20%。股市趋势策略4月初入场,照理应该是买一篮子股票做到跟踪或者是优于跟踪指数,但这次就买了一个股,最终结果偶然性会比较大,如果跌的话就这样止损了,涨的话后面会再找机会换股,在一些备选股回撤的时候换入。现在未来策略方面没有太大的倾向性,主要风险还是在趋势策略上,反正就是涨的话持有,跌的话止损。假设最坏的情况,这次止损了,然后商品和股市又跌回去创新低,股指全年-30%,今年估计能控制在亏2%以内吧。假设好的情况,没止损到年底指数向上20%,今年估计盈利12%。关于价投方面虽然买了些股票,但是信心也不是很大,边做边学,给自己几年时间吧。都说今年港股是价投宝地,国企指数股息率都上5%了,是史上罕见的机会。就我目前的认识来看,是机会。但是另一层思维,我对自己水平不是很自信,哪怕真是罕见的机会,错过就算了,反正我刚做价投,没做好准备。我就是这么想的,所以价投至多也是20%,顶多换股买觉得更有价值的,但是没增加投入,到年底,可能愿意把价投权限提到25%。

2016-04-29

今年目前+1.4%。当下市场胶着,见招拆招,不做大的预判了。

最近趋势策略入场亏了10万,大约1%,已经止损了一半,还有一半等300指数收在3120点以下止损。

商品方面,我在去年制定买入计划时,编制了一个基点为100的组合指数,之后低见83,而今年4月下旬已经到了103,计划已经提前中止,目前账户空仓。

价投方面,未来主要投医药,适当分散,同时和医药100指数pk,如果长期跑输,则老老实实买指数基金,不再自己折腾。认为医药行业是个长期的朝阳行业,任何政策和行业利空都不改长期发展的格局。当然,很多人都信这个,所以呢,医药行业整体pe也就一直居高不下,似乎没有很高的安全边际,找不到买点,但是我现在认为实际上是合理的。如果一个收益越确定,那么风险溢价就理所当然越少,也就是收益率越低,也就是pe越高。医药行业pe长期偏高,不是市场博傻,是这个行业好,确定性高。拿医药100指数来说,最近6年pe均值35,目前就是这个水平。考虑到近年来医药行业增速在下滑,医保控费,一致性评估等影响,配合未来可能的熊市整体风险偏好水平下滑,行业pe或许有机会见到25以下。基于前面所述的长期看好,任何政策利空和行业滑坡都只是买点,希望有机会投入更多资金。

我觉得必须要有信念才能真的赚到钱,信念是理念的升华。趋势策略我有个信念就是“大趋势终究会再来!”,价投医药我现在也有个信念就是”医药行业日不落!",而之前投商品的信念是“商品有价值,价格有底!”。理念像是一种有杂质的东西,而信念是经过了锤炼和萃取的,在犹豫的时候,理念只会让人越想越乱,唯有靠信念快刀斩乱麻。