科华生物2022年年报简析

上海科华生物工程股份有限公司主营业务是体外诊断试剂、医疗检验仪器的研发、生产和销售。

下面让我们来简单分析科华生物,看看科华生物是不是值得我们关注

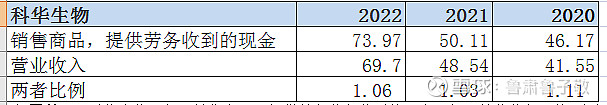

第一,看“销售商品,提供劳务收到的现金”与“营业收入”的对比。

通常而言,只要这个比值持续大于1或者等于1,就基本说明企业销售的绝大部分货款已经收到,可以认为公司经营情况良好,商业地位稳固。反之,说这个数字长期远小于1,证明大量款项被作为应收账款欠着。

如图所示,科华生物三年“销售商品、提供劳务收入收到的现金”与“营业收入”的 比率分别为:1.11,1.03,1.06,都大于1,说明企业销售的绝大部分货款已经收到,大致可以认为公司经营情况良好,商业地位很稳固。

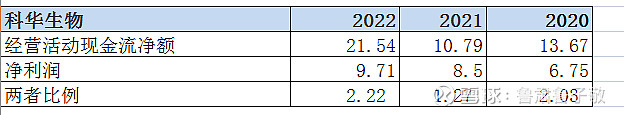

第二,看“经营活动现金流净额”与“净利润”的对比。通常而言,这个比值大于1,尤其是持续大于1,说明公司净利润全部或者大部分变成实实在在的现金,很可能意味着公司商品或者服务供不应求,买家不断地大预付款来订货。反之,如果该比值持续小于1,则可能表明净利润的质量堪忧。

如上图所示,科华生物三年“经营活动现金流净额”与“净利润”的比例分别为:2.03,1.27,2.22,都大于1,说明公司净利润全部或者大部分变成实实在在的现金。并且收到大量的预付款,净利润的质量还是很优秀的。

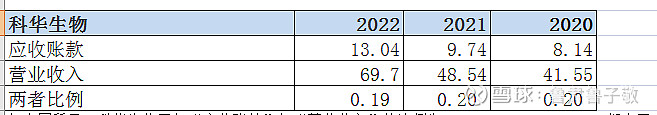

第三,看“应收账款”与“营业收入”之间的对比,通常而言,这个比值小于0.3,尤其是持续小于0.3,说明公司销售货物的货款基本都收回现金,行业地位高,反之,如果该比值持续大于0.3,则可能表明公司的客户赊账严重,公司行业地位低。

如上图所示,科华生物三年“应收账款”与“营业收入”的比例为:0.20 ,0.20,0.20,都小于0.3,应收账款还是很少的,说明公司销售货物的货款都收回现金或者提前收到预付款,公司行业地位很高。

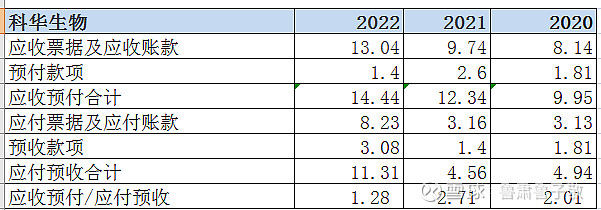

第四,看应收票据+应收账款+预付款项与应付票据+应付账款+预收款项之间的比例,如果这个比例小于1,尤其是持续小于1,说明公司对供应商和客户都有议价权,利用供应商的资金就足以让生意正常周转,竞争力很强。反之,如果这个比例大于1,尤其是持续大于1,说明公司的资金被上下游占用,竞争力差。

如上图所示,科华生物三年应收预付/应付预收的比例为:2.01,2.71,1.28 ,都小于1,说明公司对上下游的议价能力比较差,竞争力差,无法利用供应商的资金就足以让生意正常周转。

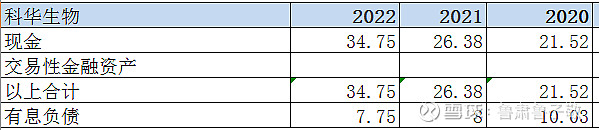

第五,看现金+交易性金融资产,有息负债判断公司财务是否稳健。一个稳健的,值得信任的公司,他的现金应该能够覆盖有息负债,在出现紧急情况时,能够保证生产。至多可以放松至现金加上随时可以变现的交易性金融资产能够覆盖有息负债,这是刚性标准。

如上图所示,科华生物三年的现金等价物分别为:21.52亿,26.38,34.75亿,亿均完全可以覆盖当年的有息负债:10.03亿,8亿,7.75亿,总体而言,科华生物的财务是非常稳健的,是一个值得信任的公司。

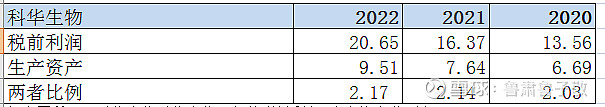

第六,看税前利润与生产资产(固定资产+在建工程+无形资产中的土地)的比值,判断公司资产的轻重。轻资产公司优于重资产公司,重资产公司通常需要不断投入资金进行维护,更新或者升级, 并产生大量的折旧,而轻资产公司则不需要。在有选择的前提下,尽量规避重资产公司,选择轻资产企业。

如上图所示,科华生物科华生物三年的税前利润/生产资产分别为:2.03,2.14,2.17 这个比例要大于当下银行贷款利率的2倍(即:0.06*2=0.12)才符合轻资产的标准。很明显,科华生物近三年来的这个比例显著高于0.12,证明很多利润是靠生产资产之外的其他资产赚来的,完全属于轻资产公司。

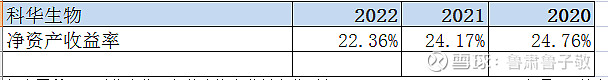

第七,看净资产收益率,判断公司净资产的盈利能力。净资产收益率直白地告诉股东,股东的每一元钱在某阶段(一年或一季度)获取来多少利润。

如上图所示,科华生物三年的净资产收益率分别为:24.76%,24.17%,22.36%都是15%以上,说明科华生物自有资本获利能力很强。

总结:综上所述,可以看出科华生物行业地位比较高,产品很强的竞争力,而且商业地位稳固,财务很稳健,同时又是一家典型的轻资产公司,且公司净资产的盈利能力很强,但是,上下游议价能力不强,目前看勉强是一家值得关注的公司。

$科华生物(SZ002022)$ $华大基因(SZ300676)$ $鱼跃医疗(SZ002223)$

风险提示:本文所提到的观点仅代表个人的意见,可能存在各种偏见与错误,所涉及标的不作推荐,据此买卖,风险自负