“好行业+好公司+好价格”,这9个字是我比较喜欢的价值投资金句,它告诉我们投资的最基本的逻辑和顺序:首先要找到好的行业,其次是在好的行业里面找到龙头的好公司,耐心等待好的价格买入,也就是低估买入。

通过近一个月格局财报特训营的学习,让我更好的掌握了判断好公司5大能力(赚钱能力、运营能力、现金流能力、财务杠杆、偿债能力)的方法,好行业+好公司+5大能力分析,寻找持续竞争力的优秀公司

1.好行业:刚需、高频、大市场

最好的行业,几亿客户都在用(大市场),客户离不开产品(刚需),天天用(高频)。

001刚需:指的是刚性的需求,没有就不行。比如不吃就会饿死,不治病也会死,不用电没法生活,不用银行没法日常生活,不买保险没有保障,这些都是刚需。

002高频:指的是购买的次数,分为短期高频或者长期低频。

比如客户牛奶每天喝一瓶,酱油20天买一瓶,牛奶的频次就比酱油高。

如果频次不高,那要高价格。比如买房子一辈子只买一两套,但是每个人开支在50万以上,1亿人买就是50亿的市场了。

保险虽然一年买一次,但是必须连续交10到20年,这种就是长期低频。

003大市场:指的是付费的意向用户很多,几千万还是几亿。

符合刚需、高频、大市场的行业:银行、保险、电力、食品

符合刚需、大市场、长期低频的:电器、房地产

以上也是我们重点要研究的行业。

好行业还有一个标准:简单,一眼就看懂怎么赚钱的。

2.好公司:龙头、稳定、垄断

定价权,指的是一家公司有提价的能力,即使产品提价,也不会销量暴跌,因为消费者非你不可。

001龙头:2/8原则无处不在,20%的大公司占据着行业80%的市场资源,80%的小公司去抢20%的市场资源

002龙头地位稳吗?

分析一家公司的专业能力,要看这家公司的龙头地位稳不稳固,有没有可能被别家翻盘了!

003垄断:你想要买的东西,只能在我这里买到

当然,并不是公司不符合垄断就不适合投资,只是垄断的企业,更有定价权。

3.财报5大能力:

赚钱能力、运营能力、现金流能力、财务杠杆、偿债能力

(1)赚钱能力:

001毛利率>60%,说明是暴利行业。毛利率>30%,代表是门好生意。毛利率<10%,代表是门烂生意。

002营业费用率<10%,代表公司规模大,特省钱,没有多余的开销。营业费用率越高,代表公司开支大。

003营业利润率>10%,代表有赚钱的真本事,营业利润率<0,代表主业不赚钱。

004净利润>50亿,代表赚钱能力很强,属于黄金圈。

005 ROE>15%,代表股东回报率很高,投入100亿,每年可以赚15亿。

(2)运营能力

001存货周转天数:<45天,代表公司存货的天数,时间越短越快,卖货越快越好

002应收账款周转天数:<15天,公司收钱的天数,小于15天,说明公司收现金,收钱越快越好。

(3)现金流能力

现金占总资产比例>30%,代表手头上的现金很多,可以应对风险,可以扩大投资。

现金占总资产比例<10%,代表手头上没有多少现金,发生极端情况难以应对。

(4)财务杠杆

资产负债率<50%,说明股东看好;资产负债率>80%,是公司破产的前兆。(除了银行、保险和房地产)

(5)偿债能力

流动比率>300%,欠的钱能还吗?能一年内还清吗?

一、没有比对就没有伤害,我们来通过以上5大能力对家电行业的格力和美的作个对比分析。

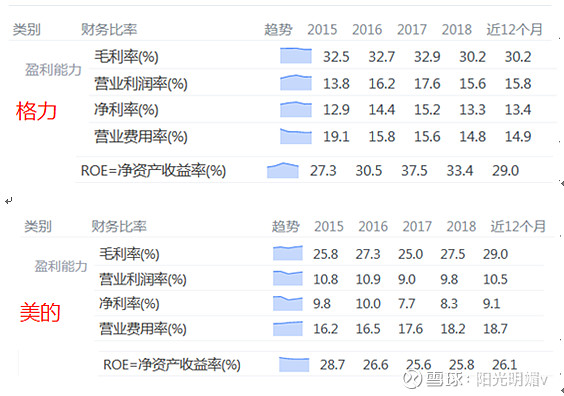

001赚钱能力,数据来源财报说

(1)毛利率:

格力:近5年毛利率一直在30%以上,代表是门好的生意,

美的:近5年的毛利率有上涨,近12个月已接近29%,趋势向好。

(2)营业费用率:

格力:近5年格力的营业费用率一直在下降,由19.1%下降到14.9%,开支占比营业收入比在逐年减少。

美的:近5年美的的营业费用率一直在上升,由16.2%上升到18.7%,经查主要是销售费用占营业收入费用在递增。

(3)营业利润率

格力:近4年毛利率一直在15%以上,代表有赚钱真本事,

美的:近5年毛利率一直在10%左右,,

(4)ROE

格力:近5年一直在30%,股东收益高,股东也看好。

美的:近5年一直在26%,股东收益高,股东也看好。

总结:综合以上指标,格力赚钱能力更优。

002运营能力

(1)存货周转天数

格力:近5年一直在下降,从50天到40天,货越卖越快。

美的:近5年一直在45天左右,

(2)应收账款周转天数

格力:近5年一直在下降,从132天到58天,钱越收越快。

美的:近5年一直在下降中波动,2019年为44天,

(3)缺钱天数:

格力: 缺钱天数均为负,近12个月为-61天,无本生意2个月,说明对上游供应商管控能力越来越强。

美的:缺钱天数均为负,近12个月为-20天,无本生意20天,

总结:综合以上指标,格力运营能力更优。

003现金流能力

格力:现金及約当现金占总资产比例一直维持在45%以上,手上超级有钱,能应对各种风险,也可扩大生产。

美的:现金及約当现金占总资产比例一直维持在15%左右,收头现金不多。

总结:综合以上指标,格力手头现金多,不差钱,能应对突发风险,优于美的。

004财务杠杆

格力:负债占比近5年一直在下降,近12个月达到64.9%,略偏高。

美的:负债占比近5年一直有上升趋势,近12个月达到63.4%,略偏高。

总结:综合以上指标,在近12个月,2家公司负债占比相当。

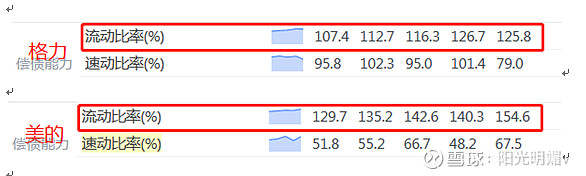

005偿债能力

格力:流动资产占流动负债比近5年一直在120左右,偏低。

美的:流动资产占流动负债比近5年一直在140左右,偏低。

备注:因为他们2家都有很强竞争优势,可以迅速通过发行股票或者债券来融资(非金融危机情况下),增加现金(流动资产),进而增加流动比率。

二、以上是通过格局财报特训营学习的5大能力赚钱能力、运营能力、现金流能力、财务杠杆、还债能力对公司的分析和画像。经综合判断,格力在前3项能力优于美的,财务杠杆相当,还债能力美的略好,而起决定性竞争优势的是前3强.

如果你作为投资人,从2家选一家投资,你选哪家呢?

(以上仅代表个人的学习分析应用,不代表个股推荐,不足之处请见谅!)