Hello everybody,晚上好呀~

年前的倒数第二个交易日大家扭亏为盈了嘛![]()

![]()

今天市场主要指数涨幅数据如下:

代表大盘的沪深300上涨了0.96%;

代表中盘的中证500上涨了6.32%;

代表小盘的中证1000上涨了4.47%;

代表微盘的中证2000下跌了2.80%;

代表红利的中证红利上涨了1.97%;

代表转债的集思录转债等权下跌了0.35%。

今天市场表现出两头弱中间强的特点,代表中小盘的500、1000强到令人发指,所以含有大量中小盘样本的中证红利也顺势大涨了,比较可怜的就是代表小微盘的中证2000今天又跌了2.80%,当前2000的市净率已经下降到了1.51,作为对比,500的市净率是1.58、1000的市净率是1.66,2000的估值已经低于500和1000了,当然也要考虑到2000相比500、1000业绩也要差得多。

今天长期账户仅获得了0.65%的收益,今年以来收益为1.83%,今天主要是受转债大饼跟随小微盘下跌影响。现在转债大饼有些头疼的问题是策略和样本都摊的太散,感觉有些照顾不过来了,有些想像GJD那样通过ETF直接配置全市场.......所以今天来和大家聊聊一键配置全市场转债的可转债ETF。

先来看看可转债ETF跟踪的中证可转债及可交换债券指数:

中证可转债及可交换债券指数样本券由沪深交易所上市的可转换公司债券和可交换公司债券组成。指数采用市值加权计算,以反映沪深交易所可转换公司债券和可交换公司债券的整体表现。

以2002年12月31日为基日,以100点为基点,当前收于403.53点,历史年化收益7.20%。

当前共有549只样本,整体剩余期限3.3年,票息为1.14%(数据引自上月末指数单张),指数前五大样本权重之和为21.53%,指数前十大样本权重之和为29.99%,样本相对分散。

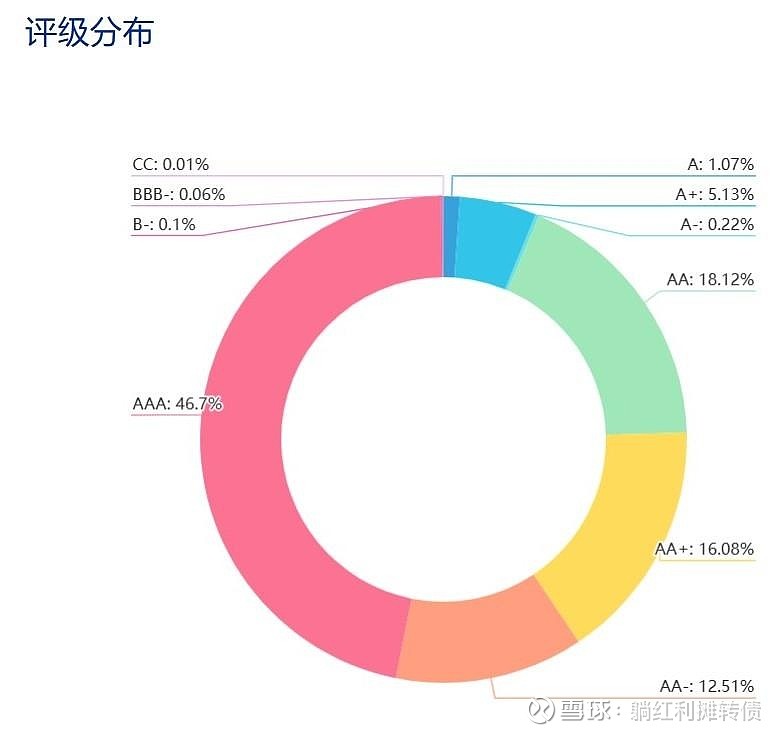

指数样本评级分布数据如图:

一半左右的权重以AAA级转债为主,AA-评级以上的转债占比90%+,好处是不怕踩坑,坏处是可能完美的踩中了好股烂债的陷阱,这个得自行权衡利弊了。

指数历史走势如图:

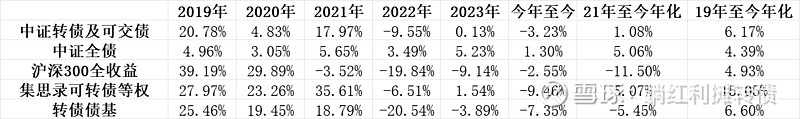

指数历史收益数据对比:

论收益的话比中证全债要好,但是肯定是比不上转债等权的,基本和转债债基指数差不多,不过持有体验要好得多,作为一种整体配置转债市场的工具还是不错的。

场内的可转债ETF当前规模72.61亿,过去一年跑输了基准0.15%,考虑到费率为0.2%,这个跟踪精度还不错。

转债ETF和转债大饼两种方式各有利弊,转债ETF的好处是安全和便捷,工具性更强,代价是收益偏低;转债大饼的好处是收益率极高,但是组合需手动维护,对能力、精力和经验的要求比较高。

后续新增给转债仓位的资金可能会考虑转债ETF,现有转债毕业后也可能考虑换成转债ETF,其实中证指数公司还有一些不错的可转债策略指数,可惜没有哪家公司愿意发行相关的ETF,不过现在能有那么一两只转债ETF已经很不错了,不像riets,到现在都还没有ETF跟踪,想偷个懒都不可能![]()

![]()

![]()

好了,以上就是今天的全部内容了,喜欢的话就点个赞吧~$可转债ETF(SH511380)$ $广汇转债(SH110072)$ $中证红利ETF(SH515080)$