Hello everybody,大家晚上好呀~

今天又是立正挨打的一天,市场主要指数涨幅数据如下:

代表大盘的沪深300下跌了0.91%;

代表中盘的中证500下跌了2.45%;

代表小盘的中证1000下跌了4.00%;

代表微盘的中证2000下跌了5.26%;

代表红利的中证红利下跌了0.37%;

代表转债的集思录转债等权下跌了1.41%;

市场今天继续延续了今年以来的大盘价值风格,作为对比的是小盘股今年一直在挨打,代表中小盘的500、1000、2000指数今天又创了数年新低,连带着转债市场也血流成河。今天躺师傅又将一些红利和少量股票换成了300ETF和转债大饼,如果市场再将这个风格延续一个月,估计躺师傅的长期投资组合就要变成大宽基+转债大饼了,要不到时候改个ID叫“躺宽基摊转债”。今天账户又跌了0.38%,今年以来已经亏了0.44%了,1月喜提开门黑......

今天主要和大家聊聊转债:

其实之前也有配置过不少转债,尤其是20年末21年初那会儿,当时红利和转债跌的可惨了,80、90元的转债随处可见,当时摊了不少大饼,但是后来随着行情的好转这些转债也就慢慢地出掉了,去年年初尚有一部分仓位的转债,后来慢慢也转到股息率5%+的招商银行和中国平安上面去了,去年没有着重配只转债一是因为转债市场整体水位还比较高、二是5%+股息率的红利、招商、平安、中建以及10+市盈率的大宽基都有不错的投资性价比,但是现在随着转债市场的降温,转债的投资价值在逐渐上升,接下来不排除加大对转债的配置力度,大约就是红利+收息股→转债搬家的逻辑了。

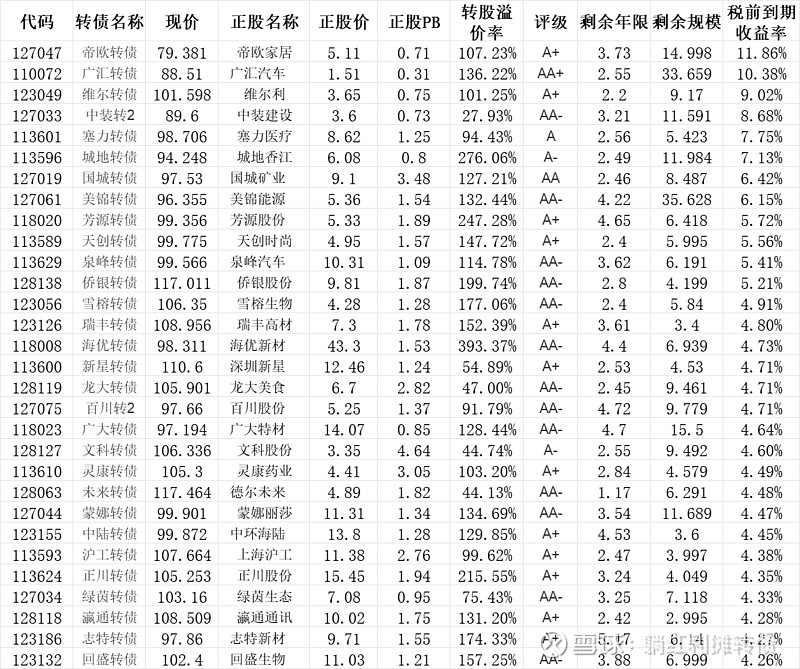

今天转债市场一通下跌后,转债全市场的平均价格为113.278元、中位数价格为108.542元、平均转股溢价率为71.61%、平均到期收益率为0.21%,共有37只转债跌破面值,占转债总数548的6.75%,下面我们列出到期收益率最高的30只转债的数据(其中评级低于A-、正股ST、到期时间较近的转债已剔除):

如果等权买入这30只转债构建一个组合,那么这个组合的价格是101.34元、溢价率为135.57%、剩余年限为3.23年、税前到期收益率为5.70%,作为对比,我们看下其他一些投资品种的回报率:

三年期国债收益率为2.17%;

三年期AAA级企业债到期收益率为2.65%;

三年期AA级企业债到期收益率为2.89%;

三年期AA级城投债到期收益率为2.84%;

中证红利股息率为6.14%,考虑到样本盈利的下滑,保守起见打个九折为5.53%;

可以看到转债组合的到期收益率是要远高于债券的,和中证红利的股息率旗鼓相当,红利的优势在于保持5.5%左右股息率的同时样本还能保持一定的增长,而且每年调样时还可以通过低吸高抛、吐故纳新的方式来提升指数质量,转债组合的优势在于保持5.7%到期收益率的同时还获得了一张期权,而且可以通过下调转股价等方式来提升这张期权的价值,孰优孰劣大家可以自行评判。

关于转债,个人的主要理念是通过摊大饼不深研的方式享受其下有保底上不封顶的优势,主要策略有纯债替代策略、双低轮动策略、小盘脉冲策略以及临期博弈策略,不过主策略还是纯债替代策略,毕竟这个策略提供了不错的保底收益。

好了,这就是今天关于转债的唠嗑了,如果大家喜欢,后续会考虑加入一些关于个债分析的内容,喜欢的话就点赞+关注支持一波吧~$红利ETF(SH510880)$ $中证红利ETF(SH515080)$ $红利ETF易方达(SH515180)$

PS:今天GJD又下场了,护盘五大神器大约成交了207亿,相比日常成交量多了120亿左右,最近都没有看到GJD在场内大显身手,不会是真的觉得A股又行了吧........