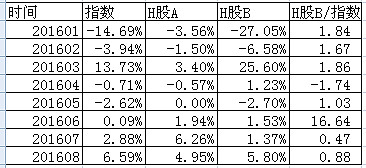

备注:2016年8月份数据截至8月12日,下同。

2016年7月和8月,H股B的价格涨幅竟然落后指数涨幅,还有天理吗?!

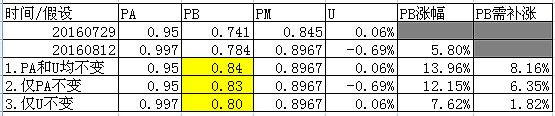

正常:溢价率U= (PB +PA)÷2PM- 1

即PB=2PM×(1+U)- PA

其中PM 由恒生国企指数和基金跟踪偏差决定,国内与二级市场的交易无关,可视为外生变量,PB价格主要由内生变量PA和U决定。

其中:

PA——H股A的价格

PB——H股B的价格

PM——H股母基金的净值

我们取2016年7月底至8月12日的期间数据,并测算不同假设情况下,PB的涨幅。通过测算发现,PA不变,PB需要补涨6.35%,,U不变,PB需要补涨1.82%,压制H股B上涨的主要是H股A出现明显的涨幅。

那么后期H股A还将压制B类多久呢?

由于H股A每年收取一年定期存款利率+3.5%的固定收益,如果按照目前一年定期1.5%计算(不考虑利率变动),每年11月底定期折算。其价格=5%/预期收益率,其中预期收益率受无风险利率、风险溢价和风险程度决定。从历史情况看H股A的主波动区间为0.8-1之间,如果延续该情况,则H股A后期基本不会对B形成压制,H股B将很快体现杠杆威力。

另从类似价格的分级基金申万深成指看,深成指A(约定收益为+3%)历史(上市接近6年)表现看,其上市2个月后,价格最大值在0.9附近,且目前H股A的收益率已经低于近20只A类分级,后期其上涨空间应该极小,风险超过收益。

风险方面:如果无风险利率或市场整体要求的风险溢价等持续下降,则H股A会继续对B类形成压制,按照目前中证红利3.6%的股息率测算,A类的极值为5%/3.6%=1.39。该情形为小概率事件。

考虑到恒生国企的估值仍处于极低区域,个人认为投资H股B的机遇仍远大于风险,谨慎者可考虑投资对应的ETF基金。

@指数基金 ,@银行螺丝钉

$H股B(SZ150176)$ ,$H股A(SZ150175)$