$美的集团(SZ000333)$ $格力电器(SZ000651)$ $海尔智家(SH600690)$

2024年,房地产行业依旧在冰河期,4月份TOP100房企操盘销售金额3122亿元,同比下降44.9%,仅较3月份的下降45.8%略有回暖。

但是一季报显示,白电三巨头——美的集团、格力电器和海尔智家净利润增速再度达到2位数增长,股价更是接连走高。

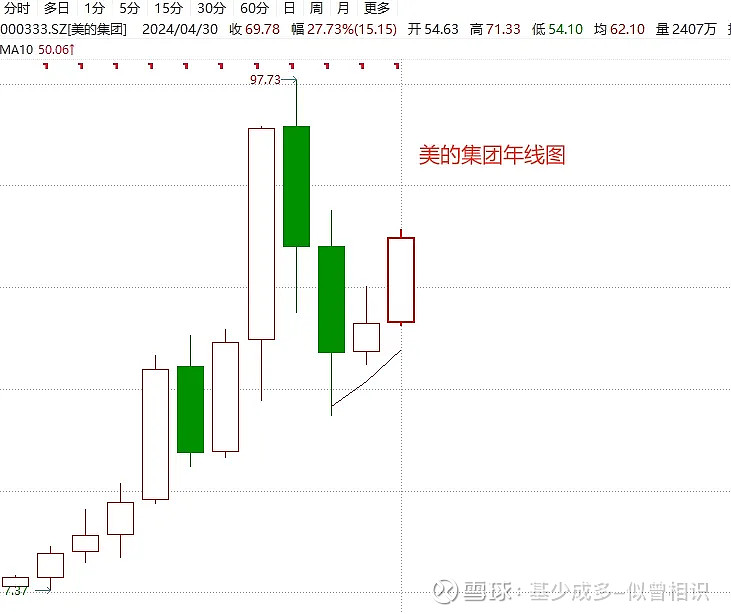

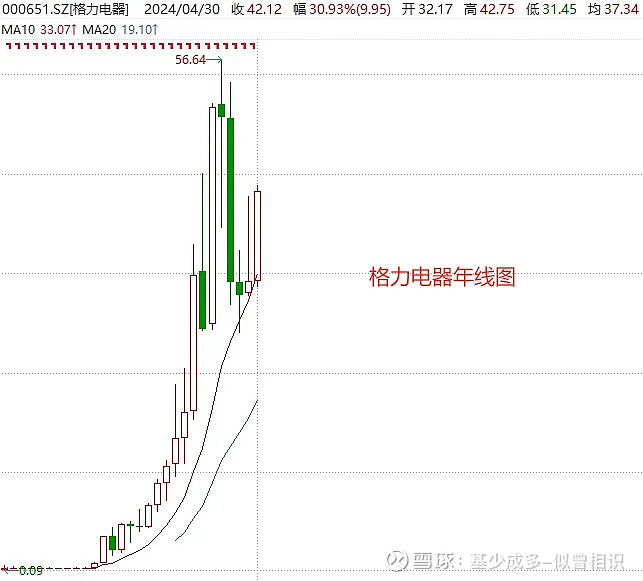

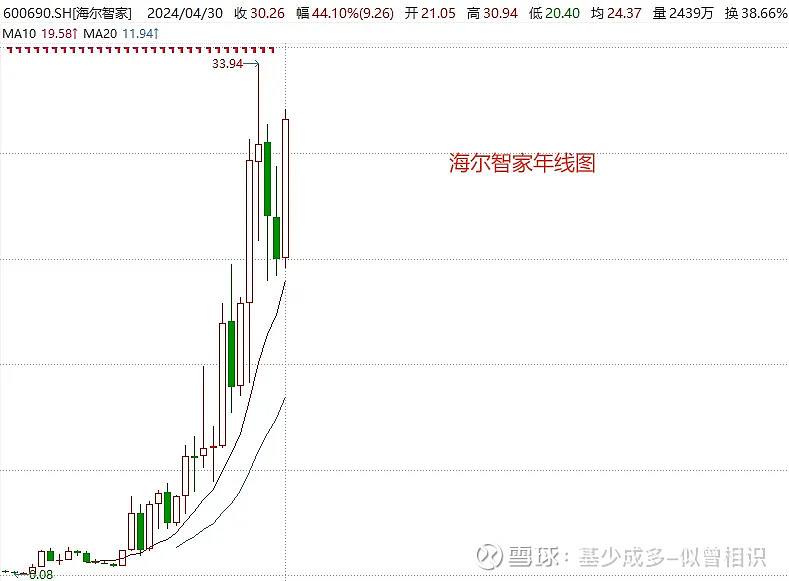

2024年年内,美的集团、格力电器、海尔智家前复权股价分别上涨27.73%、30.93%和44.10%,均达到技术走牛阶段。

这背后到底发生了什么,今天基少借助相关企业的年报和一季报为大家一一解读。由于年报比较精彩,文章不乏大段引用,仅供参考。

一、行业分析

尽管Y情对全球造成的冲击在过去一年已经消散,但中国房地产市场持续低迷,新建商品房销售录得下跌,间接影响了家电需求。欧美各国的高利率和通货膨胀不仅抑制了消费,也影响了 房屋新建和旧房改造,导致消费者推迟购买家电产品。但国内家电企业借助强劲的竞争力,抓住产品升级、产业链整合、新兴消费举起等各类契机,依旧取得骄人的业绩。

据海关总署数据显示,2023 年中国家用电器累计出口金额 6,174.2 亿元,同比增长 9.9%;根据奥维云网数据,2023 年国内家电零售市场规模达到 8,498 亿元, 同比增长 3.6%。分品类来看,不同家电品类发展走向不断分化,例如空、冰、洗以及厨房大家电等产品因普及率相对较高,在更新换代需求主导下普遍呈现产品结构升级的态势;而以洗碗机、嵌入式微蒸烤、 清洁电器、净水器等为代表的品类则还处于渗透率不断提升过程中。

在消费端,消费者呈现出“K”型分 化,一方面高端家电市场增长迅猛,根据 Gfk 2023 年零售监测数据,万元以上冰箱零售额占比 38%,较 2022 年提升 2.9 个百分点;万元以上洗衣机 零售额占比 13.8%,较 2022 年提升 0.1 个百分点;8,000 元以洗碗机零售额占比 42.5%,较 2022 年提升 3.4 个百分点;另一方面高性价比的家电也备受青睐。在 2024 年的政策层面将集中关注绿色、智能、适老家电,引导地方财政和家电企业 推出更多实际补贴政策,扩大绿色消费,不断提升消费的“含绿量”。

根据奥维云网数据,2023 年国内空调市场零售额为 2,117 亿元,同比增长 7.5%,受宏观和消费环境 好转等因素的影响,2023 年是空调行业经历 3 年低位徘徊后增长的一年。从产品端看,匹数结构持续升 级,其中 2 匹挂机的线上、线下销量同比增长分别为 30.2%、32.1%;从价格端看,大匹数挂机以价换量, 柜机结构持续上移,在线下市场,2 匹挂机中的 5000-6000 元区间产品占比接近 27%,3 匹柜机中的 900010999 元区间产品占比达到 19%以上;从功能端看,新一级能效产品销量占比持续提升,在线下市场的销量占比超过 84%,健康舒适智能等功能也为行业增长赋能。

根据奥维云网数据,2023 年国内洗衣机市场零售额 934 亿元,同比上升 5.8%;干衣机市场零售额达到 129 亿元,同比增加 23.8%。洗护赛道市场规模大、需求场景丰富、需求刚性强,其中洗干套装成为主 要驱动力,2023 年洗干套装在洗护产业零售额份额已超过 15%,同时产品结构也保持稳健升级,奥维云网预计干衣机均价同比提升 8.5%,洗干套装中 8,000 元以上的产品占比也超过 70%。

根据奥维云网数据,2023 年国内冰箱市场零售额达到 1,333 亿元,同比增加 7.0%,并且产品结构优化显著。从价格端看,线上均价与线下均价分别实现同比提升 9.2%、5.7%,线下冰箱市场的 8,000 元以 上产品零售额份额已接近 55%;从产品端看,十字四门、法式多门成为高端产品增长抓手,两类机型产 品在线下市场零售额份额合计超过 71%,同时焕新场景驱动下“小体积、大容积” 特征凸显,高冷冻容 积配比亦备受关注,而随着家电家居场景融合,嵌入式冰箱渗透率不断提升,2023 年嵌入式冰箱在线上 与线下市场的零售额份额分别达到 17.6%和 36.7%。

根据奥维云网数据,2023 年国内厨卫大家电零售额 1,670 亿元,同比增长 5.3%。总体呈现刚需品类基础稳固、品质需求不断增长等特点,2023 年各品类表现分化明显,包括烟灶、热水器等刚需品类零售 额为 998 亿元,同比增长 6.5%;包括洗碗机、净水器和消毒柜等品需品类零售额为 423 亿元,同比增长 8.6%;而集成灶则同比下滑 4.0%。

分具体品类看,热水器零售额达到 505 亿元,同比增长 7.4%,燃热产品替代升级加速,零售量占比提升至 41.3%,热水器智能化、健康功能、容量增大促进结构升级;净水器零售额达 205 亿元,同比增加 11%,线上市场通量迭代明显且迅速,1,000G 通量净水器线上市场销售额 占比超过 33%,相比去年提升近 10%;洗碗机零售额达到 112 亿元,同比增长 9.6%,以大套数嵌入式产 品驱动增长,全尺寸嵌入式洗碗机在线下市场零售额份额达到 74%,同时产品功能持续升级,“洗、消、 烘、存”一体化、分层分区洗以及自动识别并匹配程序等功能已成为主流。

根据奥维云网数据,2023 年国内厨房小家电整体零售额 549.3 亿元,同比下降 9.6%,尽管厨房小家 电品类整体处在下降通道,但豆浆机、电蒸锅、咖啡机的零售额同比提升显著,分别达到 18.8%、17.5%、 13.0%,而且对于核心刚需大单品如电饭煲、电压力锅等品类,因消费需求向品质化递增,行业均价也明 显提升,同时随着“单身经济”和“银发经济”进一步发展,也带来小容量单品和适老化设计的产品需 求。

根据奥维云网数据,2023 年国内清洁电器零售额 344 亿元,同比增长 6.8%。分品类来看,因产品技 术进一步发展实现性能和体验提升,洗地机仍是清洁电器行业增速最快的品类,零售额达到 122亿元,同 比增长 22%,并在产品功能方面不断创新,如洗地机的高温烘干深度除菌技术等。

二、规模和增速

(一)2023年。

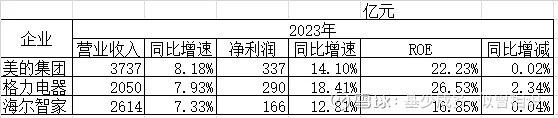

2023年营业收入中,美的集团以3737亿元高居三巨头榜首,海尔智家以2614亿元居第二,格力电器以2050亿元居第三。营业收入增速上,美的集团以8.18%居榜首,其次是格力电器7.93%,海尔智家7.33%。

2023年净利润方面,美的集团以337亿元再度居首,其次是格力电器的290亿元,再次是海尔智家的166亿元。利润增速上,

2023年ROE方面,格力电器以26.53%居榜首,其次是美的集团的22.23%和海尔智家的16.85%。较上年提高方面,格力电器为2.34个百分点,再度居首,其次是海尔智家的0.04和美的集团的0.02个百分点。

难能可贵的是白电三巨头赚到的钱是真金白银,而且敢于分红。

例如美的集团2023年经营现金流量净值579亿元,同比增长67%,每股收益4.93元,向全体股东每 10 股派发现金 30 元(含税),分红率61%。

格力电器2023年经营现金流量净值564亿元,同比增长97%,每股收益5.22元,向全体股东每 10 股派发现金 23.8 元(含税),分红率46%。

海尔智家2023年经营现金流量净值253亿元,同比增长25%,每股收益1.79元,向全体股东每 10 股派发现金 8.04元(含税),分红率45%。

(二)2024年一季度。

营业收入和增速方面,美的集团继续保持第一,且营业收入增速达到10.22%,较2023年进一步提升。格力电器和海尔智家排名基本无变化,但两者增速均落后于2023年,海尔智家的营业收入增速略高。

净利润方面,三者排序出现微妙的变化,海尔智家净利润总额和增速均超过格力电器,其中净利润同比增速达到20.16%,呈现加速态势。

(三)ROE拆解。

ROE方面,美的集团以5.37%居首,海尔智家其次,格力电器排名末尾,同比变化方面,海尔智家同比增加0.36个百分点,是三家中唯一增长的白电企业,美的集团和格力电器分别降低0.09和0.21个百分点。

如果将2023年ROE的驱动因素分解,会发现白电三巨头主要是净利率提高驱动,即在通缩背景下,依靠品牌和竞争优势,产品价格相对稳定,而成本出现更大幅度下降。总资产周转率和权益乘数方面,三者多数变动不大,只有格力电器的权益乘数出现0.43的下降,相对偏大。

三、年报金句和亮点

(一)美的集团

1.亮点。

行业地位巩固,结构趋于合理,空调占比43%,消费电器占比36%,机器人和自动化等占比10%,主流家电线上线下市场份额都是全市场第一或第二,个别小品牌家电居行业第三。

电商渠道占比高,2023年国内电商销售占比超过50%(含电商下沉),618和双11期间,美的系全网总销售连续11点蝉联行业第一。

私域渐成规模,2023年底,美的私域用户规模突破2000万,注册会员突破1.8亿。

海外发展迅速,海外营业收入占比已经达到41%。其中美国线上市场, 微波炉品类市占率行业领;同时持续优化产品结构,打造爆款单品,在 BFCM、Prime Day 等海外电商购物节期间拥有超过 100 款产品进入所属品类畅销榜单,并在 20 多个品类中位列销售前十名。

高端持续高增长,持续推动“COLMO+东芝”双高端品牌战略,2023 年双高端品牌整体零售额同比增长超过 20%。

据奥维云网数据显示,2023 年 COLMO 产品在高端市场占比提升显著,其中饮水产品占比超过 57%,净水产品占比超过 18%,空调柜机占比为 16%, COLMO 家中产品零售同比增长 58%。东芝品牌 2023 年国内市场零售额同比提升超过 60%,并在“618”和“双 11”期间,全网零售额同比增长分别达到 92%和 40%。

注重股东回报,美的集团自 2013 年整体上市以来,累计派现 金额将超过 1070 亿元(包含 2023 年度拟进行的利润分配),还持续推出实施了一系列股份回购的方案,与全体股东共享公司成长。

2.年报金句:

2024年美的的经营重点就是全价值链运营提效和结构性增长升级。

美的有效贯彻“稳定盈利,驱动增长”的年度经营原则,坚持在漫长的周期里做确定的事情,书写了历史上最好的经营业绩。

这个世界没有所谓的悲观主义、乐观主义,只有现实主义。

“混乱不是深坑,而是一把梯子”,没有命运,只有选择。

超越时间和空间的规律,常识和方法的总结,就是确定性。成本效率的优势,技术进步的力量,从低端到高端,从低附加 值到高附加值,不断攀爬产业阶梯,实现产业升级,归根结底就是要不断发挥创新和创造性 的力量。

伟大的企业就在于把常识做到了极致,做正确的事情,做有原则的公司,再大的风 浪就可以经历与坦然面对。

困住我们的从来不是时间和环境,而是我们的心智模式,更需要刀尖向内,直面问题,到中流击水,我们拿什么去对抗风高浪急和惊涛骇浪,驶向未知的海域,手里并没有指南针,但我们有常识和勇气。

业务模式升级:坚持中国市场 DTC(Direct To Customer)与海外 OBM 优先战略。DTC 的 核心就在零售,将用户放在首位;全球突破是当下最核心的战略之一,国际化的根本是本土化,总部国际化,将异乡变作家乡,继续加大海外的售后服务、物流、品牌等基础设施建设, 敢作敢为。

美的的未来就在那里,那些我们未触及的市场、区域、国家是美的的未来,那些未触及的领域是美的的未来, 那些没有达到的高度是美的的未来,那些未书写的篇章都是美的的未来。

(二)格力电器

1.亮点

空调地位巩固,根据奥维云网数据,2023 年格力品牌家用空调线上零售额份额为 28.15%,位居第一;其中,格力品牌柜机线上及线下零售额份额分别为 30.28%及 34.43%,均为行业第一。2023年度空调占公司营业收入的74%,毛利率提高4.6个百分点至37.04%,显著高于美的空调业务的25.57%。

消费电器竞争力提升,根据奥维云网数据,2023 年电风扇线上零售额市场份额 18.07%,排名行业第二;电暖器线上零售额市场份额 13.10%,排名行业第二。

升级产品高增长,新一代上下出风系列柜机全年累计销售超 10 万套,同比增长 116%。

海外布局力度加大,公司产品已销往 190 多个国家和地区,海外业务实现营业收入 249.04 亿元,自主品牌占比近 70%, 同比上升 8%。2023年海外业务占比12%,毛利率大幅提高9.36个百分点至23.75%,但仍落后于内销的36.84%。

2.年报金句

公司坚定不移走自主品牌发展之路,以领先的核心科技、优秀的产品质量、完善的服务体系建立了高度的品牌 价值。

坚持与时俱进,不断注入新理念,从“好空调,格力造”“格力,掌握核心科技”到“让世界爱上中国造”, 格力已全面踏上新时代、新征程——“共创人类美好生活”。

公司以追求完美质量为使命,坚持“不拿消费者当试验品”“人人都是质检员”、“完美质量是斗争出来的” 三大质控原则。

(三)海尔智家

1.亮点

良性考核,海尔智家考核内部销售组织的绩效是零售收入,也就是我们经销商收到消费者回款后的收入,这样可以避免压 货等短期行为,维持现金流健康。

优势产品竞争力突出,冰箱、洗衣机在国内的市场份额均超过 40%。

业务结构均衡,分产品看,空调、冰箱、洗衣机和其他分别占17%、31%、23%和29%;从区域看,国内和海外分别占比48%和52%。

高端产品继续高增长,卡萨帝冰箱丰富平嵌冰箱产品阵容,实现平嵌产品销量同比 增长 120%;海尔冰箱在 20,000 元以上价位段实现份额第一;根据中怡康数据,线下市场公司冰箱产品在 10,000 元价位段零售额份额达 52.8%,同比增加 4 个百分点。

在欧洲市场,通过洁净冰水技术和 A 级静音技术,提升用户在冰水、静音和节能体验,带动高端多 门份额行业第一。

分红率持续提升,2023 年度,公司现金分红比例将达到 45.02%,在 A 股和 H 股用于回购的资金也达到约人民币 16 亿元。2024 年将持续提升股利分派比例,在 2025 年度、2026 年度现金分红比例不低于 50%。

2.年报金句

即便是宏观环境有所挑战,全球管理层都不满足于跟随行业,而是在各个区域、各个国家维度力争上游,以创新产品获取高质量的增长,这种奋发进取的精神是海尔创业以来人单合一文化根植人心的表现。

从组织健康度来看,组织继续重构,更加敏捷和扁平化,收入和利润都在增长,人员效率更加高效。

从绩效管理的承接度来看,管理层都在追求更高投入 资本回报率,更高利润率的增长,实现此类增长的赋能工具就是数字化流程再造,且数字化再造必须要围绕以体验为核心,以利润提升为切入点。

小结:三家白色家电靓丽的业绩背后,是稳定的市场竞争格局,持续的品质提升,精益求精的产业链、渠道管理和区域管理,不断进军新能源、自动化等相邻工业领域,同时非常注重股东回报。

其中美的集团和海尔智家业务结构和区域结构更为均衡,格力电器空调业务和国内业务占比较高,但盈利能力也较为强劲。

你更喜欢三巨头中的谁,欢迎留言分享及补充。

上述分析仅供参考,不做推荐。