本周科技牛继续狂奔,周期牛崛起:

“守正出奇”组合重仓配置的芯片、证券和500信息等指数周涨幅均超过10%,组合配置的半导体指数基金今年以来的累计涨幅甚至超过50%,时间尚未超过2个月。

深南转债、东财转2和鸿达转债等之前鉴定为钻石级转债或性价比高的转债周涨幅也超过10%。

感慨万千:牛市真好!

曾经有人统计,如果你错过股市涨幅最大的10天,需要用16年的时间才能勉强弥补。对比下当前的行情,很多投资者应该感同身受。

2月3日暴跌以来,创业板50指数上涨了24.73%,国证芯片指数上涨了37.36%,这些涨幅比之前2016年-2019年四年的涨幅还多。

最近很多号称是价值投资者的网友很郁闷:一方面是相对估值和绝对估值都特别低的银行、地产、保险整体的涨幅很小,另一方面是估值高高在上的芯片、新能源汽车、云计算等科技股直插云霄。

为什么市场在2016年-2019年刚教会了我们买白马股,做价值投资,现在说变就变,市场又开始“不价值投资”了?

基少在10多年前也曾有此困惑,而且困惑了很久。但是与很多人不同的是,我没有拿巴菲特错过美国互联网泡沫之类的案例安慰自己,停止提高学习和探索的步伐。

巴菲特说:“在投资方面我们之所以做得非常成功,是因为我们全神贯注于寻找我们可以轻松跨越的1英尺栏杆,而避开那些我们没有能力跨越的7英尺栏杆。”

很多人对此句话的理解是,我只找估值低的股票或指数投资,却忽略了估值的策略有很多种,本身是门大学问,市盈率和市净率只是众多估值角度中的一部分。

听其言,更要观其行:你还需要持续提高自己的跨栏能力,这样原有的栏杆跨起来更轻松,而且可以不断挑战更高的栏杆。

曾有人问巴菲特他成功的秘诀是什么。巴菲特说,

“每天读500页书。它会告诉你知识如何发挥作用…其实每个人都可以做到,但是许多人却不选择这么做……”

这说明,对于成功而言,巴菲特更强调的是学习——不断提升跨栏能力,不是简单的“找矮栏杆”。

正是这种学习精神,在这一轮的美国牛市中,巴菲特2011年投资IBM,大约盈利6亿美元;2016年开始投资苹果,目前预计盈利超过500亿美,一次比一次赚得帅!目前,苹果的持仓占伯克希尔股票组合仓位的30%,成为头号重仓股。

在上世纪90年代,巴菲特完美错过了科技股行情,那一轮行情中,纳斯达克指数10年暴涨近13倍!

相对而言,你更喜欢哪个阶段的巴菲特?

那些整天拿巴菲特作为自己不投资科技股挡箭牌的人,要么不懂,要么懒惰,你可以选择固步自封,也可以选择学习、提升。

价值投资的本质,是在企业价格低于“价值”时买入,而在高于“价值”时卖出。但是判断价值的角度简单看至少有两种:一是过去的价值;二是未来的价值。

我们平时看市盈率和市净率,都是基于企业已经实现的价值做判断,但是不能作为未来价值判定的决定因素。

举个小例子。

假设你是老板,可以选择三位人才来投资,你的投资相当于成本,这些人后期挣到的收入相当于回报。

第一位是小学生——祖国的花朵,没有收入,还需要你继续投资,未来才可能有回报,而且回报极度不稳定。

第二位是刚毕业的大学生——祖国的建设者,工资不高,每年收入5万元,未来如果在技能和经验上有所提升,工资会有大幅增长。

第三位是临近退休的高级管理人,工资收入耀眼,每年收入200万,但是退休后每年的退休金只有10万元。

上述人才过去一年的收入相当于是企业每股净利润,你的买价相当于是股票价格,市盈率可以表示为“买价/过去一年的收入”。

如果用市盈率计算,只要你愿意出价格,小学生的市盈率会无穷大。

刚毕业的大学生市盈率会比较高,因为未来收入增长确定性比较强。

临近退休的高级管理人市盈率不会高,否则你基本赚不到钱。

上面提到的小学生和刚毕业的大学生相当于是科技股,分别对应未盈利的科技股和刚取得一些盈利的科技股;而临近退休的高级管理人相当于是银行、地产等蓝筹股,只是不同企业,距离退休的时间长短有差异。

这就是传统行业与科技行业在估值上的差异。

那科技股什么时间会暴涨呢?

因为投资小学生和大学毕业生,未来的收益需要看预期。

如果小学生的成绩之前在班级倒数,最近几次考试,成绩直线提升,大家的预期会改变,愿意给的价格就会快速攀升。

如果刚毕业的大学生表现优异,最近提升和加薪很快,幅度也大,市场愿意给的价格也会快速攀升。

回顾每一轮科技股行情,基本都是部分科技企业的业绩开始释放,导致市场预期发生转变,进而形成戴维斯双击。这种业绩变化不仅仅包括利润提升,可能仅仅是客户增多、订单增多、新技术投入应用或者进入了新的市场。

明白了这些,就不难理解和把握科技股行情。

对于普通的投资者,如何分享科技股行情呢?

一是借助可转债投资科技股,下方有底,上方不封顶。例如基少前期提到,深南转债是一只钻石级的可转债,该转债到期可以提供的保本价为112.08元,加上企业业绩优异,到期前高于130元的概率非常大。基少小范围提示加仓过一次,目前转债价格达到170.3元,获利较为丰厚。即便不小心判断错了,最大的损失也在可以控制的15%以内。如果你是打新后持有,则必赚无疑。

二是借助基金投资科技股。基金有三种投资科技股的策略:

1.指数基金,特别是ETF,相当于是一次投资几十甚至上百只科技股,好处是可以规避单一的个股风险,分享行业成长的红利。比较知名的科技ETF有纳斯达克100、国内的科技50、半导体等。

2.重仓科技股的开放式基金,比较典型的如广发双擎和财通价值动量等,科技借助基金经理的选股专长,获得科技牛市下的收益。

3.重仓科技股的封闭式基金,比较典型的就是科创基金。该类基金上市后通常存在一定的折价,投资更划算。基少曾经小范围推荐过一只封闭式基金,三个多月涨幅接近80%。

三是借助优选的科技白马股投资。基少在2019年的基金作业中,一直推荐立讯精密,当年该股上涨了238%,今年又上涨了38%。今年基金作业新增的东华软件,今年的累计涨幅57%;海康威视涨幅也超过20%,都是非常不错的选择。选择这类个股,需要具备一定的识别和筛选能力或策略。

最后,需要说明的是,投资需要根据自己的风险承受能力,构建策略和组合,不能人云亦云,以赌博的心态去押注和追涨。“守正出奇”基金组合就是根据基少自研的策略,借助场外基金构建组合,同时具备择基和择时信号,并且支持关注和跟投,目前整体配置了约50%科技基金,今年以来的累计收益接近15%。

在选择科技指数时,如果能借助优选成份股的指数进行投资,长期收益更为可观。

例如科技50指数在泛科技领域内优选研发投入占比高、科研人员占比高、没有财务瑕疵的企业,并按照基本面、激励机制和创新机制等三个维度评价后,按照得分高低取排名前50的企业,按照调整的市值大小分配权重。

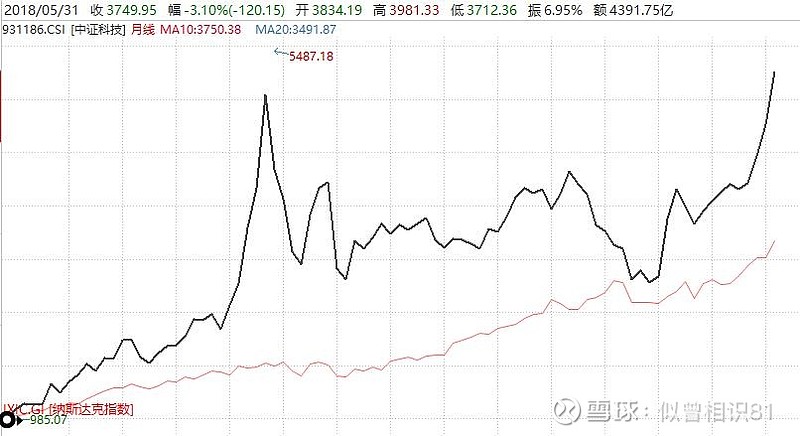

这样选出来的企业,具备长期竞争优势,增长的潜力比较大,长期股价走势也有保障。该指数2012年底成立以来,截至2020年2月21日,7年多一点的时间累计上涨了424%(不含分红),同比纳斯达克指数只上涨了217%。两者的走势对比图如下(上面的科技50指数,下面是纳斯达克指数):

可以看出,通过适当的策略,优选科技股,在A股科技股中也能取得非常优异的业绩。

目前跟踪科技50指数的ETF代码为515750,场外联接基金A类代码为008749,C类代码为008750,C类适合中短期持有,A类适合定投。

公众号“基少成多”,投资路,一起富!

$科技50(SH515750)$ $深南转债(SZ128088)$ $广发双擎升级混合(F005911)$

@科技50ETF,@半导体50ETF ,@科技龙头ETF ,@计算机ETF159998 ,@今日话题 @蛋卷基金 @老罗话指数投资 @持有封基 @银行螺丝钉 @富国医药 @富国红利增强 @富国中证500 @富国创业板