作者 | 唐飞

编辑 | 韦伯

过去几年,国际快时尚品牌关店潮蔓延,波及的品牌已经从Zara、H&M,一直蔓延到了MANGO、Forever21。而另一边,本土快时尚品牌却呈逆袭之势,不仅销量喜人,还向资本市场发起冲击。

据彭博社消息,知情人士透露Urban Revivo(以下简称UR)考虑在香港IPO,筹资至少1亿美元。该人士还称,IPO计划仍在商讨中,公司也可能决定不上市。

UR的背后,是一个中国本土快时尚品牌快速崛起的故事。成立于2006年的UR,是中国最早应用快时尚商业模式的品牌,一开始公司只有100多位设计师和1家工厂,经过十余年发展已经成长为全球超过400家门店,年销售额破60亿人民币的时尚品牌。

同时,UR也是国内较早出海的服饰品牌之一,2016年UR就在新加坡开了海外首店,目前已实现东南亚市场的规模化扩张,今年7月又在马来西亚Pavilion Mall和Utama商场连开两店。

但UR母公司FMG集团董事长兼首席执行官李明光的野心不止于此,他在一次采访中提出“想做出一家具有千亿规模、国际化的时尚产业集团”。

业界把1990-2010年快速崛起的一系列品牌称为快时尚品牌,典型的如H&M、Uniqlo、Zara、GAP、Forever21等等。但中泰证券认为,这些品牌中Zara对于“快”以降低交易成本的追求最为极致。

Zara的成功在于其独特的企业基因——具备用户思维的成衣制造商。Zara品牌隶属于西班牙服装巨头Inditex,前身是成衣制造商GOA,负责服装的设计及制造,服务于渠道商。Zara的诞生标志着GOA跳过供应商机能直接走向零售环节,直接服务消费者。

而消费者对Zara的产品印象是质量差穿不了几次,但有点矛盾的是,很多消费者认为Zara的性价比高、会高频次购买。

其中有两个关键因素,第一,Zara所遵从的性价比公式是性价比=时尚/价格,而非质量/价格。第二,Zara把价格点定在了可比品牌可比品质竞品的一半,半价是一个会让人感觉到高性价比的价格,是立刻可以“拍板”购买的决策动力。

问题也因此而来,Zara如何同时实现时尚度和价格两个维度的优势?

答案是因为“快”和“准”。中泰证券在研报中指出,Zara空前程度降低了时尚服装的交易成本,并且让利给顾客。

在设计端,Zara有着清晰准确的预测流行趋势流程。包括观察街头时髦的人和目标客群的着装变化、奔走于时装周收集流行趋势元素、观察媒体上各界名流人士及KOL的着装。这三个成体系的额外信息来源,给Zara带来更清晰的时尚潮流趋势感知,再加上内部设计师的原创设计,有利于提升动态需求最终落点的预测的精准度。

在制造端,Zara把产品周期从6-9个月缩短到2个月,并且通过3-4周的周期进行快速迭代,一年推出的商品超过1.2万款,是同业的5倍之多。超高的更新频率,保证了Zara每周两次的补货上架,以及每隔三周就要全面性的汰旧换新的频率。

Zara还十分重视物流速度,甚至“把衣服当作生鲜产品运输”。Zara把在全球生产的商品归集到西班牙的三个仓库:拉克鲁尼亚、马德里及纽萨拉克萨,三个仓库都高度自动化且在机场附近。西班牙及附近欧洲国家的门店使用36小时内用卡车陆运,东欧、美国、亚洲门店则用48小时内空运到店。

图源:pexels

综上,Zara建立了一个高度流水化的时尚供应模式,快而精准地,以高频的固定周期,去满足都市女性的时尚需求。

Zara的快速交付、快速去库存和无缝的客户体验,使客户能够在线下体验到近似于线上购物的“快感”,帮助它在过去很长一段时间里赢得消费者青睐,《福布斯2020全球品牌价值100强》榜单里Zara名列第41位。

同时也为Zara母公司Inditex集团带来了可观的收益,Inditex集团2023财年财报显示,公司销售额同比增长10.4%至359.47亿欧元,净利润同比增长30.3%至54亿欧元,毛利率更是高达57.8%。

站在Zara模式的肩膀上,国内以SHEIN、UR为代表的快时尚企业,借由数字化工具,进一步推动供应链灵活度提升及需求的精准匹配,提升了潮流服装的供给效率。

SHEIN通过线上销售的模式,撬动及赋能了华南地区小型供应商资源,从设计到上架最快只需7天,以10万件/周的货盘满足服装需求,这一模式把库存率降低到个位数。

数据显示,2020-2022年SHEIN收入分别为100亿、157亿、227亿美元,公司估值曾一度超过H&M和Zara的总和。2023年5月SHEIN估值约为660亿美元,已成为国内快时尚跨境电商龙头。

如果说SHEIN是线上消费的代表,那么UR就是线下门店的代表。李明光早前透露,2022年UR品牌的销售超过60亿元,在国内门店已超400家,并在新加坡、泰国、菲律宾开出近10家店,线上销售网络也已覆盖欧洲、北美及其他国际市场。

乘着这股东风,UR也获得了资本的青睐。

天眼查数据显示,2010年至2019年期间,UR主体公司“快尚时装(广州)有限公司”(以下简称“快尚时装”)共完成了五轮融资,股东列表中既有戈壁创投、景林投资、红杉中国等知名投资机构,也有头部服饰上市公司海澜之家。

图源:天眼查

李明光曾经在接受采访时坦言,“UR是Zara在中国的验证者和受益者”。作为Zara在中国的“学徒”,UR学到了Zara的精髓——依托快速反应的供应链,做到款多量少、紧跟潮流、频繁上新,将快时尚和高效供应链管理相结合。

UR在线下门店的选址和形象打造上也学习Zara,不仅要大还要足够高端奢华。2006年,UR首家门店在广州正佳广场开业,占地超1000平方米,那个阶段鲜少有本土品牌开出超过200平大店。如今,UR已将店铺开到了上海、成都、北京、厦门、武汉、天津等一二线城市,平均店铺面积超千平,最大店铺面积达4400平方米。

伴随着对海外市场的憧憬,UR更是立下高远的目标。李明光说,UR对标的Zara在全球的营收应在2000亿元左右,优衣库全球营收应该也超过1000亿元。

图源:天眼查

值得一提的是,被传上市前,UR发生了一系列股权结构变化。2022年11月,数名股东集体退出了快尚时装,由原先多股东持股模式转变为单一股东全资控股,调整完成后广州狮子座控股有限公司完成了控股。2024年6月,广州狮子座控股有限公司退出,广州时尚动势投资控股有限公司接手。

有业内人士表示,一般来说企业的部分股东集体退出,可能是为了精简上市主体股权架构,由大股东回购小股东股份;亦有可能是境内投资主体退出,改由境外投资主体进行IPO,这两点都是上市前的准备动作。

更巧的是,就在UR被传出上市消息前,SHEIN也被传出IPO的消息。据福布斯中国报道,SHEIN在6月初秘密向英国市场监管机构提交在伦敦上市的文件,积极推进在伦敦交易所上市事宜。

面对多变的商业竞争格局,SHEIN和UR在快速扩张的同时确实也需要更多资本助力。

在供给匮乏时代,消费者为买到商品而竞争,供给的瓶颈决定了服装企业的增长。而我们所处在的供给充裕时代,消费者基本需求被充分满足,而更多、更广泛、更个性的需求则未被充分满足,所以如瑜伽服、冲锋衣、防晒衣等细分品类便在近几年成功冲了出来。

中泰证券在研报中指出,以目前的供给模式依然有大量需求未被充分满足。企业可通过数字化工具、深挖用户需求、细分场景拓展等等方式来获得增量,众多新品牌也能从中找到发展机会。

可以预见,企业对更细分场景与需求的挖掘与满足,是未来存量市场竞争的胜负手。

细分到服装出海赛道更是如此,服装一直都是我国外贸出口的主要品类之一,位居“出海老三样”之首,这其中的玩家不计其数。以SHEIN和UR为代表的快时尚品牌,已经成为中国企业出海、中国品牌出海的样本。

SHEIN商业模式由供应链优势、数字化运营双轮驱动。一方面,前端大量高频上新的高性价比产品通过不断测试迭代精准累积用户需求后,组织供应链以小单快反模式实现精准排期及快速生产,女性服装由设计至上架销售最短仅需一周。

另一方面,数字化系统共享了体系内供应商的面料、产能、生产信息,如SHEIN在系统内发布订单后,系统根据算法自动派单或供应商在线抢单;移动端的“GMP系统”数字化订单流程,辅之以线上线下的运营培训,指导供应链高效生产;“MES系统”可以对供应商每笔订单的各个环节进行实时和可视化的跟踪,控制生产效率。

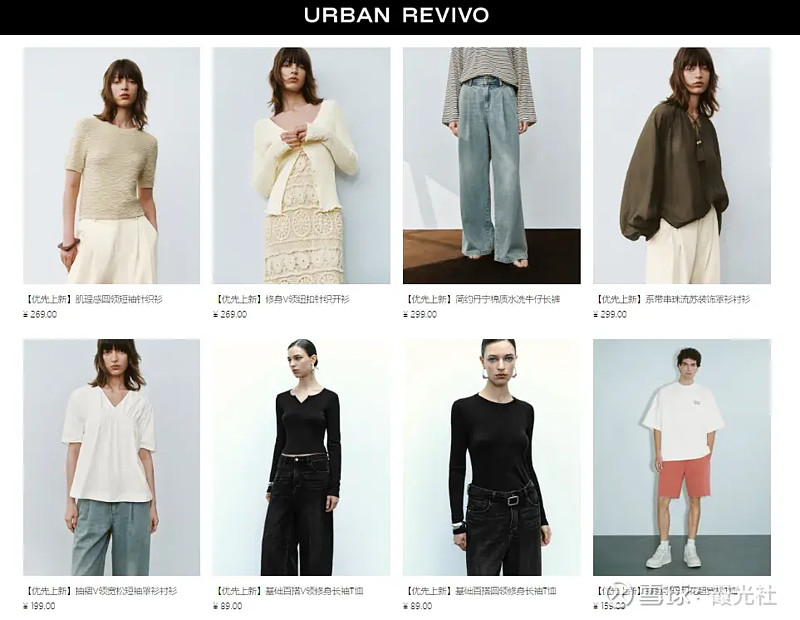

图源:UR官网截图

UR也在2019年开始全面数字化转型,对门店商品、全渠道、供应链管理都进行了数字化的改革,实现了全链路运营自动化与智能化。3D打版、图像识别、机器学习等数字技术已经被应用到UR产品设计与供应链体系中,一件衣服从设计到店铺最快只要6天时间。

同时,由于UR的发展重心在线下(约70%的收入来自线下门店),为了快速上新又不至于被库存拖累,UR建立了一套全国店铺的商品画像模型,通过逐个分析不同市场、不同用户的购买习惯,做到爆款每月、每周甚至每天的实时调配,促使库存周转最大化、利润最大化,每个季节的季末售罄率达到90%。

整体来看,SHEIN和UR有相似也有不一样的地方,SHEIN价格更为下沉,供应链整体运作效率、成本也是业内少有能匹敌的。走“快奢”路线的UR虽然和SHEIN并不在一个细分赛道,但对潮流风向捕捉和反应速度足够快,存货周转和库存控制也独有一套。

更重要的是SHEIN和UR对服装产业链的智能化改造,为正处于转型期的中国制造业提供了一种新思路。

因为此前的数字化改造更多集中在物流和销售渠道上,眼下企业更多将转型的触手深入到加工制造环节,为劳动密集型的制造业转型打开了新的时间窗口。

参考资料:

[1]《从ZARA、优衣库到SHEIN:存量时代的服装模式进化图鉴》,中泰证券

[2]《UR李明光:快时尚不会灭亡,正在二次创业》,中国企业家杂志