近日,万孚生物(300482)发布的半年报显示,2023年上半年,公司实现营业总收入14.89亿元,同比下降63.09%;归属于上市公司股东的净利润为3.35亿元,同比下降71.6%。营收与利润均出现大幅下滑。

据了解,万孚生物作为医疗器械业下的体外诊断行业的领军企业,主要专注于快速诊断试剂及配套仪器的研发、制造、营销及服务。对于营收大幅下降的原因,公司在财报中表示,主要是由于本期非常规业务销售收入的减少。

新冠疫情期间,中国的分子检测市场经历了快速增长。但这种增长背后隐藏着风险,许多企业过于依赖这一市场,导致对其他业务的忽视。在这波热潮中,万孚生物的传染病检测业务表现尤为亮眼,营业收入达到了惊人的39.36亿。然而,随着疫情政策变更,万孚生物新冠检测需求迅速下降,导致新冠业务受到巨大冲击。

一、营收利润双降的背后:业绩回归常态

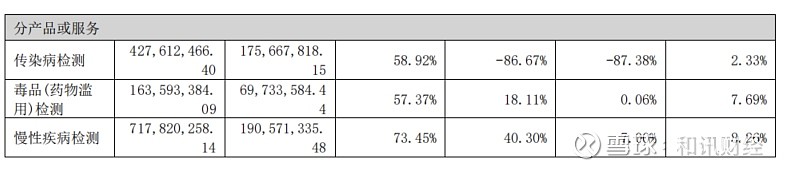

具体来看,2023年上半年,万孚生物的传染病检测业务收入为4.28亿元,同比大跌86.67%。相比之下,慢病管理检测收入为7.18亿元,同比增长40.30%;毒品(药物滥用)检测收入为1.64亿元,同比增长18.11%;优生优育检测收入为1.34亿元,同比增长5.50%。

可以看出,尽管新冠疫情导致相关检测收入几乎消失,但报告期内,万孚生物的常规传染病业务,包括呼吸道检测、消化道传染病检测和血液传染病检测等,均展现出显著的恢复与增长势头。特别是在2023年上半年,受国内流感传播的影响,公司的流感检测产品销售收入实现了大幅增长。

除传染病业务外,公司的另两大产品板块——“毒品检测”和“慢性疾病检测”收入也分别实现了18.11%和40.3%的增长,尽管这两大板块都实现了不俗的增长,但由于它们在总业务中的占比较小,所带来的收入增长相对有限。因此,仍难以完全填补由于新冠疫情变动导致的检测业务收入的巨大缺口。

此外,随着营收与利润的下滑,万孚生物现金流也出现了大幅下滑。数据显示,公司的经营性净现金流从11.28亿元骤降至负9495万元。

分析人士认为,疫情期间,万孚生物曾因其新冠检测产品实现快速增长,但今年上半年新冠检测收入几乎消失,导致了整体营收的严重下降。与疫情期间的快速增长和市场热炒相比,未来公司的增长将更为地平缓,不再是一个短期内有巨大增长潜力的炒作目标。

二、销售费用占比大幅上升

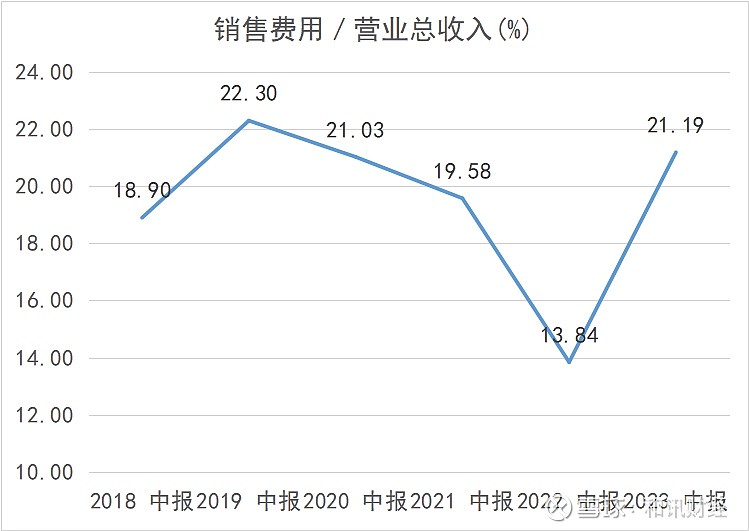

随着营业收入的下滑,万孚生物的销售费用占比也开始上升。在疫情期间,由于新冠检测产品供求关系,其推广成本相对较低。因此,在此期间,随着收入的增长,万孚生物的销售费用占比呈下滑趋势。

数据显示,2022年6月末,万孚生物的销售费用占比仅13.84%。然而,随着新冠业务散去,其销售费用占比开始大幅反弹,2023年6月,销售费用占比达到了21.19%,较去年同期增长7.35百分点。

具体来看,2023年上半年,万孚生物的销售费用主要由职工薪酬、广告与推广费用以及折旧费构成,金额分别为13,790.12万元、6,826.34万元、7,021.21万元,占营业收入的比重分别为9.26%、4.59%以及4.72%。

【如果您还想了解更多财经资讯,点击下载和讯财经APP,1500万理财高手都在用】