研究安琪酵母是因为前期的作业:

一开始看到安琪酵母的年报,觉得一百多页,真省心,但细看之后,发现真没法看,信息不对称,很多数据都不知道。尽管很多数据都没,但还是要做个估值的,不然没参考依据。

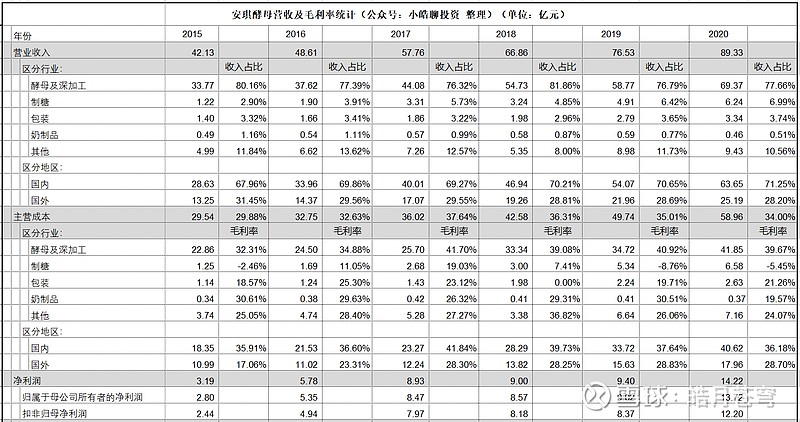

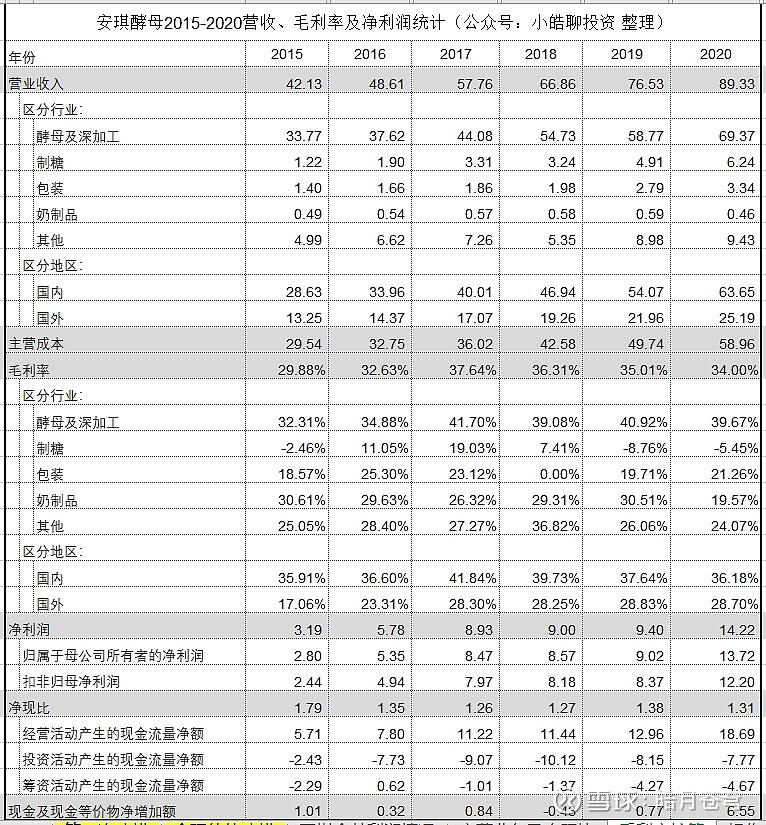

安琪酵母大概分酵母及深加工(含YE业务),制糖,包装,奶制品,其他(保健品,饲料,培养基等),历年收入及占比如下:

收入大头在酵母及深加工业务,近年来占比一般在80%左右,制糖收入占酵母收入的比例,从2015年的3.61%提高至2020年的9%,侧面说明公司在这方面的投入。而包装业务的收入,近年来一般都是占酵母收入的4.5%左右。奶制品业务一直没有起色。其他收入(保健品,饲料,培养基等)占总收入比例一般在10%左右,近5年复合增长率为13.57%。

2015-2020年,安琪整体净利润率分别为7.57%,11.89%,15.46%,13.46%,12.28%,15.92%。近5年均维持在11%以上,平均数为13.8%。细分业务的具体利润比较难划分,仅包装业务因为单独一个子公司,所以单列了。

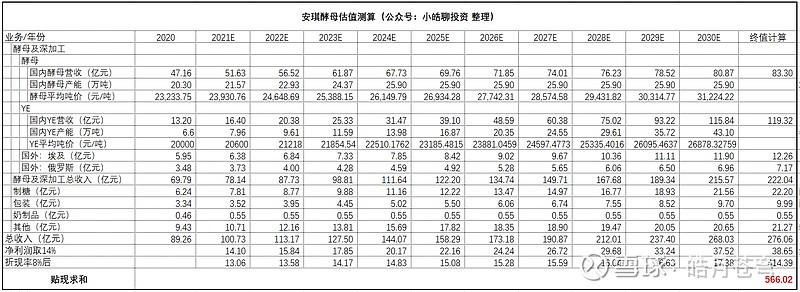

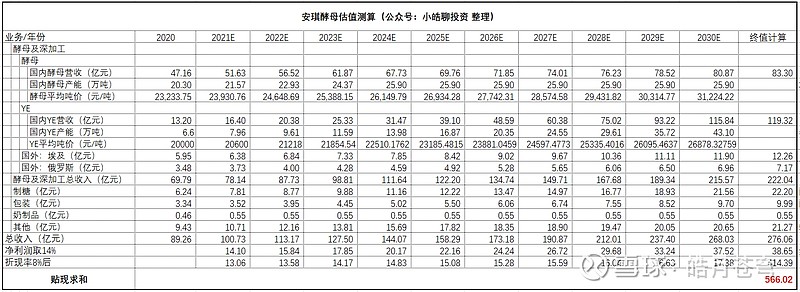

估值模型假设如下:

1、国内酵母按3年增加5.6万吨产能,4年达产100%,年复合增长率为6.28%,吨单价为每年增长3%;

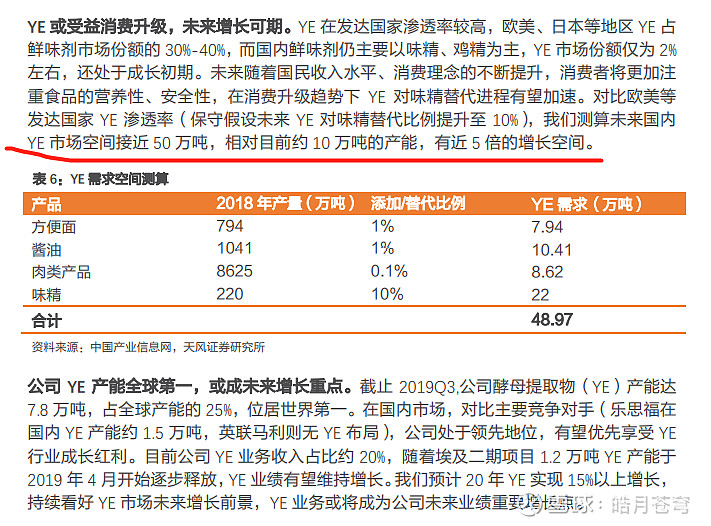

2、券商对国内的YE市场空间预计一般为40-50万吨之间,取中值45万吨,剔除安琪及乐斯福现有产能8.5万吨,安琪扩建空间为45-8.5=36.5万吨。假设10年内完成味精的部分替代等,安琪的国内YE产能未来10年内的复合增长率为20.64%,吨单价为每年增长3%;

3、埃及及俄罗斯区域的收入,按10年翻倍计算;

4、折现模型建立在东吴证券研报的估值基础上,酵母跟YE的吨价,按它的模型2020年的单价上提25%(23233.75元/吨),YE保持约3000元差价(20000元/吨),以此单价计算的酵母收入与2020年对得上;

5、制糖业务按酵母及深加工业务收入的10%计算;

6、包装业务按酵母及深加工业务收入的4.5%计算;

7、奶制品业务按过去5年均值0.55亿计算,未来不变;

8、其他业务收入按5年内13.57%的复合增长率计算,随后按一年3%的增长率计算;

9、最后一栏终值取25倍市盈率。

以此得出以下公司经营资产的贴现模型:

以566.02亿为基础,-有息负债+货币资金、金融资产+长期股权投资-少数股东权益,566.02-25.29+11.07+0.2-2.98=549.02亿元(2021年初合理市值),对应股价为66.62元,按8%的预期报酬率,对应2021年目标价为71.95元。

本文结构:

一、行业概况

二、公司情况

三、总结

一、行业概况

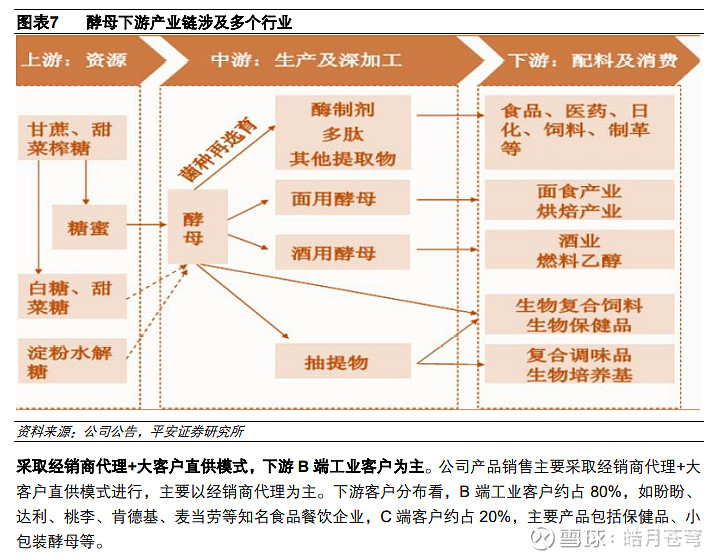

酵母产业链:

酵母下游:

市场格局:

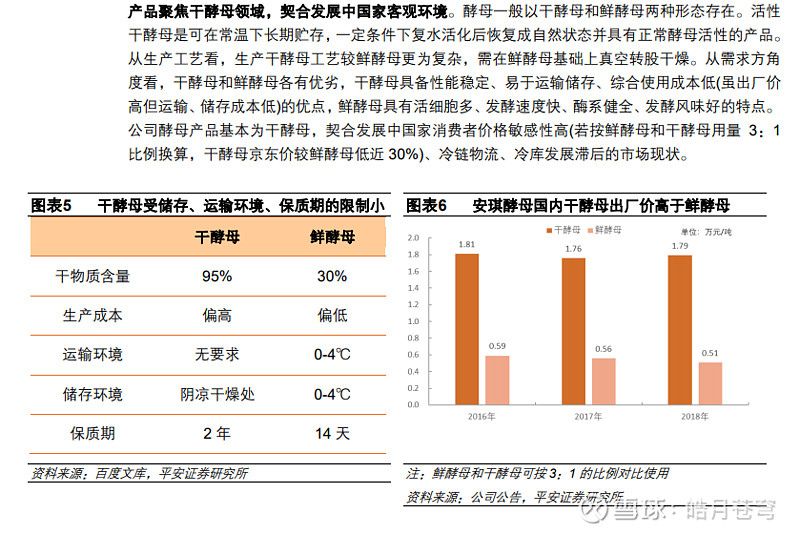

鲜、干酵母区别:

二、公司情况

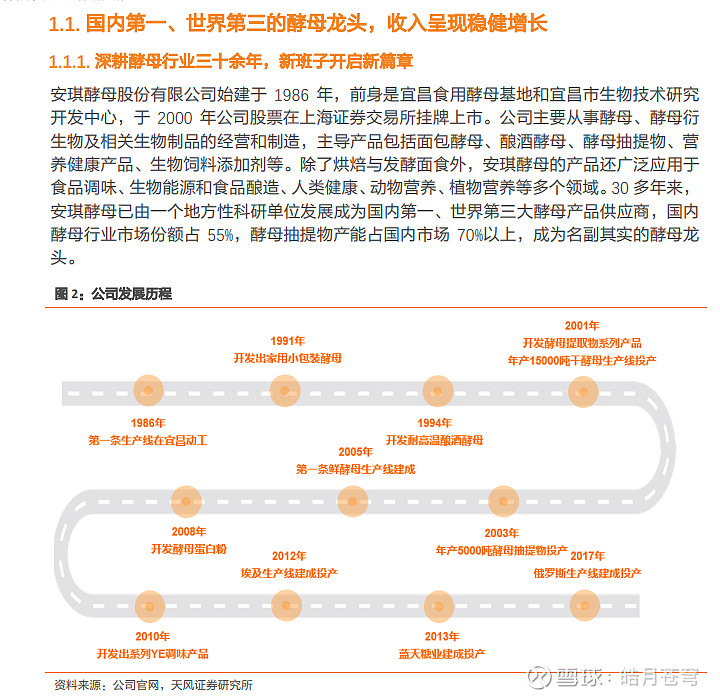

发展历程:

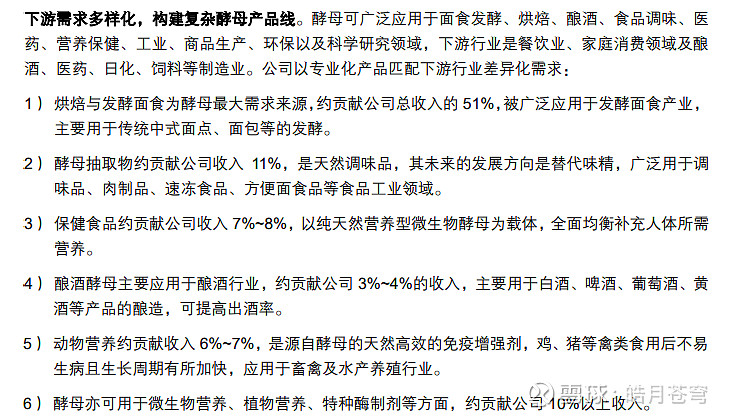

公司产品:

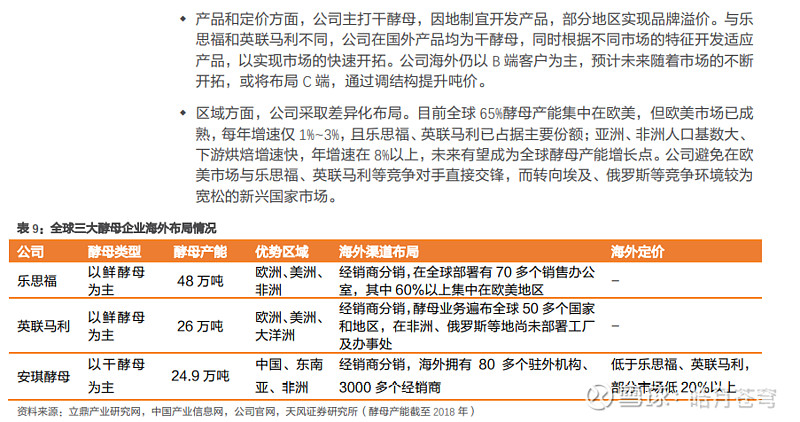

竞争策略:

其他地区市占率:

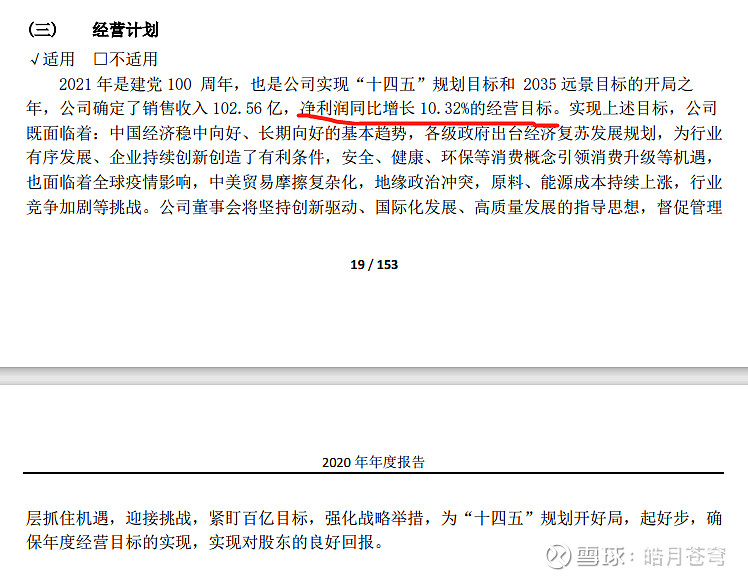

2021年经营计划:

2021年考察公司是否具备转移成本能力:

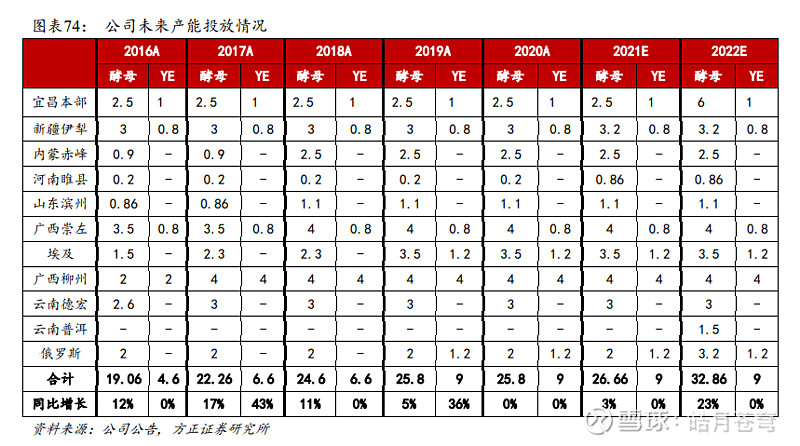

安琪酵母产能投放情况:

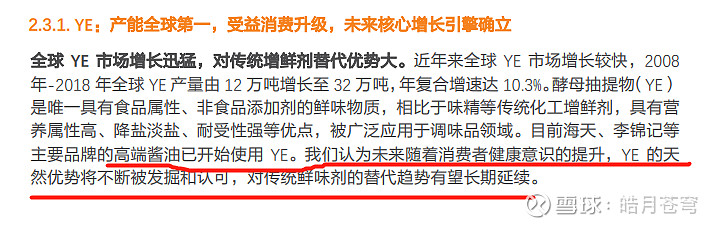

酵母提取物YE:

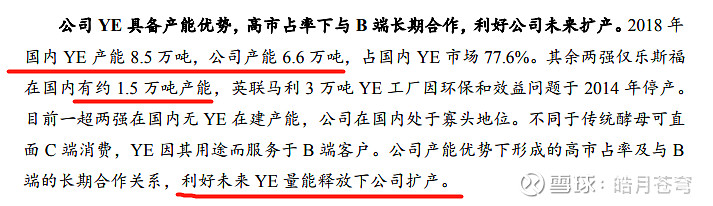

YE市场分析:

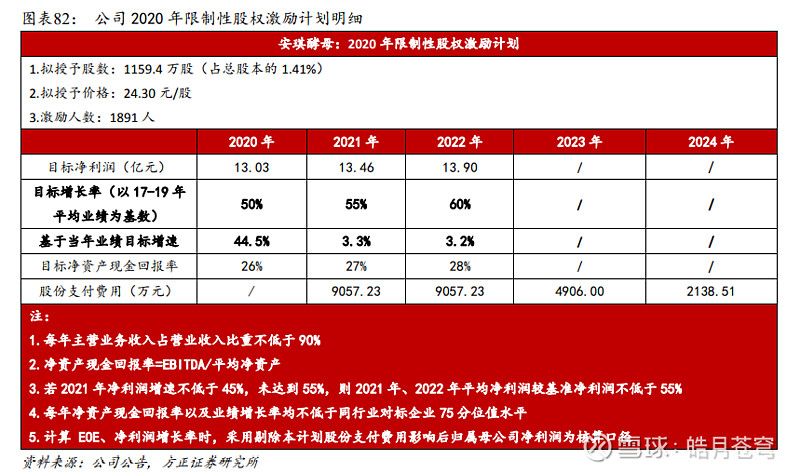

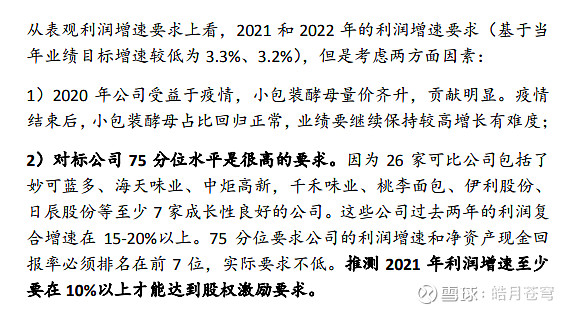

股权激励要求:

股权激励完成条件:

安琪酵母2015-2020营收、毛利率及净利润统计:

京东安琪酵母销量:

三、总结

对于酵母行业,全球是三巨头,欧美地区的两个巨头,以鲜酵母为主,因为yiqing影响,安琪的干酵母得以在其他市场扩大市占率(干酵母保质期久,方便运输)。Yiqing过后,能否维持这个市占率不确定。在国内,安琪是一家独大,基本上产能没什么扩展空间,干酵母后续业绩主要看提价。

公司需要的原材料糖,是3年增产3年减产周期,从2021开始是减产周期,糖价提升,而对于2021年一季度的业绩高增长,后续还得看储存的糖用完之后,毛利率会到哪里。

公司的另一个增长点是YE(酵母提取物),券商预测国内YE的市场空间一般在40-50万吨之间,而公司的年报未划分出这部分收入,所以我们也不知道渗透率如何。在京东上,酵母的销量远高于YE,也即酵母既可以to B,也可以to

C,但是YE以to B 为主。而衍生品收入(保健品,饲料,培养基等),更是笼统地全划到了其他。

对于需要深度研究的,如果公司在互动平台上不回答出厂价等问题,那么就得问下游客户干酵母及YE的采购价,然后看这个价格变化去调整业绩了。

估值结果就是文章开始那段:

估值模型假设如下:

1、国内酵母按3年增加5.6万吨产能,4年达产100%,年复合增长率为6.28%,吨单价为每年增长3%;

2、券商对国内的YE市场空间预计一般为40-50万吨之间,取中值45万吨,剔除安琪及乐斯福现有产能8.5万吨,安琪扩建空间为45-8.5=36.5万吨。假设10年内完成味精的部分替代等,安琪的国内YE产能未来10年内的复合增长率为20.64%,吨单价为每年增长3%;

3、埃及及俄罗斯区域的收入,按10年翻倍计算;

4、折现模型建立在东吴证券研报的估值基础上,酵母跟YE的吨价,按它的模型2020年的单价上提25%(23233.75元/吨),YE保持约3000元差价(20000元/吨),以此单价计算的酵母收入与2020年对得上;

5、制糖业务按酵母及深加工业务收入的10%计算;

6、包装业务按酵母及深加工业务收入的4.5%计算;

7、奶制品业务按过去5年均值0.55亿计算,未来不变;

8、其他业务收入按5年内13.57%的复合增长率计算,随后按一年3%的增长率计算;

9、最后一栏终值取25倍市盈率。

以此得出以下公司经营资产的贴现模型:

以566.02亿为基础,-有息负债+货币资金、金融资产+长期股权投资-少数股东权益,566.02-25.29+11.07+0.2-2.98=549.02亿元(2021年初合理市值),对应股价为66.62元,按8%的预期报酬率,对应2021年目标价为71.95元。

参考阅读:

1、天风证券--《结构升级叠加销售内外开花,安琪步入发展新阶段》

2、东吴证券:《安琪酵母--短中长期三因素共振:国内烘培热助力升级,海外刚需强加码机遇》

3、平安证券:《安琪酵母--国际化&专业化的酵母龙头,内外部因素发生积极变化》

近期码字计划:

1、天味食品估值分析;

2、简单聊聊东阳光。

文章数据来源:券商研报、公司年报、同花顺。

注:以上仅为记录投资思考之用,不作为投资建议,据此投资,盈亏自负。

欢迎关注微信公众号—小皓聊投资,一起交流可转债,股票基本面等信息。