对沪深300指数PB估值的一些观察 初次发表时间2023-02-14

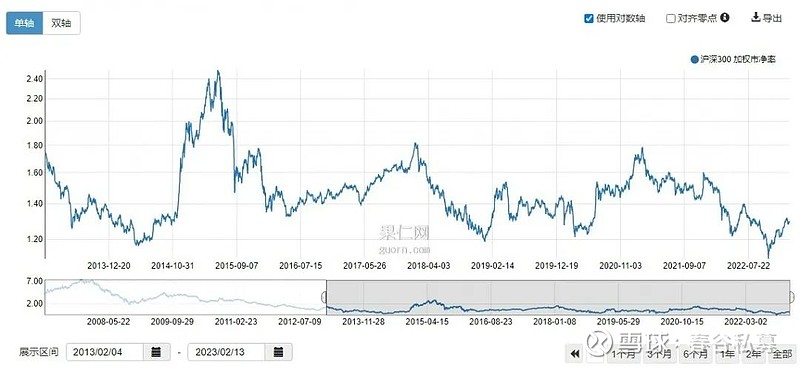

近10年,沪深300指数PB(加权市净率)的波动区间,经历过3个比较大的周期循环往复,2014年跌到1.2PB,14-15年的大牛市涨到2.4PB,然后股灾、熔断,跌破1.4倍,然后再缓慢的涨到了18年初的1.8PB,2018年中美之间的贸易摩擦,导致市场对中国经济发展的前景比较悲观,那一年是缓慢的逐步下跌到年底的1.2PB止跌。

从2018年底持续到2021年初的牛市高点,当时PB也是接近1.8倍,然后再开启了一年多的熊市调整。2020年初的武汉疫情的出现,因为是“黑天鹅事件”,市场对这个负面因素有些过激反应,但是很快中国奇迹般的控制住了疫情扩散,海外疫情开始蔓延,中国成为全球的制造工厂,制造业的出口也是比较理想,各方面的经济数据开始回暖,在上市公司乐观的财务报表披露后,市场情绪高昂,一路推升到了2021年的估值高位,也是1.8倍PB。

2021年指数估值推到高位后开始调整,全年累计有个位数的负增长。然而,2022年的俄乌冲突、上海疫情防控、7-8月的极端高温天气,10月底因为一些外资的负面联想,击穿了1.2倍相对历史的极低估值区域,因为那段时间的外资不顾成本地卖出,砸到了1.1PB才止跌,后因为疫情防控政策的优化,市场开始抢跑2023年的经济复苏预期,于是PB再次从底部反转,进入新的一轮周期。

笔者看到过去10年这样的估值运行规律,于是试图去思考这样运行背后的客观原因。决定估值高位和低位区域的,相对来说取决于手握大资金的一些“聪明的投资者”。

沪深300指数近10年的ROE均值在12%上下波动,1.2倍PB的历史“极寒”位置相当于10PE,1.8倍PB的历史“极热”位置相当于15PE,中枢在12.5PE对应的正是1.5PB。中国的GDP增速已经从过往的高速增长逐步回落,有权威机构预计2023年GDP增速5%左右。

沪深300成分股作为最具代表性的指数之一,通过相关的规则精选了沪深两市中300个优质公司,来自各行各业中比较具备代表性的龙头企业,构建了充分分散的投资组合。

按照常理来说,如果整个经济体可以实现5%的增速,那么这些优质公司作为一个整体来看的业绩增长的速度大概率是可以超越GDP增速的,假设有7%—8%。那么,“聪明的投资者”可能认为对于一个ROE中枢为12%的“生意”,若未来几年的预期增速在7%—8%,那么在估值为1.2PB(或10PE)时,他们是愿意投出大笔资金来聪明地承担风险的;反之,如果运行到1.8PB(或15PE)时,他们可能会拒绝买入,甚至是卖出一部分高估的权益类的资产。

从过去10年的客观数据看,沪深300指数PB在1.2倍是极寒位置,在1.8倍是极热位置,平均值的中枢为1.5倍。

若一个“聪明的投资者”,在指数PB1.2时满仓,1.5时减仓到80%,持有20%现金,如果继续上涨,那么80%仓位也可以享受到较好的收益弹性;反之,如果市场因为“无常的力量”出现了意料之外的事件发生,导致市场情绪恐慌,下跌-20%,也就是再次回落到1.2倍估值,那么因为持有20%现金,在下跌通道中,可以规避-4%的净值回撤,与此同时20%的现金仓位在底部打满后,当PB再次从1.2反弹到1.5时,整体仓位可以跟上指数的表现。

如果在市场严重低估的区域中,可以发现到比较好的投资标的(选股能力的体现),那么指数PB从1.2反弹到1.5(+25%),优质个股的反弹力度有可能会超越指数的表现。

那么,在估值到1.5时,持有部分现金仓位,相当于为将来在严重低估时可以买入到好的投资品种的一种“期权”。否则,如果一直都是处于满仓的状态,在市场进入底部区域时,自己所持有的股票可能会正处于账面“浮亏”的状态,按照行为金融学上的“损失规避”的特征,投资者在账面浮亏时,往往会被动接受这样的局面,可能就失去了优化投资组合,买入相对更好标的的时机。

然而,对于在估值高位减持所保留的现金仓位,在严重低估位置出现时,投资者往往可以比较从容地大胆买入到高仓位状态。

上图为某一线明星公募基金(FGTH)近3年净值波动与沪深300指数PB之间的波动对比图,从上图可以清晰地看出来,该基金整体净值的波动走势,与沪深300指数的波动方向是一致性的,当大盘向上进攻的时候,基金净值也是快速向上走,但是当整体市场进入熊市周期后,整体市场都是在压缩PB估值,即使选股能力非常突出的优秀基金经理,也抵挡不了整体大势向下走的洪流。

通过上面的对比后,给笔者的启发是,可通过沪深300的PB估值百分位,有纪律地控制投资组合仓位的暴露情况。

回头复盘看,在个人投资阶段,2021年当沪深300的PB再次到1.8倍时,资本市场的情绪高昂,几位常关注的优秀基金经理主动发布公告关闭了基金的大额申购。

笔者当时对资本市场的周期运动的认知不足,所以在那个位置,虽然有减持高估值的“大白马”,但是却向一些品位不足的生意上进行了调整,当整个大势都不好的时候,很多股票都是会随着大势“被动”的压缩PB。

当整体市场进入到严重高估位置时,可以选择持有现金,或者转向低风险的投资策略,“持有封基”先生在大势向下的背景中,通过卖出股票,配置到低风险的可转债,在熊市期间依然取得了良好的投资收益率,非常令人钦佩。

通过做指数估值的历史复盘,由此提醒自己,当下一个周期来临时,要特别谨慎注意。当市场情绪一片非理性乐观的时候,要保留一点理性的态度,敬畏“无常的力量”,相信周期。

蒋炜,雪球ID : 南京蒋炜

春谷大视野蒋炜1号私募基金经理。《价值投资应具备的思维方式》作者,毕业于南京航空航天大学,安徽南陵人。

投资中倾向于选择长逻辑高度清晰的企业,陪伴优秀企业共成长,耐心做股东,分享企业发展红利。牢记:20个打孔原则(少决策,做大决策)、真正搞懂一个公司不亚于读一个本科(要深研)、检查清单(行业空间、竞争格局、商业模式、竞争优势、管理水平,需求的景气度与确定性,是否可以拿10年,是否敢上大仓位)。

于2022年5月10日在中国证券投资基金业协会完成产品备案——春谷大视野蒋炜1号私募证券投资基金(基金简称:春谷大视野蒋炜1号,基金编码:SVK926),基金经理蒋炜的投资策略以基本面研究为核心,通过评估企业的竞争格局、竞争优势、商业模式、发展前景、管理层的可靠度等因素后,分析所投资企业的胜率。其次,通过估值分析,判断当前市场报价的相对赔率。从而通过股票池的胜率和赔率的综合评估,构建一个适度分散的投资组合。同时,根据整体市场估值的高低情况,动态的调整投资组合的仓位暴露。

基金开放日:3月16日,6月16日,9月16日,12月16日;感兴趣的朋友可以联系春谷私募客服。